Importowanie towarów z Chin cieszy się dużą popularnością wśród polskich przedsiębiorców, którzy mogą zakupić towary w dużo niższych cenach i sprzedać je w kraju ze znacznym zyskiem. Jest to jedna z istotnych zalet tego typu transakcji. Niemniej jednak część przedsiębiorców obawia się podjęcia współpracy z chińskimi przedsiębiorstwami. Główną przyczyną takiego stanu rzeczy są przede wszystkim formalności, których należy dopełnić w związku z zakupem towarów z Chin. Sprawdźmy jak, pod względem podatkowym, rozliczyć zakup z Chin.

Jak dokumentować zakup z Chin?

Polski przedsiębiorca, aby prawidłowo rozliczyć zakup z Chin, musi dysponować takimi dokumentami jak:

- faktura zakupu od kontrahenta z Chin (faktura powinna być wystawiona w języku angielskim, a w przypadku kiedy zawiera symbole artykułów, wymagane jest tłumaczenie na język polski),

1. nazwa i adres kontrahenta wystawiającego fakturę,

2. nazwa i adres nabywcy,

3. miejsce i data wystawienia,

4. numer faktury,

5. rodzaj i ilość towarów,

6. cena jednostkowa oraz jej wartość wyrażona w walucie wymienialnej,

7. informacja o kraju pochodzenia,

8. warunki dostawy.

- dokument potwierdzający import towarów SAD (PZC - w przypadku formy elektronicznej).

Ponadto należy posiadać:

- konosament (wymagany wówczas, gdy transport odbywa się drogą morską) lub list przewozowy (transport towaru drogą lotniczą),

- specyfikację towaru (packing list) w sytuacji, gdy faktura nie zawiera informacji o wadze netto oraz brutto importowanego towaru,

- inne dokumenty w zależności od rodzaju importowanego towaru, jak np. certyfikat CE, świadectwo pochodzenia itp.

Zakup z Chin a odprawa celna i cło

Odprawa celna może mieć miejsce w Polsce lub w innym kraju Unii Europejskiej. Podczas jej trwania sprawdzana jest możliwość wprowadzenia towaru na obszar celny unii. Przed zakupem towarów warto sprawdzić jakie stawki cła obowiązują na dany rodzaj towarów, bowiem jest to istotny element kosztu, jaki podatnik może ponieść.

Procedury celno-skarbowe dla niektórych podatników mogą okazać się dość skomplikowane, dlatego warto skorzystać z usług agencji celnej, wówczas bowiem importer nie musi odbierać towaru osobiście w porcie. Robi to agencja, która zgłasza również towar do kontroli.

Co ważne, agencje celne najczęściej mają zabezpieczenie majątkowe, co zdecydowanie przyspiesza procedurę odprawy celnej (towar jest zwalniany do obrotu w momencie wpisania kwot w zabezpieczenie agencji celnej, inaczej Urząd Celny czeka ze zwolnieniem towaru, aż pieniądze wpłyną na ich konto i zostaną zaksięgowane).

Warto również podkreślić, że przedsiębiorca importujący towary z Chin będzie mógł zapłacone cło zaliczyć do kosztów uzyskania przychodów.

Zakup z Chin a podatek VAT

Importując towary z Chin, poza cłem należy liczyć się również z koniecznością odprowadzenia podatku VAT. Jest on wykazywany na dokumencie SAD lub PZC. Co ważne, czynny podatnik VAT będzie mógł dokonać odliczenia opłaconego na tej podstawie VAT w sytuacji, gdy wydatek będzie służył działalności opodatkowanej (zgodnie z art. 86 ust. 1 ustawy o VAT). Takie rozwiązanie wymaga, by przedsiębiorca dysponował środkami pieniężnymi już na początku dokonywania procedury importu towarów z Chin.

Ustawodawca przewidział również możliwość stosowania procedury uproszczonej, która nie wymaga nakładów finansowych od przedsiębiorcy już na początku rozpoczęcia procedury importu. Jest to tzw. uproszczona procedura importu towarów, która wynika z art. 33a ust. 1 ustawy o VAT i dopuszcza wykazanie VAT-u związanego z zakupem z Chin dopiero w deklaracji podatkowej - JPK_V7 składanej za okres, w którym powstał obowiązek podatkowy z tytułu importu towarów.

Co ważne, aby zastosowanie procedury uproszczonej było możliwe, należy spełnić warunki określone w art. 33a ust. 2-2b ustawy o VAT. W konsekwencji oznacza to, że podatnik musi przedłożyć naczelnikowi urzędu celnego, przed którym dokonuje formalności związanych z importem towarów, wydane nie wcześniej niż 6 miesięcy przed dokonaniem importu:

- zaświadczenie o braku zaległości we wpłatach należnych składek na ubezpieczenie społeczne oraz we wpłatach poszczególnych podatków stanowiących dochód budżetu państwa, przekraczających odrębnie z każdego tytułu, w tym odrębnie w każdym podatku, odpowiednio 3% kwoty należnych składek i należnych zobowiązań podatkowych w poszczególnych podatkach; udział zaległości w kwocie składek lub podatku ustala się w stosunku do kwoty należnych wpłat za okres rozliczeniowy, którego dotyczy zaległość;

- potwierdzenie zarejestrowania podatnika jako podatnika VAT czynnego.

Wymóg przedstawienia przez podatnika dokumentów, o których mowa powyżej, uważa się za spełniony również w przypadku złożenia przez podatnika oświadczeń o tej samej treści. Co ważne, oświadczenia te składa się pod rygorem odpowiedzialności karnej za składanie fałszywych zeznań. Dodatkowo, podatnik jest obowiązany do pisemnego zawiadomienia naczelnika urzędu celnego oraz naczelnika urzędu skarbowego o:

- zamiarze rozliczania podatku VAT w oparciu o uproszczoną procedurę importu towarów przed początkiem okresu rozliczeniowego, od którego będzie stosował takie rozliczenie;

- rezygnacji z rozliczania podatku VAT w oparciu o uproszczoną procedurę importu towarów - przed początkiem okresu rozliczeniowego, w którym rezygnuje z takiego rozliczenia.

Należy również zwrócić uwagę na szczególne rozliczenie podatku VAT w sytuacji, gdy odprawa celna odbywa się w innym niż Polska kraju Unii Europejskiej. Wówczas nie jest to import towarów, tylko WNT (wewnątrzwspólnotowe nabycie towarów). Towar przechodzi bowiem odprawę celną na terenie tego kraju, do którego wchodzi po raz pierwszy po przekroczeniu granic Unii Europejskiej. Wówczas przedstawiciel fiskalny danego kraju dokonuje rozliczenia i występuje jako podmiot w transakcji wewnątrzwspólnotowej przy rozliczaniu zakupu dla celów VAT.

Polski przedsiębiorca, który dokonał zakupu w Chinach i dokonał odprawy celnej w innym kraju UE, będzie zobligowany do wykazania WNT w informacji podsumowującej VAT UE.

Zakup z Chin a JPK_V7

Podatnicy dokonujący import towarów, w tym import towarów w procedurze uproszczonej zobowiązani są oznaczać w części ewidencyjnej pliku JPK_V7 dokumenty zakupu symbolem IMP.

Jak rozliczyć zakup z Chin w systemie wFirma.pl?

W celu prawidłowego rozliczenia importu towarów z Chin w systemie wFirma.pl należy dokonać bezpośrednich zapisów w ewidencjach księgowych - KPiR oraz rejestrach VAT.

Rozliczenie importu towarów z Chin w KPiR

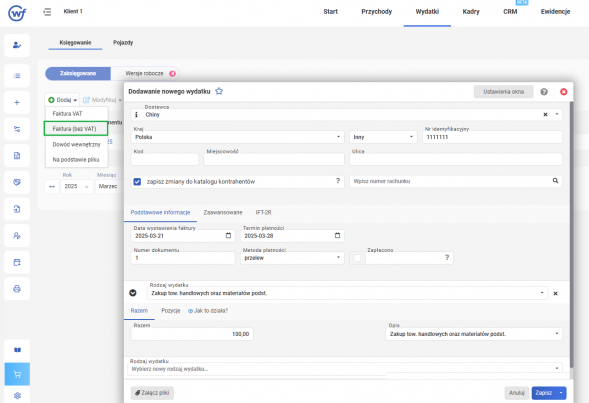

Koszt w KPiR należy wykazać na podstawie faktury otrzymanej od chińskiego sprzedawcy, przechodząc do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT (BEZ VAT), następnie wybierając odpowiedni rodzaj wydatku (w przypadku zakupów towarów do dalszej odsprzedaży lub materiałów do produkcji należy wskazać: ZAKUP TOWARÓW HANDLOWYCH ORAZ MATERIAŁÓW PODSTAWOWYCH).

Jeżeli otrzymana faktura została wystawiona w walucie obcej, w zakładce ZAAWANSOWANE należy wskazać walutę - system dokona przeliczenia na PLN po średnim kursie NBP z dnia poprzedzającego wystawienie faktur.

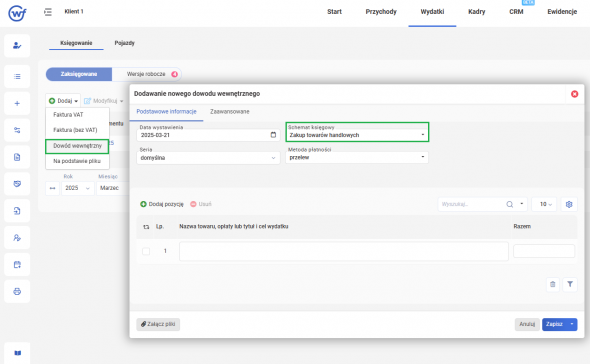

Co ważne, gdy na dokumencie SAD lub PZC zostanie wykazane cło lub akcyza, należy je zewidencjonować za pomocą dowodu wewnętrznego: WYDATKI » KSIĘGOWANIE » DODAJ » DOWÓD WEWNĘTRZNY (w sytuacji gdy jest to zakup towarów handlowych do dalszej odsprzedaży lub zakup materiałów do produkcji jako SCHEMAT KSIĘGOWY trzeba wskazać: ZAKUP TOWARÓW HANDLOWYCH).

Rozliczenie importu towarów z Chin dla celów VAT

Zakup z Chin - rozliczenie VAT przy odprawie celnej w Polsce

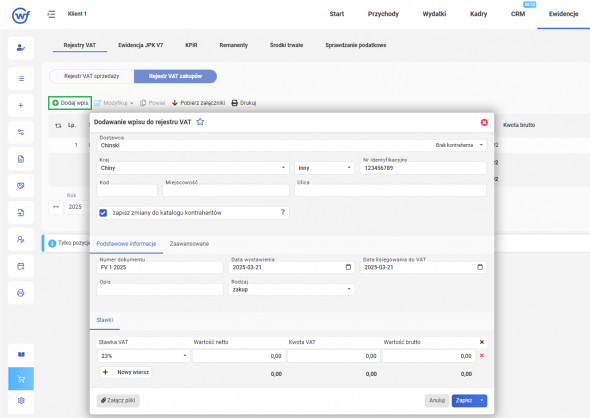

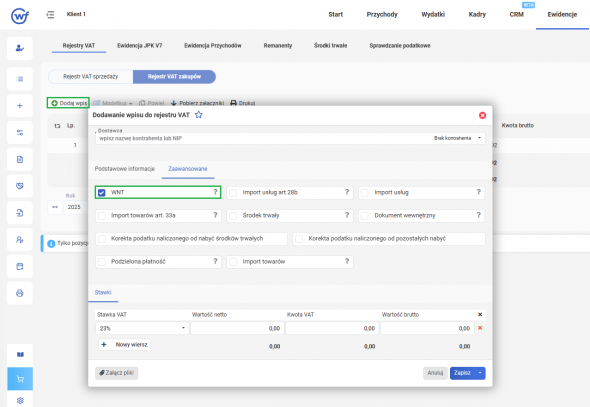

W sytuacji gdy odprawa celna odbywa się w Polsce podatek VAT wynikający z dokumentu SAD lub PZC należy dodać w rejestrze zakupu VAT poprzez zakładkę: EWIDENCJE » REJESTR VAT ZAKUPÓW » DODAJ WPIS. Księgowanie odbywa się pod datą otrzymania dokumentu celnego. W danych kontrahenta należy wskazać dane kontrahenta zagranicznego, które widnieją są na fakturze.

Co ważne, wprowadzając kwoty netto (podstawa opodatkowania) z dokumentu SAD lub PZC, system dokona samodzielnego wyliczenia VAT, który może różnić się nieznacznie od wartości VAT wykazanego na tym dokumencie. Wartość podatku VAT należy wówczas zaokrąglić zgodnie z dokumentem SAD lub PZC.

Dodatkowo w pod zakładce ZAAWANSOWANE należy zaznaczyć opcję IMPORT TOWARÓW.

Zakup z Chin - rozliczenie VAT przy odprawie celnej w innym kraju UE

W takiej sytuacji mamy do czynienia z wewnątrzwspólnotowym nabyciem towarów, w którego ramach należy naliczyć VAT i wykazać go rejestrze sprzedaży: EWIDENCJE » REJESTR VAT SPRZEDAŻY » DODAJ WPIS. W polu stawka VAT należy wskazać stawkę krajową jaką zakupione towary byłyby opodatkowane gdyby zakup następował w Polsce, a w polu wartość netto wprowadza się wszystko to co stanowić będzie podstawę opodatkowania, czyli:

- wartość zakupionych towarów z faktury zakupu;

- wartość cła z dokumentu PZC;

- wartość transportu, opakowań czy ubezpieczenia, jeżeli została pobrana przez dostawcę towaru.

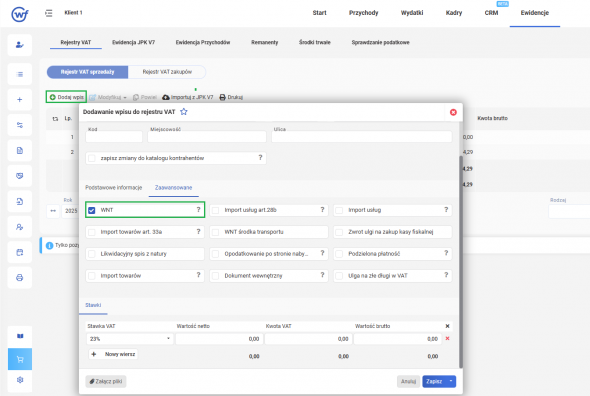

Co ważne, w zakładce ZAAWANSOWANE należy zaznaczyć okienko WNT. W danych kontrahenta należy wskazać dane przedstawiciela fiskalnego, a przede wszystkim należy uzupełnić zamiast numeru NIP numer VAT-UE (czyli NIP z przedrostkiem kraju, w którym odbyła się procedura celna i w którym zarazem przedstawiciel celny jest zarejestrowany jako podatnik UE).

Kolejny krok to dodanie wpisu w rejestrze zakupu VAT (pod warunkiem że nabywcy przysługuje prawo do odliczenia VAT): EWIDENCJE » REJESTR VAT ZAKUPÓW » DODAJ WPIS. W tym przypadku również należy zaznaczyć okienko WNT w zakładce ZAAWANSOWANE dostępnej podczas dodawania wpisu.

Dodatkowo na koniec transakcję należy wykazać w informacji podsumowującej VAT-UE.

Polecamy: