Zamknęłam działalność opodatkowaną na ryczałcie od przychodów ewidencjonowanych 31 października 2024 roku. Otrzymałam pismo z ZUS-u o obowiązku rozliczenia rocznej składki zdrowotnej. Do kiedy powinnam sporządzić roczne rozliczenie składki zdrowotnej przy likwidacji działalności w trakcie roku?

Kinga, Siechnice

Od początku roku ZUS wysyła do podatników pisma dotyczące rocznego rozliczenia składki na ubezpieczenie zdrowotne. Rozliczenie to dotyczy każdego przedsiębiorcy, który prowadził w poprzednim roku działalność opodatkowaną skalą podatkową, podatkiem liniowym lub ryczałtem od przychodów ewidencjonowanych.

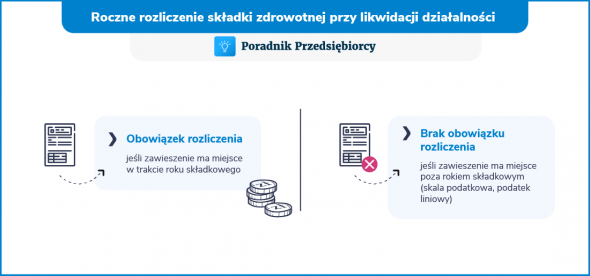

Roczne rozliczenie składki zdrowotnej przy likwidacji działalności w trakcie roku

Likwidując działalność gospodarczą, przedsiębiorcy nie wysyłają dodatkowych dokumentów po wyrejestrowaniu w ZUS-ie. Natomiast mimo to mają obowiązek sporządzenia rocznego rozliczenia składki zdrowotnej po zakończonym roku.

Roczne rozliczenie składki zdrowotnej powiązane zostało z terminem ustawowym, więc roczne rozliczenie składki zdrowotnej za 2024 rok ma miejsce w ZUS DRA za kwiecień 2025, które składane jest do 20 maja 2025 roku.

Jak wykazać roczne rozliczenie składki zdrowotnej w ZUS DRA?

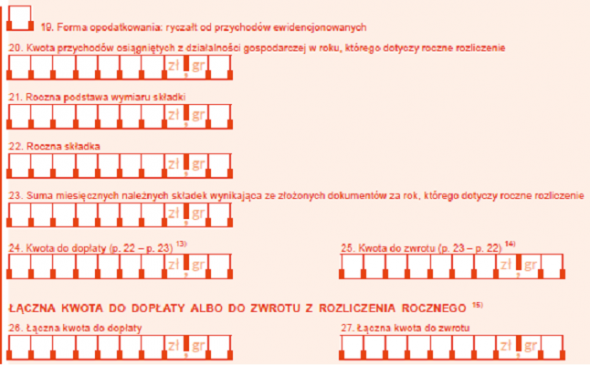

W przypadku ryczałtu od przychodów ewidencjonowanych roczne rozliczenie składki zdrowotnej za 2024 rok ma miejsce w części XII formularza ZUS DRA gdzie należy uzupełnić następujące pola:

- 01 – rok, za który wyliczana jest roczna składka zdrowotna, czyli 2024;

- 19 – należy zaznaczyć, jeżeli działalność opodatkowana jest ryczałtem od przychodów ewidencjonowanych;

- 20 – suma przychodów z działalności gospodarczej uzyskanej w 2024 roku;

- 21 – wysokość rocznej podstawy wymiaru składki, czyli zgodnie z progiem, w którym znalazł się uzyskany w 2024 roku przychód;

- 22 – wysokość rocznej składki zdrowotnej za 2024 rok – czyli składki realnej na podstawie sumy przychodów na ostatni miesiąc, w którym działalność była prowadzona, jeżeli została zlikwidowana w 2024 roku, lub grudzień 2024, jeżeli działalność była prowadzona do końca roku;

- 23 – wysokość sumy wpłaconych składek zdrowotnych w trakcie 2024 roku. Składki te ustala się na podstawie ZUS DRA/ ZUS RCA (jeżeli zatrudniani są pracownicy) wysłanych w 2024 roku do ZUS-u;

- 24 – jest to różnica między polami 22 i 23, czyli wysokość ewentualnej niedopłaty rocznej składki za 2024 rok, którą należy wpłacić do ZUS-u;

- 25 – jeżeli okaże się, że podatnik nadpłacił składkę zdrowotną w 2024 roku, to należy w tym polu wprowadzić kwotę nadpłaty. Pole to uzupełniają podatnicy, którzy wyliczali składkę zdrowotną na podstawie przychodu z roku ubiegłego, a ostateczny dochód nie przekroczył progu, z którego składka była opłacana;

- 26 – jeżeli podatnik wykazał kwotę do dopłaty w poz. 24 i nie uzyskał dochodów opodatkowanych inną formą (skala podatkowa/ podatek liniowy), z tytułu których również należy dopłacić składki, to w polu trzeba przepisać kwotę z poz. 24. Jeżeli z innych form opodatkowania również wynika obowiązek dopłaty składek, wówczas w poz. 26 wprowadza się sumę tych dopłat;

- 27 – jeżeli podatnik wykazał kwotę do zwrotu w poz. 25 i nie uzyskał dochodów opodatkowanych inną formą (skala podatkowa/ podatek liniowy), z tytułu których również wyszła nadpłata składki do zwrotu, to w polu należy przepisać kwotę z poz. 25. Jeżeli z innych form opodatkowania również wynika nadpłata składek, wówczas w poz. 27 wprowadza się sumę tych nadpłat.

Co zrobić, gdy wyszła niedopłata lub nadpłata składek, a działalność została zlikwidowana?

Z racji tego, że roczne rozliczenie składki zdrowotnej ma miejsce na formularzu ZUS składanym za kwiecień, to termin zapłaty ewentualnej niedopłaty wysokości składki rocznej przypada na 20 maja. Wynika to z art. 81 ust. 2l ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych, zgodnie z którym dopłata wynikająca z rocznego rozliczenia następuje w terminie płatności składek za miesiąc, w którym ma miejsce rozliczenie roczne składki zdrowotnej. Termin ten dotyczy zarówno podatników:

- kontynuujących prowadzenie działalności w 2025 roku,

- jak i tych, którzy zlikwidowali działalność w trakcie 2024 roku

- oraz którzy zawiesili działalność w trakcie 2024 roku (bez względu na to, czy w 2025 roku działalność została wznowiona).

Zgodnie z art. 81 ust. 2q ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych jeżeli z rocznego rozliczenia składki zdrowotnej będzie wynikać nadpłata składek, to zostanie ona zwrócona podatnikowi pod warunkiem, że będą spełnione dwa kryteria:

- podatnik nie ma zaległości na koncie płatnika składek z tytułu składek pobieranych przez ZUS lub zaległości z tytułu nienależnie pobranych świadczeń z ubezpieczeń społecznych, do zwrotu których został zobowiązany płatnik składek;

- podatnik złoży wniosek o zwrot nadpłaty w odpowiednim terminie, tj. w terminie miesiąca od terminu na złożenie zeznania podatkowego.

Wniosek o zwrot nadpłaty składek będzie dostępny dla podatników na indywidualnych profilach na PUE ZUS. Przygotowany przez ZUS wniosek wymaga akceptacji przed wysłaniem.

Nadpłata za 2024 rok zostanie zwrócona przez ZUS najpóźniej 1 sierpnia 2025 roku pod warunkiem, że zostało spełnione pierwsze z kryteriów, a więc podatnik nie ma zaległości w ZUS-ie. Jeżeli zaległości takie wystąpią, to zwrot w pierwszej kolejności zaliczony zostanie na spłatę zadłużenia.

W przypadku gdy płatnik nie ma zaległości, ale nie złoży wniosku o zwrot nadpłaty, będzie ona podlegała rozliczeniu na koncie płatnika do końca roku, w którym upływa termin na złożenie zeznania. Do rozliczonej na koncie płatnika kwoty zwrotu stosuje się odpowiednio zasady określone w art. 24 ustawy o systemie ubezpieczeń społecznych.

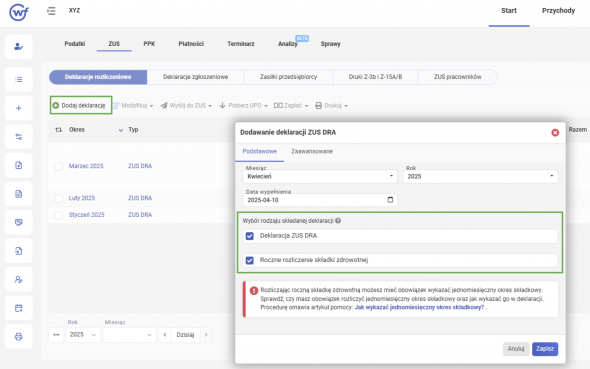

Rozliczenie rocznej zdrowotnej w systemie kadrowym

Mimo corocznego obowiązku rozliczania składki zdrowotnej na podstawie dochodów, proces ten wciąż sprawia trudności. Warto rozważyć użycie programu, który automatycznie wykona to zadanie. System wFirma pozwala zarówno na automatyczne wyliczenie składki zdrowotnej jak i wysyłkę deklaracji rozliczeniowej bezpośrednio do ZUS.

W celu wygenerowania rocznego rozliczenia składki zdrowotnej należy przejść do zakładki: START » ZUS » DEKLARACJE ROZLICZENIOWE » DODAJ DEKLARACJĘ. Po wybraniu jako Miesiąc opcji KWIECIEŃ pojawią się w oknie dodatkowe checkbox’y:

- Deklaracja ZUS DRA,

- Roczne rozliczenie składki zdrowotnej.

Związane jest to z faktem, że formularz za kwiecień podzielony jest na dwie części:

- miesięczne składki ZUS za kwiecień oraz

- roczne rozliczenie składki zdrowotnej za miniony rok.

Użytkownicy wFirma.pl mogą łatwo wysłać roczne rozliczenie ZUS DRA bezpośrednio z systemu dzięki integracji z ZUS, wybierając odpowiednią opcję w zakładce deklaracji rozliczeniowych.

Zawiłości rocznego rozliczania składki zdrowotnej, zależnego od dochodów mogą sprawiać problemy przedsiębiorcom z powodu niespójności przepisów. W odpowiedzi na te trudności, program wFirma zapewnia kompleksowe narzędzia, takie jak automatyzacja, integracja z ZUS i wsparcie informacyjne, znacząco upraszczając ten obowiązek i zmniejszając ryzyko pomyłek.

Roczne rozliczenie składki zdrowotnej przy likwidacji działalności - najczęściej zadawane pytania

Czy jeśli likwidacja działalności miała miejsce w styczniu 2024 roku, to należy złożyć roczne rozliczenie składki zdrowotnej?

Czy jeśli zlikwidowano działalność w trakcie 2024 roku, to roczne rozliczenie wykazuje się w deklaracji za kwiecień 2025?

Czy przy działalności zlikwidowanej w styczniu 2025 opodatkowanej skalą podatkową i podatkiem liniowym jest obowiązek rocznego rozliczenia składki zdrowotnej?