W ostatnich latach sporym problemem wielu pracowników było nadużywanie umów cywilnoprawnych jako formy zatrudnienia. Często były one wykorzystywane w sytuacjach, kiedy powinna być zastosowana umowa o pracę. Zyskały nawet niechlubny przydomek “umów śmieciowych”, ponieważ pracownikom nie przysługiwały żadne prawa ani świadczenia pracownicze wynikające z Kodeksu pracy. Aby ograniczyć nadużywanie umów cywilnoprawnych, rząd wprowadził zmiany w obowiązku oskładkowania umów zleceń. Zmiany te obowiązują od początku 2016 roku. Częstym zjawiskiem jest wykonywanie kilku umów zlecenia z jednym lub wieloma pracodawcami. Pojawiają się przy tym wątpliwości, czy wszystkie umowy podlegają obowiązkowym składkom. Przyjrzymy się również propozycji wprowadzenia minimalnej stawki godzinowej na umowie zleceniu. Przeczytaj poniższy artykuł i dowiedz się, co w sytuacji gdy zleceniobiorca posiada kilka umów zlecenia!

Składki ZUS z kilku tytułów

Osoba, dla której umowa zlecenia stanowi jedyne źródło dochodu, podlega z tego tytułu obowiązkowym ubezpieczeniom społecznym (emerytalnemu, rentowym, wypadkowemu) oraz ubezpieczeniu zdrowotnemu. Dobrowolne jest ubezpieczenie chorobowe. Przy czym nie ma znaczenia, na jaką kwotę wynagrodzenia podpisana jest umowa.

Kilka umów zlecenia

W sytuacji kiedy zleceniobiorca wykonuje pracę i posiada na kilka umów zlecenia z różnymi zleceniodawcami, sytuacja jest trochę bardziej skomplikowana. Mianowicie, obowiązkowemu oskładkowaniu podlegają wszystkie umowy zlecenia do momentu, kiedy całkowity przychód pracownika w danym miesiącu, z wszystkich posiadanych przez niego tytułów do ubezpieczeń społecznych, nie przekroczy kwoty minimalnego wynagrodzenia obowiązującego w danym roku 4666 zł. Po przekroczeniu tej kwoty z każdej kolejnej umowy obowiązkowa będzie wyłącznie składka zdrowotna, ponieważ zgodnie z art. 82 ust. 2 ustawy zdrowotnej w przypadku, gdy ubezpieczony uzyskuje przychody z więcej niż jednego tytułu do objęcia obowiązkiem ubezpieczenia zdrowotnego, składka na ubezpieczenie zdrowotne jest opłacana od każdego z uzyskanych przychodów odrębnie.

Przykład 1.

Pracownik w trakcie lipca wykonywał pracę na podstawie kilku umów zleceń z różnymi zleceniodawcami. Wynagrodzenie, które otrzymał w jednym miesiącu wynosiło 1200 zł, 1600 zł, 1900 zł.

Składki społeczne powinny być opłacane z każdego wynagrodzenia, ponieważ dopiero suma ich wszystkich spełnia warunek obowiązującej płacy minimalnej. Gdyby zleceniobiorca podpisał kolejna umowę zlecenie, to z tej umowy obowiązywałaby jedynie składka zdrowotna.

Umowa zlecenie i etat

Może zdarzyć się również sytuacja, kiedy zleceniobiorca zatrudniony jest w jednym zakładzie pracy na podstawie umowy o pracę, a w innym wykonuje pracę na podstawie umowy zlecenia. Dochodzi w tym momencie do tzw. zbiegu tytułów do ubezpieczenia. Z tytułu umowy o pracę pracownik zawsze podlega wszystkim składkom społecznym (emerytalnym, rentowym, wypadkowym, chorobowym) i zdrowotnym. Z kolei umowa zlecenia wykonywana na rzecz podmiotu trzeciego (innego pracodawcy) nie będzie stanowiła osobnego tytułu do obowiązkowych ubezpieczeń społecznych, jeśli z tytułu umowy o pracę pracownik osiąga przynajmniej minimalne wynagrodzenie. Wtedy z umowy zlecenia będzie obowiązkowa jedynie składka zdrowotna.

Jeśli wynagrodzenie pracownika ze stosunku pracy będzie niższe niż najniższa krajowa, wtedy również umowa cywilnoprawna będzie w całości oskładkowana. Płatnik składek jest zobowiązany wykazać zleceniobiorcę w miesięcznym raporcie imiennym RCA z kodem 04 11, jako podstawę wymiaru składek społecznych i składki zdrowotnej, wykazując kwotę wypłaconego w danym miesiącu wynagrodzenia z umowy, która stanowi obowiązkowy lub dobrowolny tytuł do ubezpieczeń.

Umowa zlecenie i działalność gospodarcza

Kolejnym przypadkiem jest sytuacja, kiedy zleceniobiorca jest równocześnie przedsiębiorcą prowadzącym jednoosobową działalność gospodarczą. W takiej sytuacji przedsiębiorca może wybrać jako podstawę oskładkowania umowę zlecenie, pod warunkiem że podstawa ta wyniesie co najmniej 60% przeciętnego miesięcznego wynagrodzenia (w 2025 r. jest to 5203,80 zł). Jeśli jednak będzie ona niższa, wtedy z tytułu działalności gospodarczej należy odprowadzić składki społeczne i zdrowotne, a z umowy zlecenia jedynie składki zdrowotne.

W związku z powyższym przedsiębiorca, który opłaca składki społeczne na preferencyjnych warunkach dla nowych firm, przy wykonywaniu umowy zlecenie będzie podlegał obowiązkowemu oskładkowaniu także tej umowy. Jedynie w sytuacji, gdy zadeklaruje indywidualną podstawę opłacania składek społecznych z działalności w wysokości co najmniej minimalnego wynagrodzenia, które wynosi 4 666 zł może ze zlecenia zostać objęty jedynie ubezpieczeniem zdrowotnym.

Podobnie wygląda to w przypadku Małego ZUS Plus - jeśli podstawa opłacania składek społecznych z działalności jest jest co najmniej równa pensji minimalnej, to zleceniobiorca może podlegać jedynie ubezpieczeniu zdrowotnemu.

Kilka umów zlecenia z własnym pracodawcą

Każda umowa zlecenia zawarta z własnym pracodawcą będzie stanowiła tytuł do obowiązkowych ubezpieczeń społecznych (emerytalne, rentowe i wypadkowe) oraz ubezpieczenia zdrowotnego - analogicznie jak z umowy o pracę. Wynika to z art. 8 ust. 2a ustawy o systemie ubezpieczeń społecznych: Za pracownika, w rozumieniu ustawy, uważa się także osobę wykonującą pracę na podstawie umowy agencyjnej, umowy zlecenia lub innej umowy o świadczenie usług, do której zgodnie z Kodeksem cywilnym stosuje się przepisy dotyczące zlecenia, albo umowy o dzieło, jeżeli umowę taką zawarła z pracodawcą, z którym pozostaje w stosunku pracy, lub jeżeli w ramach takiej umowy wykonuje pracę na rzecz pracodawcy, z którym pozostaje w stosunku pracy.

Co ważne, płatnik nie zgłasza w ZUS-ie pracownika, z którym zawiera jednocześnie umowę zlecenia z kodem 04 11. Pracownik wykazywany jest w dalszym ciągu z kodem 01 10 xx. Składki na ubezpieczenia społeczne nalicza od sumy wypłaconego w danym miesiącu wynagrodzenia z tyt. pracy i zlecenia. Natomiast składkę na ubezpieczenie zdrowotne oblicza odrębnie od przychodu z umowy o pracę oraz z umowy zlecenia, a dopiero łączną kwotę wykazuje w raporcie RCA.

Stawka godzinowa na umowie zleceniu w 2025 roku

Głównym celem ustawy jest przeciwdziałanie nadużywaniu umów cywilnoprawnych i ochrona pracowników otrzymujących wynagrodzenie na najniższym poziomie. Innymi słowy, chodzi o to, aby wynagrodzenie osoby zatrudnionej na umowie cywilnoprawnej było zbliżone do wynagrodzenia osoby zatrudnionej na umowie o pracę.

Minimalna stawka godzinowa wynosi 30,50 zł brutto.

Posiadanie kilku umów zlecenia powodować może powstanie zbiegu tytułów ubezpieczenia. Tylko jeśli zleceniobiorca jest objęty ubezpieczeniami społecznymi i z tych umów osiąga co najmniej wynagrodzenie minimalne, może już przy kolejnych umowach opłacać wyłącznie składkę na ubezpieczenie zdrowotne.

Generowanie kilku umów zlecenia dla jednej osoby w systemie wFirma.pl

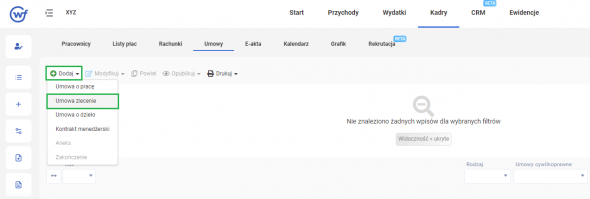

Za pomocą systemu wFirma.pl możesz generować dowolną ilość umów zlecenie dla swojego zleceniobiorcy. Dodawanie umowy zlecenie w programie odbywa się z poziomu zakładki KADRY » UMOWY » DODAJ UMOWĘ » UMOWA ZLECENIE.

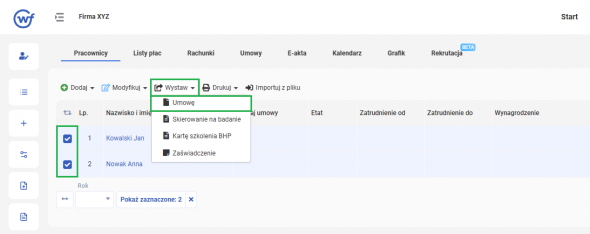

Dodatkowo istnieje możliwość masowego generowania umów. W tym celu należy zaznaczyć kilku pracowników, wybrać WYSTAW » UMOWĘ.

Szczegółowe informacje w tym temacie znajdziesz w artykule: Dodawanie umowy zlecenie