Skala podatkowa to podstawowa forma opodatkowania działalności gospodarczej, ale i niektórych innych dochodów uzyskiwanych z różnych źródeł przychodów. Dotąd podatnicy jeszcze nie zdążyli oswoić się ze zmianą skali w stosunku do 2021 roku, a ustawodawca ponownie i to w trakcie roku dokonał zmian w jej parametrach. Na skutek zmian została wprowadzona obniżona stawka podatku 12%. Na czym polegają owe zmiany? Jakie mają konsekwencje w dochodach z działalności gospodarczej? Na te i inne pytania odpowiedziano w niniejszej publikacji.

Skala podatkowa

Skala podatkowa to jedna z form opodatkowania działalności gospodarczej, którą przedsiębiorca może wybrać. Jeżeli nawet zarejestruje działalność, a nie zaznaczy żadnej z dostępnych form opodatkowania, wówczas domyślnie zostanie mu przypisana skala podatkowa.

Skalą podatkową opodatkowane są także inne dochody, np. umowa o pracę, umowa zlecenie, kontrakt menedżerki, umowa o dzieło, wynagrodzenia członków zarządu, inne dochody.

Wyłączenia z opodatkowania skalą podatkową

Należy podkreślić, że występuje zarówno szereg dochodów, które są wyłączone z opodatkowania skalą podatkową, jak i podatników, którzy, otrzymując określone świadczenia lub przeprowadzając określone transakcje, nie będą mogli skorzystać z opodatkowania skalą podatkową. Do tego katalogu wyłącznie należą np.:

- przychody z działalności gospodarczej opodatkowane ryczałtem;

- dochody z działalności gospodarczej opodatkowane podatkiem liniowym;

- umowy zlecenie do 200 zł brutto opodatkowane stałym, zryczałtowanym podatkiem dochodowym;

- dochody ze zbycia nieruchomości;

- dochody ze zbycia udziałów, papierów wartościowych, akcji, obligacji, opcji i innych instrumentów finansowych;

- dochody uzyskiwane przez nierezydentów (w niektórych przypadkach);

- wygrane i nagrody uzyskane w grach i zakładach;

- pozostałe.

Skalę podatkową nie zastosuje podatnik, który rozlicza działalność gospodarczą za pomocą karty podatkowej.

Skala podatkowa w 2022 roku po wprowadzeniu przez przepisy Polskiego Ładu 1.0.

Wraz z wprowadzeniem przepisów Polskiego Ładu w 2022 roku, skala podatkowa przybrała postać poniżej przedstawioną.

Podstawa obliczenia podatku w złotych | Kwota podatku dochodowego według skali podatkowej | |

ponad | do | |

0 | 30 000 zł | Nie występuje |

| 30 000 zł | 120 000 zł | 17% minus kwota zmniejszająca podatek 5100 zł |

120 000 zł | 15 300 zł + 32% nadwyżki ponad 120 000 zł | |

1 000 000 zł | 15 300 zł + 32% nadwyżki ponad 120 000 zł oraz 4% od nadwyżki ponad sumę 1 000 000 zł dochodu podlegającego opodatkowaniu | |

Podstawową cechą nowej skali podatkowej w 2022 roku jest:

- zmiana limitu progu dochodowego z 85 528 zł do 120 000 zł oraz powyżej 120 000 zł;

- pozostanie przy dotychczas stosowanych stawkach podatkowych 17% oraz 32% do zaliczek od stycznia do maja 2022 roku;

- zwiększenie kwoty wolnej od podatku z wartości 8000 zł do sumy 30 000 zł, a co za tym idzie – kwoty zmniejszającej podatek z wartości 1360 zł do sumy 5100 zł;

- zmiana stosowania kwoty wolnej od podatku w trakcie roku – dla 2021 roku występowała zryczałtowana kwota 525,12 zł, natomiast od 2022 roku kwota zmniejszająca podatek jest stała i wynosi 5100 zł bez podziału, czy uwzględniana jest w zaliczce miesięcznej, czy w podatku dochodowym rocznym;

- utrzymanie daniny solidarnościowej, a więc dodatkowego podatku liczonego od dochodu ponad kwotę 1 000 000 zł.

Obniżona stawka podatku 12% na skali podatkowej w 2022 roku a Polski Ład 2.0

Wraz z wprowadzeniem modyfikacji w już istniejących przepisach Polskiego Ładu w 2022 roku, skala podatkowa przybrała postać poniżej przedstawioną.

Podstawa obliczenia podatku w złotych | Kwota podatku dochodowego według skali podatkowej | |

ponad | do | |

0 | 30 000 zł | Nie występuje |

120 000 zł | 12% minus kwota zmniejszająca podatek 3600 zł | |

120 000 zł | 10 800 zł + 32% nadwyżki ponad 120 000 zł | |

1 000 000 zł | 10 800 zł + 32% nadwyżki ponad 120 000 zł oraz 4% od nadwyżki ponad sumę 1 000 000 zł dochodu podlegającego opodatkowaniu | |

Jakie zmiany wiążą się z nowymi parametrami w skali podatkowej wprowadzonymi przepisami Polskiego Ładu? Poniżej przedstawiono propozycje zmian.

Podstawową cechą nowej skali podatkowej w 2022 roku jest:

- pozostanie przy dotychczasowych progach podstawy obliczania podatku do 120 000 zł oraz powyżej 120 000 zł;

- pozostanie przy wysokości kwoty wolnej od podatku 30 000 zł;

- zmiana w stawce podatku dochodowego – obniżenie z 17% do 12% od zaliczki za czerwiec lub II kwartał 2022 roku;

- pozostawienie stawki drugiego progu dochodowego, czyli 32%;

- wraz z obniżeniem stawki podatku dochodowego z 17% do 12% obniżeniu uległa także kwota wolna od podatku z sumy 5100 zł do sumy 3600 zł w skali roku;

- kwota zmniejszająca podatek 3600 zł pozostanie stała, tzn. bez podziału, czy uwzględniana jest w zaliczce miesięcznej, czy w podatku dochodowym rocznym;

- utrzymanie daniny solidarnościowej, a więc dodatkowego podatku liczonego od dochodu ponad kwotę 1 000 000 zł;

- przywrócenie preferencyjnego opodatkowania dochodów przez osoby samotnie wychowujące dzieci;

- likwidacja ulgi dla klasy średniej.

Warto podkreślić, że gdy w okresie obowiązywania w 2022 roku pierwszej wersji skali podatkowej podatnik wykorzystał w części lub w całości kwotę wolną od podatku 30 000 zł (5100 kwotę zmniejszającą podatek), wówczas mogą u niego powstać nadwyżki w podatku dochodowym.

Dzieje się tak dlatego, że finalne przeliczenie niższego podatku przy jednocześnie niższej kwocie wolnej (w odniesieniu do już przeliczonego dochodu i podatku według wyższej kwoty wolnej) spowoduje powstanie różnicy w podatku dochodowym na korzyść podatnika. Uwzględniając jeszcze ulgę dla klasy średniej, dopłata może być niemała. Przykładowe uproszczone porównanie zawarto w poniższej tabeli. Obliczenie nie uwzględnia ulgi dla klasy średniej czy odliczenia składki zdrowotnej od dochodu.

Skala podatkowa w 2022 | ||

Składnik obliczeniowy | Pierwsze wydanie skali | Najnowsza zmiana skali |

Dochód z działalności | 40 000 zł | 40 000 zł |

Stawka podatku | 17% | 12% |

Obliczony podatek | 6800 zł | 4800 zł |

Kwota wolna | 5100 zł | 3600 zł |

Podatek do zapłaty | 1700 zł | 1200 zł |

Kwota po odjęciu podatku | 38 300 zł | 38 800 zł |

Odliczenie składki zdrowotnej po zmianach Polskiego Ładu 2.0.

Podatnicy, którzy wybrali opodatkowanie działalności według podatku liniowego, mogą odliczyć zapłacone składki zdrowotne, ale od dochodu i do kwoty limitu.

Kwota limitu wynosi 8700 zł w skali roku. Wysokość tego limitu ma być corocznie podwyższana.

Z kolei podatnicy, którzy wybrali opodatkowanie ryczałtem ewidencjonowanym, również mogą odliczyć zapłacone składki zdrowotne, ale oczywiście od przychodu opodatkowanego ryczałtem ewidencjonowanym. Limit odliczenia to 50% zapłaconych składek zdrowotnych.

Ponadto odliczenie 19% zapłaconej składki zdrowotnej przewidziano też dla podatników stosujących kartę podatkową.

Natomiast podatnicy, którzy stosują skalę podatkową, nie mogą dokonać odliczenia zapłaconej składki zdrowotnej.

Pozostałe zmiany w skali podatkowej

Podatnicy prowadzący działalność gospodarczą, którzy w 2022 roku wybrali podatek liniowy lub ryczałt dla swojej działalności mogą opodatkować te dochody z działalności skalą podatkową. Wyboru zmiany formy opodatkowania będą mogli dokonać po zakończeniu 2022 roku. Wyjątkiem jest sytuacja gdy podatnik rozliczał się ryczałtem i chce przejść na skalę w trakcie roku. Wtedy od rozliczenia za lipiec lub III kwartał 2022 roku może założyć KPiR i musi zgłosić taką zmianę poprzez oświadczenie złożone w urzędzie skarbowym.

Jednak możliwość ta będzie przewidziana tylko dla 2022 roku. Zatem, jeżeli podatnik na początku 2022 roku wybrał opodatkowanie według podatku liniowego lub ryczałtu, to będzie ono obowiązywać także dla 2023 roku do roku złożenia rezygnacji z tych form opodatkowania.

Zmiana na skalę podatkową będzie dotyczyć także najmu prywatnego opodatkowanego w 2022 roku ryczałtem ewidencjonowanym.

Należy jednak pamiętać, że skutkiem zmiany formy opodatkowania w trakcie roku na skalę podatkową z podatku liniowego albo ryczałtu będzie:

- obowiązek oznaczenia chęci wyboru skali podatkowej dla opodatkowania dochodów osiągniętych w 2022 roku w zeznaniu rocznym PIT-36 składanym za 2022 rok;

- podatnicy, którzy w wyniku pomyłki złożą np. PIT-36L albo PIT-28 za 2022 rok w ustawowym terminie, czyli do 2 maja 2023 roku, nie będą wówczas mogli wybrać skali podatkowej dla opodatkowania dochodów z działalności za 2022 rok;

- zaliczki obliczone na zasadach zgodnych z wybraną (uprzednio) formą opodatkowania podatnicy wykażą w zeznaniu PIT-36, a więc nie będą ich przeliczać według skali podatkowej;

- w przypadku stosowania ryczałtu i wyboru po zakończeniu roku skali podatkowej podatnicy będą musieli zaprowadzić za cały 2022 rok KPiR oraz ująć wartość remanentu na dzień 31 grudnia 2021 roku, a także 31 grudnia 2022 roku.

O ile obliczony miesięczny dochód przy formie opodatkowania podatku liniowym i przy zmianie na skalę podatkową nie powinien ulec zmianie, to wysokość składki zdrowotnej czy stosowanych ulg już tak. Warto więc przemyśleć decyzję o zmianie formy opodatkowania na skalę podatkową.

Jak wyliczyć zaliczkę na podatek dochodowy wg najnowszych zmian Polskiego Ładu?

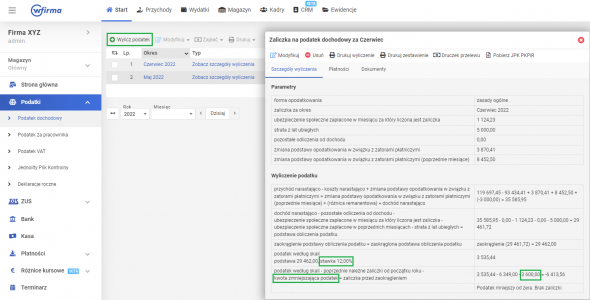

W systemie wFirma.pl w przypadku opodatkowania skalą podatkową zmiany stawki podatku w I progu podatkowym i nowa kwota zmniejszająca podatek uwzględniana jest automatycznie w wyliczeniu zaliczki za czerwiec lub II kwartał 2022 roku. W celu obliczenia zaliczki na podatek należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK.

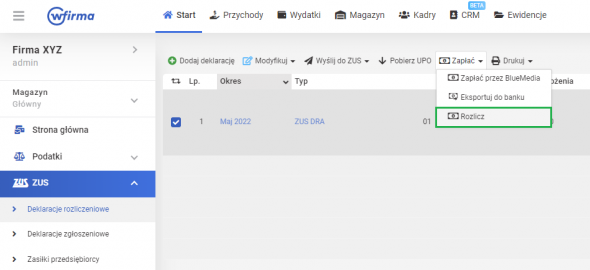

W przypadku opodatkowania podatkiem liniowym lub ryczałtem, po rozliczeniu formularza ZUS DRA w systemie, zostanie automatycznie uwzględniona w wyliczeniu zaliczki na podatek składka zdrowotna do limitu odliczenia. W celu rozliczenia ZUS DRA należy przejść do zakładki: START » ZUS » DEKLARACJE ROZLICZENIOWE gdzie po zaznaczeniu ZUS DRA na liście należy z górnego menu wybrać opcję ZAPŁAĆ » ROZLICZ.

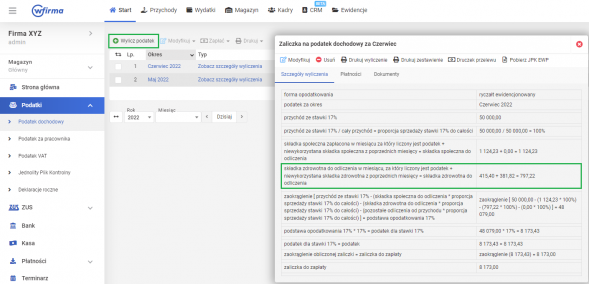

Dzięki temu w wyliczeniu zaliczki na podatek dodanym po rozliczeniu ZUS DRA w systemie będzie widoczne odliczenie składki zdrowotnej.