Prowadzę firmę budowlaną i jestem czynnym podatnikiem VAT. Na druku VAT-R dokonałem zgłoszenia do kwartalnego rozliczenia podatku VAT. Mój obrót ze sprzedaży wynosi 1 500 000 zł rocznie. Czy kwartalne rozliczenie VAT mi przysługiwało?

Paweł, Wrocław

VAT kwartalny przeznaczony jest dla podatników, którzy posiadają status małego podatnika. Zgodnie z art. 2 ust. 25 ustawy o VAT:

"małym podatnikiem VAT jest podatnik:

a) u którego wartość sprzedaży (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 2.000.000 euro,

b) prowadzącego przedsiębiorstwo maklerskie, zarządzającego funduszami inwestycyjnymi, zarządzającego alternatywnymi funduszami inwestycyjnymi, będącego agentem, zleceniobiorcą lub inną osobą świadczącą usługi o podobnym charakterze, z wyjątkiem komisu - jeżeli kwota prowizji lub innych postaci wynagrodzenia za wykonane usługi (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 45.000 euro."

Przeliczenie powyższych limitów na euro odbywa się według średniego kursu euro ogłoszonego przez NBP na pierwszy dzień roboczy października poprzedniego roku podatkowego, w zaokrągleniu do 1000 zł. W związku z tym limit dla 2024 roku prezentuje się następująco:

| Mały podatnik | Limit w 2024 roku w przeliczeniu na złote |

| zależny od wartości sprzedaży 2 000 000 euro | 9 654 000 |

| zależny od rodzaju działalności 45 000 euro | 217 000 zł |

Oprócz nieprzekroczenia powyższego limitu sprzedaży/wynagrodzenia należy spełnić dodatkowe wymogi:

- być zarejestrowany przez naczelnika urzędu skarbowego jako podatnik VAT czynni - przez okres 12 miesięcy począwszy od miesiąca, w którym dokonana została rejestracja

- w danym kwartale lub w poprzedzających go 4 kwartałach nie dokonywać dostawy towarów, o których mowa w załączniku nr 15 do ustawy, chyba że łączna wartość tych dostaw bez kwoty podatku nie przekroczyła, w żadnym miesiącu z tych okresów, kwoty 50.000 zł,

- w danym kwartale nie był dokonywany import towarów na zasadach określonych w art. 33a ust. 1;

- w danym kwartale nie stwierdzono, że wbrew obowiązkowi, podatnik nie zapewnił możliwości dokonywania zapłaty przy użyciu instrumentu płatniczego w każdym miejscu, w którym działalność gospodarcza jest faktycznie wykonywana, w szczególności w lokalu, poza lokalem przedsiębiorstwa lub w pojeździe wykorzystywanym do świadczenia usług transportu pasażerskiego.

Jeśli u małego podatnika VAT łączna wartość sprzedaży towarów, o których mowa w załączniku nr 15 do ustawy o VAT, bez kwoty podatku przekroczyła limit 50 000 zł (osobny dla każdego miesiąca kwartałów), to podatnik zobowiązany jest do składania deklaracji podatkowych za okresy miesięczne, począwszy od rozliczenia za pierwszy miesiąc kwartału:

- w którym przekroczono tę kwotę – jeżeli przekroczenie kwoty nastąpiło w pierwszym lub drugim miesiącu kwartału; w przypadku gdy przekroczenie kwoty nastąpiło w drugim miesiącu kwartału, deklaracja za pierwszy miesiąc kwartału jest składana w terminie do 25. dnia miesiąca następującego po drugim miesiącu kwartału;

- następujący po kwartale, w którym przekroczono tę kwotę – jeżeli przekroczenie kwoty nastąpiło w trzecim miesiącu kwartału.

W związku z utratą prawa do VAT-u kwartalnego należy za pomocą zgłoszenia rejestracyjnego VAT-R dokonać aktualizacji danych (zgodnie z art. 96 ust. 12 ustawy o VAT) w terminie 7 dni, licząc od dnia zaistnienia zmiany.

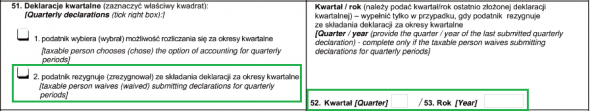

Więc podatnik, który musi przejść na miesięczne rozliczenia VAT, dokonuje aktualizacji na druku VAT-R – w pozycji 51 oznacza pkt 2 „podatnik rezygnuje (zrezygnował) ze składania deklaracji za okresy kwartalne”, a w pozycji 52 wskazuje datę ostatniej deklaracji kwartalnej.