Podstawową cechą, która łączy ze sobą zadatek i zaliczkę, jest ich przeznaczenie. Są one bowiem wpłacane na poczet wykonywanej w przyszłości umowy. Czym różni się otrzymany zadatek a zaliczka? Co jest lepsze - zaliczka czy zadatek?

Zaliczka czy zadatek - różnice

Często te dwie formy są ze sobą mylone, dlatego warto zapoznać się z ich definicją i konsekwencjami, w przypadku kiedy zawarta umowa nie dojdzie do skutku. Zaliczka stanowi formę bardziej niesformalizowaną, nie jest wprost uregulowana w przepisach, podczas gdy zadatek jest prawnie uregulowany w Kodeksie cywilnym. Zgodnie jego treścią, jest to świadczenie w postaci pieniężnej lub rzeczowej, wręczane drugiej stronie przy zawieraniu umowy - najczęściej przedwstępnej.

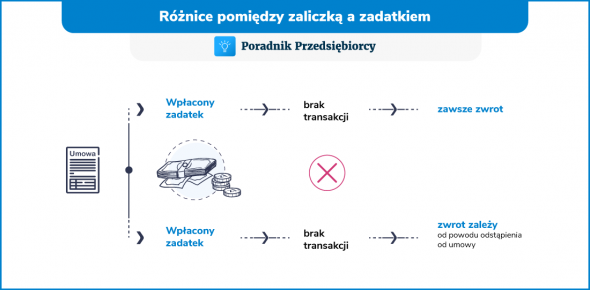

W sytuacji, kiedy umowa zostanie wykonana prawidłowo i terminowo, nie ma większej różnicy między zaliczką a zadatkiem, gdyż zostaną one w ten sam sposób zaliczone na poczet zawartej w umowie całkowitej wartości transakcji. Różnice pojawiają się w momencie niewykonania usługi.

Różnicę pomiędzy zaliczką a zadatkiem można rozpatrzyć w trzech sytuacjach:

Zadatek | Zaliczka | |

Kiedy usługa nie zostanie zrealizowana z winy klienta | Przepada na rzecz usługodawcy | Zostaje zwrócona klientowi |

Kiedy usługa nie zostanie zrealizowana z winy usługodawcy | Zostaje zwrócony klientowi w podwójnej wysokości | Zostaje zwrócona klientowi w takiej samej wysokości w jakiej została wpłacona |

Kiedy umowa zostanie rozwiązana przez obie strony lub z powodu okoliczności niezależnych od żadnej ze stron | Zostaje zwrócony klientowi w takiej samej wysokości w jakiej została wpłacona | Zostaje zwrócona klientowi w takiej samej wysokości w jakiej została wpłacona |

Istotną różnicę stanowi również sytuacja, w której wykonawca usługi musi zwrócić zaliczkę bądź zadatek. Zwracając zaliczkę, można odliczyć od niej koszty, które zostały poniesione w związku z realizacją umowy. Natomiast w przypadku zwrotu zadatku, świadczący usługę lub sprzedający towar nie ma takiej możliwości.

Zaliczka nie daje gwarancji doprowadzenia do finalizacji transakcji, ponieważ każda ze stron może wycofać się z umowy bez żadnych konsekwencji finansowych. Można nawet powiedzieć, że zaliczka jest pewną formą rezerwacji towaru czy usługi.

Zadatek z kolei ma na celu zabezpieczenie realizacji umowy chroniąc obie strony. Jeśli nie dojdzie do jej wykonania przez jedną ze stron, to ta druga może od niej odstąpić. W konsekwencji zachowuje otrzymany zadatek, a jeśli sama go dała to może zażądać kwoty dwukrotnie wyższej. Tym samym dyscyplinuje to obie strony w dotrzymaniu warunków zawartej umowy.

W związku z powyższym należy zwracać szczególną uwagę na to, aby przy zawieraniu umowy jednoznacznie wskazać, czy wpłacona kwota będzie zadatkiem czy też zaliczką. Jednocześnie trzeba liczyć się z ewentualnymi konsekwencjami takiego zapisu.

Warto jednak zwrócić uwagę, że analizowane przepisy dotyczące zadatku i zaliczki mają zastosowanie tylko w takim zakresie, w jakim strony danej transakcji w umowie nie postanowiły inaczej.

Przedsiębiorcy mają jednak prawo poczynić dowolne ustalenia w zakresie sytuacji, w jakich dochodzi do zatrzymania zaliczki bądź rezygnacji żądania zwrotu zadatku w podwójnej wysokości.

Skutki w podatku dochodowym i podatku VAT

Zadatek lub zaliczka nie stanowią przychodu aż do momentu wydania towaru lub wykonania usługi. W związku z tym otrzymana zaliczka (przedpłata) będzie obojętna dla podatku dochodowego. Inaczej mówiąc, wpłacony zadatek lub zaliczka mogą zostać zaksięgowane jako przychód dopiero po sfinalizowaniu umowy. Księguje się go na podstawie faktury końcowej.

Inaczej sprawa wygląda na gruncie podatku VAT. W sytuacji, gdy przed wydaniem towaru lub wykonaniem usługi podatnik otrzyma część należności (w szczególności: przedpłatę, zaliczkę, zadatek, ratę), obowiązek podatkowy powstaje z chwilą jej otrzymania w tej części. Otrzymana zaliczka stanowi kwotę brutto, a zawarty w niej VAT należny obliczany jest metodą “w stu”. W związku z tym należy rozliczyć kwotę podatku VAT z faktury dokumentującej zaliczkę lub zadatek. Po wydaniu towaru lub wykonaniu usługi podatnik powinien wystawić fakturę końcową. Kwotę świadczenia musi skorygować o wartości zaliczki, a kwotę podatku pomniejszyć o ten wykazany w fakturze zaliczkowej. Ważne, aby faktura końcowa zawierała numer faktury zaliczkowej.

Zadatek a zaliczka - zwrot

Zdarzają się sytuacje, kiedy po wpłaceniu zaliczki lub zadatku, zanim jeszcze dojdzie do realizacji zamówienia, dochodzi o zerwania umowy. Odstąpienie od umowy, które powoduje zwrócenie zadatku lub zaliczki skutkuje koniecznością wystawienia faktury korygującej do wcześniej wystawionej faktury zaliczkowej.

Zatrzymanie zadatku lub zaliczki

W sytuacji, gdy zgodnie z postanowieniami stron umowy zaliczka lub zadatek nie zostaną zwrócone z powodu rezygnacji, z zamówienia wartość netto z faktury zaliczkowej będzie stanowiła przychód po stronie sprzedawcy w dniu rozwiązania umowy.

Pomimo tego, że zaliczka lub zadatek nie zostaną fizycznie zwrócone, należy wystawić fakturę korygującą zaliczkę do zera. Fakturę korygującą należy wystawić w każdym przypadku, kiedy zawarta umowa nie doszła do skutku. W zaistniałej sytuacji zaliczka przestaje pełnić funkcję wynagrodzenia na poczet przyszłego świadczenia, a zostaje zaliczona na poczet odszkodowania. Wówczas tego rodzaju przychód nie będzie podlegał opodatkowaniu podatkiem VAT. Tym samym rozliczenie podatku od towarów i usług musi zostać skorygowane.

Zdarzenie to powinno zostać również udokumentowane dowodem księgowym, np. notą obciążeniową z tytułu odszkodowania. Co do zasady dopuszczalna jest sytuacja, w której zwrot zaliczki następuje poprzez jej “przeksięgowanie” na poczet odszkodowania.

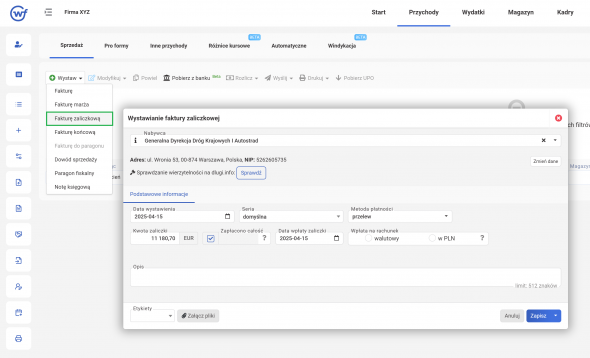

Jak rozliczyć otrzymaną zaliczkę w systemie wFirma.pl?

W celu prawidłowego udokumentowania otrzymanej zaliczki w systemie należy w pierwszej kolejności wystawić dokument zamówienia tzw. pro formę. Dopiero na tej podstawie możliwe jest wystawienie w systemie wFirma.pl faktury zaliczkowej a w konsekwencji faktury końcowej będącej dokumentem zamykającym cała transakcję. W celu wystawienia faktury zaliczkowej należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ ZALICZKOWĄ, a następnie wybrać zamówienie (fakturę pro forma lub ofertę), na podstawie której ma zostać wygenerowana faktura zaliczkowa.

Tak wystawiona faktura zaliczkowa zostanie automatycznie ujęta w rejestrze sprzedaży VAT.

Najczęstsze pytania dotyczące zaliczki i zadatku

Czym jest zaliczka?

Czym jest zadatek?

Czy istnieją sytuacje, w których przedsiębiorca nie musi zwracać zaliczki lub zadatku?