Przedsiębiorcy mają możliwość skorzystania z ofert zakupów na raty. Taka oferta przyciąga wiele osób, zwłaszcza gdy sklepy oferują rozłożenie należności na 0% raty. Jednak jak prawidłowo zaksięgować zakup na raty? Wyjaśniamy poniżej.

Faktura dokumentująca zakup na raty

W sytuacji, gdy przedsiębiorca dokonuje zakupu na raty, pomimo tego, że nie zapłacił całej kwoty, otrzymuje fakturę. Na dokumencie tym wskazana jest łączna kwota zakupionego towaru. Natomiast w pozycji “zapłacono” podana jest rzeczywiście uiszczona kwota - zazwyczaj jest to wartość wpłaconej raty. Kolejne raty zaś rozpisane są w harmonogramie spłat, który stanowi załącznik do umowy sprzedaży.

W niektórych sytuacjach informacja o kolejnej racie do zapłaty dołączana jest do faktur wystawianych przez tego samego sprzedawcę, w związku z inną świadczoną przez niego usługą, np. usługą telekomunikacyjną. Należy jednak mieć na względzie, że rata nie będzie w takim przypadku jedną z pozycji na fakturze, a będzie jedynie stanowić informację o kwocie do zapłaty.

W niektórych sytuacjach kwota raty może zostać dodana do łącznej sumy na fakturze, podsumowując łączną kwotę do zapłaty. Nie należy jednak księgować kolejnych rat, pomimo tego, że znajdują się na fakturze, przyczyniłoby się to bowiem do zdublowania kosztu.

Jak zaksięgować zakup na raty?

Fakturę dokumentującą zakup na raty, która opiewa na całą wartość zamówienia, należy zaksięgować zgodnie z datą jej wystawienia. Podczas księgowania należy uwzględnić całą wartość z faktury pomimo tego, że płatność została rozłożona na raty. W sytuacji, gdy zakupiony towar będzie stanowić środek trwały w firmie, dla przedsiębiorcy kosztem podatkowym będą odpisy amortyzacyjne. Natomiast podatek VAT będzie podlegał odliczeniu zgodnie z datą otrzymania faktury.

Przykład 1.

Przedsiębiorca, przedłużając umowę z operatorem sieci komórkowej, dostał ofertę zakupu telefonu na raty. Wartość telefonu wynosiła 2 400 zł, a raty były oprocentowane 0%. Przedsiębiorca dokonał zakupu telefonu 12 października 2022 roku i otrzymał fakturę wystawioną tego samego dnia. Należność za telefon podatnik jest zobowiązany uiścić w 12 miesięcznych ratach - zgodnie z harmonogramem dołączonym do umowy.

Zakup ten przedsiębiorca zaksięgował w KPiR w kwocie, jaka wynikała z faktury, czyli 2 400 zł, zgodnie z datą wystawienia, czyli 12 października 2022 roku, w kolumnie 13 jako pozostałe wydatki. Każdą opłaconą ratę przedsiębiorca będzie rozliczał zgodnie z terminem jej zapłaty. W związku z tym co miesiąc po uregulowaniu należności przedsiębiorca rozliczy kwotę 200 zł z tytułu raty opłaconej za telefon zakupiony na raty.

Odsetki od zakupu dokonanego na raty

Mimo że obecnie wiele sklepów oferuje oprocentowanie 0%, nie jest to normą. W wielu przypadkach bowiem do rat doliczane są odsetki, które stanowią koszt podatkowy. Jednak zaliczenie ich do kosztów możliwe jest dopiero po ich opłaceniu.

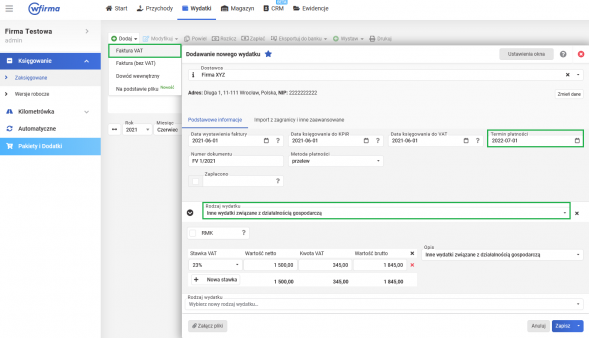

Zakup na raty w systemie wFirma.pl

Użytkownicy systemu wFirma.pl zakup na raty udokumentowany fakturą zaksięgować powinni w zakładce WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT gdzie jako rodzaj wydatku wybrać należy: INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ. Wówczas po wprowadzeniu danych w polu TERMIN PŁATNOŚCI należy wskazać termin zapłaty ostatniej raty zgodnie z harmonogramem spłaty.