Podatnicy rozliczający dochody z najmu na zasadach ogólnych mają możliwość uwzględnienia w rachunku podatkowym poniesionych wydatków, które spełniają kryteria kosztów uzyskania przychodów. Często jednak zdarza się tak, że podatnik ponosi pewne wydatki, np. zakup wyposażenia mieszkania przed rozpoczęciem najmu. W związku z tym pojawia się pytanie, czy tego rodzaju zakupy mogą stanowić koszt podatkowy?

Wyposażenie w świetle przepisów podatkowych

W samej treści ustawy PIT nie odnajdziemy zapisów dotyczących definicji wyposażenia. To, jakie składniki majątku są zaliczane do tej kategorii, wynika z przepisów stanowiących o środkach trwałych.

W pierwszej kolejności wskazać należy, że zgodnie z art. 22a ust. 1 ustawy PIT amortyzacji podlegają stanowiące własność lub współwłasność podatnika, nabyte lub wytworzone we własnym zakresie, kompletne i zdatne do użytku w dniu przyjęcia do używania:

-

budowle, budynki oraz lokale będące odrębną własnością,

-

maszyny, urządzenia i środki transportu,

-

inne przedmioty

- o przewidywanym okresie używania dłuższym niż rok, wykorzystywane przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy leasingu, zwane środkami trwałymi.

Zaprezentowany przepis odnosi się nie tylko do podatników prowadzących pozarolniczą działalność gospodarczą, lecz także do osób prowadzący wynajem. W kontekście analizowanego przez nas problemu przepisy te znajdą zastosowanie.

Zgodnie jednak z art. 22d ust. 1 ustawy: „Podatnicy mogą nie dokonywać odpisów amortyzacyjnych od składników majątku, o których mowa w art. 22a i 22b, których wartość początkowa, określona zgodnie z art. 22g, nie przekracza 10 000 zł; wydatki poniesione na ich nabycie stanowią wówczas koszty uzyskania przychodów w miesiącu oddania ich do używania”.

Wspomniana wartość początkowa to cena nabycia danego składnika majątku. Warto także dodać, że ww. składników nie ujmuje się w ewidencji środków trwałych.

Przykład 1.

Podatnik wynajmujący swoją prywatną nieruchomość zakupił do mieszkania lodówkę o wartości 3500 zł. Z uwagi na fakt, że cena nabycia wynosi poniżej 10 000 zł, to wartość lodówki podatnik może jednorazowo ująć w kosztach podatkowych. Nie ma potrzeby, aby lodówkę wpisywać do ewidencji środków trwałych i dokonywać odpisów amortyzacyjnych.

W rezultacie przyjmuje się, że na gruncie ustawy PIT wyposażenie to składnik majątku, którego cena nabycia nie przekracza 10 000 zł. Tego rodzaju składniki nie podlegają odpisom amortyzacyjnym, lecz są ujmowane bezpośrednio w kosztach uzyskania przychodu. Ponadto zauważmy, że wskazany przepis posługuje się zwrotem „podatnicy mogą”. To oznacza, że ustawodawca pozostawił podatnikom w tym zakresie pełną swobodę. Możliwa jest zatem sytuacja, w której na mocy decyzji podatnika składnik majątku o wartości poniżej 10 000 zł zostanie wpisany do ewidencji środków trwałych i będzie amortyzowany na zasadach ogólnych.

Zakup wyposażenia mieszkania przed rozpoczęciem najmu jako koszt podatkowy

Rozpatrując możliwość ujęcia wydatków na wyposażenie jako koszt podatkowy, należy pamiętać, że muszą zostać spełnione elementarne warunki przewidziane w art. 22 ust. 1 ustawy PIT. W tym zakresie należy przede wszystkim wskazać na istnienie ścisłego związku między poniesionych wydatkiem a możliwością uzyskania przychodu.

Taka konstrukcja przepisu sprawia, że do ustalenia, czy wydatek na zakup wyposażenia poniesiony przed datą rozpoczęcia wynajmu można zaliczyć do kosztów uzyskania przychodów, istotnym jest ustalenie, czy takie wydatki są potrzebne w zakresie prowadzonego najmu i czy mają związek z tą działalnością, czy też mają charakter osobisty.

Zasadniczo bowiem żaden przepis prawa nie zabrania, aby podatnik ujął w kosztach wydatek na zakup składnika majątku poniesiony jeszcze przed rozpoczęciem wynajmu. Należy jednak pamiętać, że zarówno udokumentowanie poniesionego wydatku, jak i obowiązek udowodnienia powiązania z uzyskiwanych przychodem z najmu spoczywa na podatniku.

Przykład 2.

Podatnik uzyskujący przychody z wynajmu zakupił zmywarkę, której wartość ujął jako koszt uzyskania przychodu. W toku kontroli podatkowej okazało się, że w wynajmowanym mieszkaniu już jest zmywarka. Podatnik nowo zakupiony sprzęt zainstalował w swoim prywatnym mieszkaniu, uzasadniając, że kupił zmywarkę „na wszelki wypadek, gdyby pierwsza się zepsuła”. Taka argumentacja będzie dla organu podatkowego niewystarczająca. Podatnik nie wykazał wystarczającego związku przyczynowo-skutkowego pomiędzy poniesionym wydatkiem a uzyskiwanym przychodem, a ponadto organ zakwalifikuje wydatek jako poniesiony w celach osobistych.

Zakup wyposażenia mieszkania przed rozpoczęciem najmu - moment ujęcia wydatku w kosztach podatkowych

Wiemy już, jakie składniki wyposażenia mogą być bezpośrednio zaliczane do kosztów podatkowych. Teraz trzeba wyjaśnić, w którym okresie rozliczeniowym może to nastąpić.

W myśl reguły ogólnej wyrażonej w art. 22 ust. 4 ustawy PIT koszty uzyskania przychodów są potrącane tylko w tym roku podatkowym, w którym zostały poniesione (z zastrzeżeniem wyjątków dotyczących podatników prowadzących podatkową księgę przychodów i rozchodów).

Czy zatem taka treść przepisu powoduje, że wydatek poniesiony na zakup wyposażenia do mieszkania w roku poprzedzającym rok rozpoczęcia najmu nie będzie stanowił kosztu podatkowego?

Aby odpowiedzieć na tak postawione pytanie, sięgnijmy ponownie do treści art. 22d ust. 1 ustawy PIT. Końcowe brzmienie tego przepisu wskazuje, że: „wydatki poniesione na ich nabycie stanowią wówczas koszty uzyskania przychodów w miesiącu oddania ich do używania”. To oznacza zatem, że podatnik rozpoznaje koszt nie w miesiącu poniesienia wydatku, lecz w miesiącu oddania wyposażenia do używania.

Przykład 3.

Podatnik zamierza rozpocząć wynajem swojego prywatnego mieszkania od czerwca 2021 r. W maju 2021 r. zakupił telewizor o wartości 3000 zł, pralkę o wartości 2000 zł oraz zmywarkę o wartości 2500 zł. Z uwagi na fakt, że wartość każdego składnika jest mniejsza niż 10 000 zł, wydatek może zostać ujęty bezpośrednio w kosztach. Przy czym będzie to miało miejsce w miesiącu oddania ich do używania, a więc w rozliczeniu za czerwiec 2021 r.

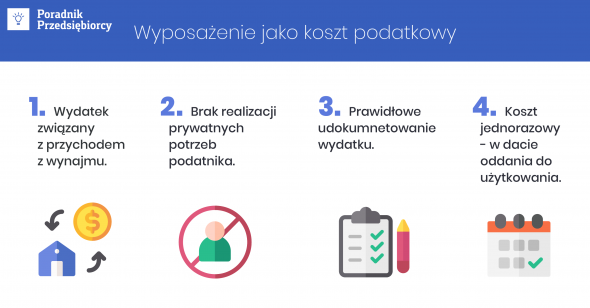

Przechodząc do podsumowania i jednocześnie do odpowiedzi na postawione pytanie w tytule pytanie, wskażmy, że wydatki na zakup wyposażenia mieszkania poniesione przed rozpoczęciem najmu mogą stanowić koszt podatkowy, jednak konieczne jest spełnienie kilku warunków.

Po pierwsze musi to być wydatek ściśle związany z przychodem osiąganym z wynajmu. Po drugie nie może to być wydatek wskazujący na realizację prywatnych potrzeb podatnika. Po trzecie ważne jest, aby podatnik potrafił prawidłowo udokumentować wysokość poniesionego wydatku. Po czwarte pamiętać należy, że tego rodzaju wydatek jest jednorazowym i bezpośrednim kosztem w dacie kiedy wyposażenie jest oddawane do użytkowania.