Od stycznia 2019 roku obowiązuje podpisana przez prezydenta ustawa o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy – Ordynacja podatkowa oraz o zmianie niektórych innych ustaw. Wprowadziła ona znaczące zmiany dotyczące rozliczania samochodów w leasingu, prywatnych oraz środków trwałych. W poniższym artykule przedstawiamy nowe zasady rozliczania samochodów.

Rozliczenie kosztów amortyzacji i ubezpieczenia w 2021 roku

Od stycznia 2019 roku nowelizacja ustawy o PIT wprowadziła zmianę brzmienia następujących przepisów:

- w art. 23 w ust. 1 ustawy PIT pkt 4:

Nie uważa się za koszty uzyskania przychodów:

4) odpisów z tytułu zużycia samochodu osobowego, dokonywanych według zasad określonych w art. 22a–22o, w części ustalonej od wartości samochodu przewyższającej równowartość:

- 225 000 zł – w przypadku samochodu osobowego będącego pojazdem elektrycznym w rozumieniu art. 2 pkt 12 ustawy z dnia 11 stycznia 2018 r. o elektromobilności i paliwach alternatywnych (Dz. U. poz. 317 i 1356),

- 150 000 zł – w przypadku pozostałych samochodów osobowych;

- w art. 23 w ust. 1 ustawy PIT pkt 47:

Nie uważa się za koszty uzyskania przychodów:

47) składek na ubezpieczenie samochodu osobowego, innego niż określony w pkt 46, w wysokości przekraczającej ich część ustaloną w takiej proporcji, w jakiej kwota 150 000 zł pozostaje do wartości samochodu przyjętej dla celów ubezpieczenia;

W związku ze zmianą brzmienia ww. artykułów można zauważyć, że wzrósł zarówno limit amortyzacji, jak i ubezpieczenia AC, GAP dla pojazdu osobowego do 150 000 złotych (wcześniej 20 000 euro).

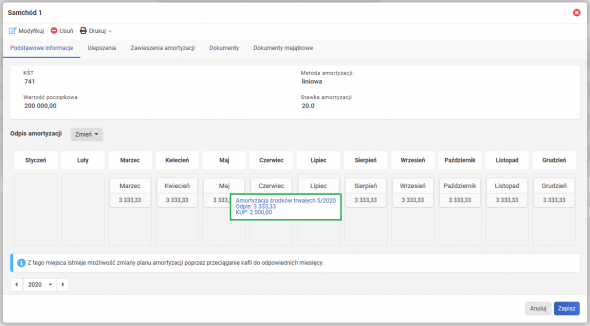

Przedsiębiorca Marcin do swojej działalności gospodarczej zakupił samochód osobowy o wartości 200 000 zł w styczniu 2019 roku. Wprowadził go do ewidencji środków trwałych. Amortyzacja liniowa – 20%. Ile wyniesie wartość miesięcznego odpisu amortyzacyjnego oraz jaką wartość z tego odpisu będzie mógł wprowadzić on w koszty podatkowe?

Obliczenia:

(200 000 zł * 20%) / 12 = 3333,33 zł

(wartość początkowa pojazdu x stawka amortyzacji) podzielona przez 12 miesięcy = miesięczny odpis amortyzacyjny

(150 000 zł * 20%) / 12 = 2500,00 zł

(wysokość limitu x stawka amortyzacji) podzielona przez 12 miesięcy = wartość miesięcznego odpisu amortyzacyjnego, którą można ująć w kosztach

Wartość miesięcznego odpisu amortyzacyjnego wynosi 3333,33 zł, natomiast w koszty podatkowe zostanie ujęta do wysokości limitu (150 000 zł) wartość 2500,00 zł

W systemie wfirma.pl amortyzacja środków trwałych dokonywana jest automatycznie na podstawie wygenerowanego planu amortyzacji oraz do kosztów uzyskania przychodów zostaje zaliczona wyłącznie część odpisu zgodnie z obowiązującym limitem.

Przykład 2.

W działalności gospodarczej do majątku firmowego został wprowadzony samochód osobowy. W lutym 2021 roku została zakupiona polisa ubezpieczeniowa AC, której wartość wynosi 6000 zł. Wartość pojazdu, którą przyjął ubezpieczyciel, wyniosła około 325 000 zł. Jaką wartość polisy można wprowadzić w koszty podatkowe?

Obliczenia:

(150 000 zł / 325 000 zł) * 6000 zł = 2769,23 zł

(wartość limitu / wartość pojazdu przyjęta przez ubezpieczyciela) * kwota ubezpieczenia = wartość, którą można ująć w koszty

W związku z tym, że przyjęta wartość pojazdu przewyższa limit 150 000 zł, to do kosztów podatkowych będzie możliwe wprowadzenie jedynie kwoty obliczonej w proporcji do wysokości limitu, czyli 2769,23 zł.

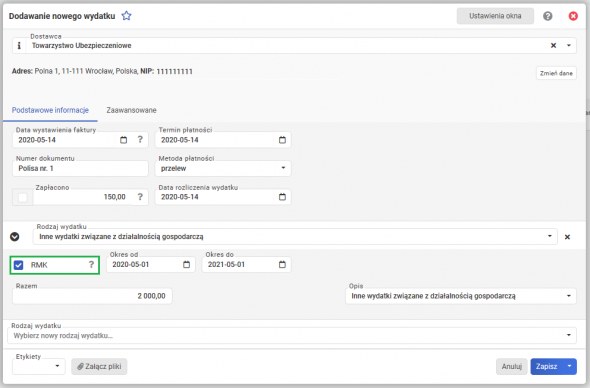

Zazwyczaj polisy ubezpieczeniowe zawierane są na okres co najmniej 1 roku. W przypadku rozliczania kosztów metodą memoriałową, koszty pośrednie (takie jak polisa ubezpieczeniowa) powinny zostać podzielone na okres którego dotyczą w sytuacji gdy polisa obejmuje przełom roku. Systemy księgowe takie jak np. wfirma.pl posiadają odpowiednie schematy księgowe aby przedsiębiorcy nie musieli we własnym zakresie rozliczać kosztów w czasie w celu ustalenia jaka cześć wydatku stanowi koszt danego miesiąca co znacząco usprawnia pracę i eliminuje ryzyko popełnienia błędów. Jeżeli wartość pojazdu przyjęta dla celów ubezpieczenia nie przekracza kwoty limitu 150.000 zł polisę należy księgować w pełnej wysokości poprzez zakładkę: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA (BEZ VAT) » INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ. Jeżeli wartość pojazdu przyjęta dla celów ubezpieczenia przekracza 150.000 zł przedsiębiorca w polu Razem wprowadza jedynie wartość polisy do wysokości limitu. Dodatkowo, w przypadku rozliczania kosztów metoda memoriałową wystarczy, że zostanie zaznaczona opcja RMK i wprowadzony okres obowiązywania polisy.

Zasady rozliczania samochodów od 2019 roku użytkowanych na podstawie umowy leasingu bądź najmu

Do końca 2018 roku możliwe było ujmowanie w kosztach podatkowych pełnych wartości wydatków związanych z opłatą wstępną czy ratą leasingową.

Od 2019 roku zmieniły się zasady rozliczania samochodów, które są użytkowane na podstawie umowy leasingu operacyjnego, najmu, dzierżawy oraz innej umowy o podobnym charakterze. Wyżej wymienione wydatki mają zostać limitowane proporcją wartości leasingowanego (najmowanego) samochodu do kwoty 150 000 zł (225 000 zł w przypadku samochodu elektrycznego). Przy czym ustawodawca wskazał, że limitowaniu nie będą podlegać składki ubezpieczeniowe opłacane w ramach umów leasingu, najmu itp., poza składkami AC pojazdu (składki te podlegają limitowaniu).

Wyżej wymieniona wartość limitu dla samochodów osobowych 150 000 zł bądź 225 000 zł dla samochodów elektrycznych obejmować ma także naliczony podatek VAT, w zależności od sposobu wykorzystywania pojazdu. Czyli w przypadku:

- 50% odliczenia podatku VAT – wartość 150 000 zł stanowić będzie wartość netto powiększoną o nieodliczony podatek VAT,

- 100% odliczenia podatku VAT – wartość 150 000 zł stanowić będzie wartość netto.

W ustawie nie przewidziano ograniczenia do wydatków z tytułu używania samochodu osobowego na podstawie umowy leasingu operacyjnego oraz innych podobnych umów, jak to ma miejsce w odniesieniu do pojazdów stanowiących środki trwałe podatnika. Przy czym jeśli opłata wstępna, w tym czynsz z tytułu umowy leasingu operacyjnego, najmu, dzierżawy lub innej umowy o podobnym charakterze zostały skalkulowane w sposób obejmujący koszty eksploatacji samochodu osobowego, to wówczas do tej części opłaty, która obejmuje koszty eksploatacji pojazdu, stosowane jest ograniczenie 75%.

Od stycznia 2021 roku przedsiębiorca Marek wziął w leasing operacyjny samochód osobowy, którego wartość wyniosła 200 000 zł. Jest on czynnym podatnikiem VAT. Otrzymał w styczniu fakturę dokumentującą opłatę wstępną na wartość 10 000 zł netto oraz 2300 VAT. Jaką wartość z tejże faktury mógł ująć w kosztach podatkowych?

Pan Marek mógł ująć w kosztach podatkowych wartość 8362,50 zł, w związku z ograniczeniem – limitem.

Obliczenia:

(150 000 zł / 200 000 zł) = 0,75 – proporcja ujęcia wydatku w kosztach

0,75 * [10 000 zł + (2300 zł * 50%)] = 8362,50 zł – proporcja pomnożona przez (wartość opłaty wstępnej + 50% wartości podatku VAT)

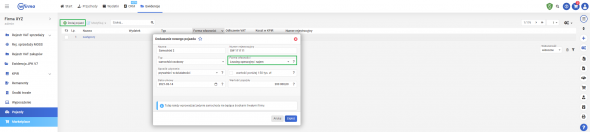

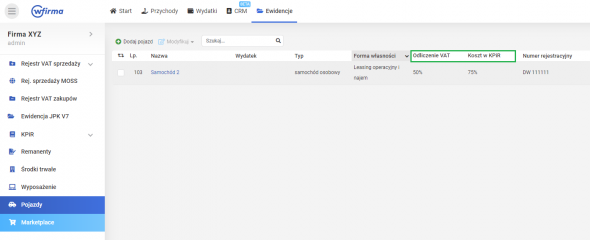

Korzystając z systemu wfirma.pl przedsiębiorca nie musi we własnym zakresie odliczać jaka cześć opłaty wstępnej lub raty leasingowej stanowi koszt podatkowy ponieważ po wprowadzeniu samochodu do ewidencji pojazdów w zakładce: EWIDENCJE » POJAZDY » DODAJ POJAZD należy zdefiniować formę własności, sposób użytkowania oraz datę zawarcia umowy jak również wartość pojazdu. Dzięki temu, po zaksięgowaniu wydatków system automatycznie ujmie koszt w rejestrze zakupów VAT zgodnie z prawem do odliczenia VAT oraz w kolumnie 13 KPiR - Pozostałe wydatki do wysokości obowiązującego limitu.

Przykład 4.

W 2021 roku firma leasingowa, z którą Pan Piotr (podatnik zwolniony z VAT) zawarł umowę, wystawi mu fakturę dokumentującą ratę leasingową w wysokości 20 000 zł. W skład wartości raty wchodzą koszty eksploatacyjne pojazdu (serwis oraz wymiana opon) w kwocie 10 000 zł. Wartości przedmiotu leasingu wynosi 100 000 zł. Jaką wielkość Pan Piotr będzie mógł ująć w kosztach podatkowych?

W związku z tym, że wartość pojazdu mieści się w limicie, w kosztach podatkowych Pan Piotr ująć będzie mógł pełną wartość raty leasingowej – 10 000 zł. Natomiast pozostałą kwotę 10 000 zł, jako że obejmuje ona koszty eksploatacyjne pojazdu, będzie mógł ująć w 75%, czyli 7500 zł (10 000 zł * 75%).

Obliczenia:

10 000 zł x 75% = 7500 zł

Zasady rozliczania samochodów od 2019 roku będących środkiem trwałym

Obecnie każdy przedsiębiorca posiadający w ewidencji środków trwałych pojazd osobowy ma możliwość ujęcia wszystkich wydatków z nim związanych do kosztów uzyskania przychodu w pełnej wysokości.

Od 2019 roku został wprowadzony do art. 23 ust. 1 punkt 46a ustawy o PIT, który wskazuje, że nie uważa się za koszty uzyskania przychodów, 25% poniesionych wydatków, z zastrzeżeniem pkt 36, z tytułu kosztów używania samochodu osobowego, innego niż określony w pkt 46, na potrzeby prowadzonej przez podatnika działalności gospodarczej – jeżeli samochód osobowy jest wykorzystywany również do celów niezwiązanych z działalnością gospodarczą prowadzoną przez podatnika.

W związku z powyższym, w przypadku wykorzystywania środka trwałego w sposób mieszany (prywatnie i służbowo) przedsiębiorca będzie mógł w koszty podatkowe wprowadzić tylko 75% ich wartości.

Dodatkowo należy mieć na uwadze, że w przypadku, gdy organ podatkowy ustali, że przedsiębiorca nie stosował ograniczenia 75% w stosunku do wydatków, to przepis ten stosuje się od daty rozpoczęcia używania przez podatnika danego samochodu osobowego. Wówczas podatnik zobowiązany będzie do skorygowania wszystkich błędnie ujętych wydatków, począwszy od daty rozpoczęcia jego wykorzystywana.

Przykład 5.

Przedsiębiorca Jacek do swojej działalności gospodarczej w 2021 roku zakupił samochód osobowy, który następnie wprowadził w środki trwałe. Pojazd ten będzie wykorzystywał w użytku mieszanym (ograniczać go będzie ustawowy limit 75% wprowadzenia w koszty wydatków eksploatacyjnych). W styczniu poniesie w związku z eksploatacją pojazdu wydatki o wartości 500 zł. Jaką wartość będzie mógł wprowadzić w koszty podatkowe?

W koszty podatkowe w związku z ograniczeniem 75% w stosunku do wydatków podatnik będzie mógł wprowadzić 375 zł (500 zł * 75%).

Korzystając z systemu służącego do prowadzenia samodzielnej księgowości wfirma.pl przedsiębiorca nie musi obliczać we własnym zakresie limitu do wysokości którego wydatek eksploatacyjny zostanie ujęty w KPiR. Stosując odpowiednie schematy księgowe zaksięgowany wydatek będzie automatycznie ujęty w rejestrze zakupów VAT zgodnie z zadeklarowanym prawem do odliczenia VAT oraz w kolumnie 13 KPiR - Pozostałe wydatki do wysokości limitu 75% (w przypadku wykorzystywania pojazdu prywatnie i służbowo) lub 100% (w przypadku wykorzystywania pojazdu tylko w działalności). Zadeklarowane ustawienia można łatwo skontrolować w systemie przechodząc do Ewidencji pojazdów.

Prywatny pojazd a nowe zasady rozliczania samochodów od 2019

Do końca 2018 roku rozliczenie wydatków związanych z eksploatacją pojazdu prywatnego wykorzystywanego w działalności gospodarczej odbywało się poprzez obliczenie limitu kilometrówki. Obliczany był on na podstawie faktycznie przejechanych służbowo kilometrów (wpisanych do ewidencji przebiegu pojazdów) oraz stawki normatywnej za jeden kilometr przebiegu. Dzięki temu poniesione wydatki rozliczane były w ewidencji przebiegu pojazdu i zaliczane do kosztów w ramach limitu kilometrówki.

Natomiast od nowego roku w związku z nowelizacją wydatki związane z prywatnym pojazdem osobowym (przeglądy, ubezpieczenie czy części samochodowe) zaliczane są do kosztów w wysokości 20% poniesionych wydatków. Więc nie będzie możliwości skorzystania z limitu (stawka x przebyte kilometry dla celów firmowych) wynikającego z ewidencji przebiegu pojazdu, jak to miało to miejsce w poprzednich latach.

Przykład 6.

Pani Magda prowadzi jednoosobową działalność gospodarczą, w której wykorzystuje swój prywatny samochód. Jest podatnikiem zwolnionym z VAT. W styczniu 2021 roku poniosła w związku z jego wykorzystywaniem dwa wydatki – zakup paliwa (150 zł brutto) oraz usługa serwisowa (330 zł brutto). Jaką wartość będzie mogła ona ująć w kosztach podatkowych?

Pani Magda będzie mogła ująć w kosztach podatkowych tylko 20% wartości wydatków związanych z wykorzystywaniem pojazdu, czyli 96 zł [(150 zł + 330 zł) * 20%].

Zasady rozliczania samochodów od 2019 - co z umowami leasingu zawartymi w 2018 roku?

Ustawodawca przewidział, że dla umów leasingu, najmu, dzierżawy lub innych umów o podobnym charakterze dotyczących samochodu osobowego zawartych przed 1 stycznia 2019 r. stosuje się przepisy ustawy o PIT w brzmieniu wcześniejszym (obowiązującym w roku poprzednim). Przy czym ustawodawca wskazał, że jeżeli jednak umowy zostaną po 31 grudnia 2018 roku zawarte, zmienione bądź odnowione, to wówczas będą obowiązywać je nowe regulacje.