Wielu przedsiębiorców rezygnuje z korzystania z własnych bądź firmowych samochodów w działalności gospodarczej, gdyż posiadanie auta niesie za sobą szereg kosztów i obowiązków. Czasami prostszym rozwiązaniem staje się wynajem samochodu. Jak rozliczyć wynajmowany pojazd w kosztach firmy? Czy trzeba prowadzić do niego kilometrówkę? Sprawdź, jak rozliczyć wynajem samochodu w działalności gospodarczej.

Umowa najmu

Najem samochodu w działalności może zostać zrealizowany na podstawie umowy najmu. Według art. 659 § 1 Kodeksu cywilnego przez umowę najmu należy rozumieć oddanie rzeczy do używania najemcy przez wynajmującego na czas oznaczony lub nieoznaczony w tej umowie, za co najemca zobowiązuje się płacić wynajmującemu umówiony czynsz. W dalszej części § 2 wskazuje, że czynsz może zostać określony pieniężnie lub w świadczeniach innego rodzaju.

Wydatki związane z wynajmowanym samochodem

Decydując się na wynajem samochodu, przedsiębiorca ponosić będzie różnego rodzaju wydatki za najem, jak i eksploatację pojazdu. Podstawowym kosztem będzie czynsz za wynajmowany pojazd. Innymi wydatkami będą bieżące wydatki dotyczące eksploatacji samochodu, jak zakup paliwa, opłaty za parking lub autostradę czy koszty ewentualnych napraw.

Rozliczanie wydatków na wynajmowany samochód osobowy w firmie opiera się na kluczowej decyzji przedsiębiorcy: czy pojazd będzie używany wyłącznie w działalności, czy też w sposób mieszany (służbowo i prywatnie). Od tego wyboru zależą wysokość odliczeń i obowiązki formalne.

W pierwszym przypadku, gdy przedsiębiorca użytkuje wynajmowany pojazd wyłącznie w działalności możliwe jest odliczenie 100% podatku VAT oraz 100% kosztów od wydatków eksploatacyjnych związanych z wynajmowanym pojazdem, jeżeli zostaną spełnione poniższe warunki:

- prowadzenie kilometrówki dla celów VAT,

- zgłoszenie pojazdu przez formularz VAT-26 do US,

- stworzenie regulaminu użytkowania pojazdu w firmie.

W drugim przypadku, gdy podatnik nie wykorzystuje wynajmowanego pojazdu osobowego wyłącznie do działalności, ale również prywatnie odliczy wyłącznie 50% podatku VAT od wydatków z nim związanych, natomiast w KPiR wydatki eksploatacyjne zostaną ujęte w 75% ich wartości. W przypadku czynnych podatników VAT wykorzystujących pojazd w celach mieszanych, w KPiR znajdzie się 75% sumy wartości netto i nieodliczonego podatku VAT (tj. 50% VAT).

Przykład 1.

W czerwcu 2025 roku czynny podatnik VAT, rozliczający się na podstawie KPiR poniósł następujące koszty eksploatacyjne związane z wynajmowanym samochodem osobowym wykorzystywany na cele mieszane:

- zakup paliwa: 150 zł netto, 34,50 zł VAT,

- koszt myjni: 60 zł netto, 13,80 zł VAT.

Zgodnie z przepisami obowiązującymi od 2019 roku do kosztów w KPiR podatnik ujmie 75% sumy wartości netto oraz 50% nieodliczonego podatku VAT, czyli:

150 zł + 60 zł = 210 zł wartość netto

34,50 zł + 13,80 zł = 48,30 zł wartość VAT

210 zł + (50% x 48,30 zł) = 234,15 zł

234,15 zł x 75% = 175,61 zł

Zatem w KPiR podatnik może ująć kwotę 175,61 zł oraz odliczy 50% podatku VAT, czyli kwotę 24,15 zł.

Wynajem samochodu a opłata za czynsz

Zgodnie z art. 23. ust. 1. pkt. 47a ustawy o PIT od 2019 roku podatnicy mogą zaliczyć do kosztów uzyskania przychodów opłaty z tytułu najmu samochodu osobowego (nieelektrycznego) do limitu kwotowego w wysokości 150 000 zł. Wartość samochodu w stosunku do wskazanego limitu, ustalana jest na podstawie sporządzonej umowy najmu. Zatem ważne jest, aby w tego rodzaju umowie zawrzeć informacje dotyczące jego wartości. Natomiast w przypadku najmu krótkoterminowego (poniżej 6 miesięcy, np. najem na minuty), zgodnie z art. 23 ust. 5d ustawy o PIT przyjmuje się wartość pojazdu ustaloną dla celów ubezpieczenia.

Podsumowując, przedsiębiorca podejmujący wynajem samochodu osobowego rozliczy w kosztach czynsz za jego najem do limitu 150 000 zł, bez względu na sposób użytkowania pojazdu. Natomiast odliczenie VAT następuje w wysokości 50% lub 100% podatku VAT w zależności od formy użytkowania pojazdu.

Przykład 2.

Przedsiębiorca będący podatnikiem zwolnionym z VAT wykorzystuje wyłącznie w działalności wynajmowany samochód osobowy o wartości początkowej 180 000 zł. W jakiej kwocie może ująć w KPiR miesięczną wartość czynszu z tytułu najmu samochodu, jeżeli wynosi ona 1 000 zł brutto?

Zgodnie z wprowadzonym limitem 150 000 zł przedsiębiorca może ująć opłaty za wynajem samochodu w kosztach maksymalnie w kwocie proporcjonalnej do wartości pojazdu. Zatem rata miesięczna ujmowana będzie w KPiR w kwocie 833,33 zł, ponieważ 150 000/180 000 x 1 000 = 833,33 zł.

- 225 000 zł – pojazdy elektryczne i wodorowe (status preferencyjny),

- 150 000 zł – pojazdy niskoemisyjne (emisja do 50 g/km CO₂),

- 100 000 zł – wszystkie pozostałe auta, czyli praktycznie cały rynek spalinowy i większość hybryd.

Rozliczenie czynszu za wynajem samochodu w systemie wFirma.pl

Sposób księgowania czynszu dotyczącego najmu samochodu użytkowanego w systemie wFirma.pl jest bardzo prosty.

W pierwszej kolejności należy wprowadzić pojazd do systemu zgodnie z artykułem: Dodawanie pojazdu do systemu. Wówczas na jego podstawie wydatki powiązane z danym samochodem zostaną poprawnie rozliczone w kosztach uzyskania przychodu oraz rejestrze VAT zakupów.

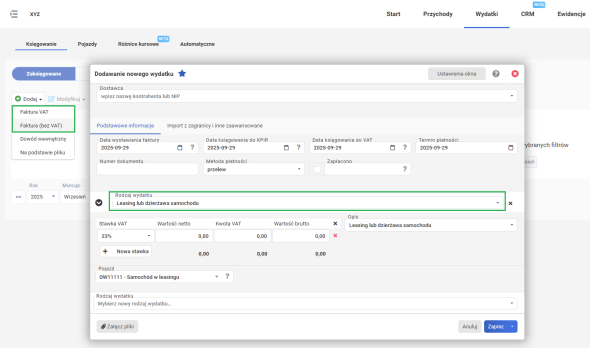

Zaksięgowanie czynszu za najem możliwe jest z zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/FAKTURA (BEZ VAT), gdzie należy wypełnić pola zgodnie z otrzymaną fakturą oraz oznaczyć rodzaj wydatku LEASING LUB DZIERŻAWA SAMOCHODU.

Po zapisaniu wydatek zostanie ujęty odpowiednio w 13 kolumnie KPiR - pozostałe wydatki w kwocie wskazanej w polu WARTOŚĆ NETTO (faktura VAT)/RAZEM (faktura bez VAT). Jeżeli wartość pojazdu przekracza kwotę 150 000 zł, wówczas opłata zostanie ujęta w kosztach uzyskania przychodu w proporcji do limitu (150 000 zł). W przypadku faktury VAT, w rejestrze zakupu VAT znajdzie się 50% bądź 100% podatku VAT (w zależności od sposobu wykorzystywania pojazdu).