Leasing należy do jednych z najpopularniejszych form (źródeł) finansowania majątku zarówno małych, jak i większych podmiotów gospodarczych, osób fizycznych prowadzących działalność gospodarczą oraz spółek prawa handlowego. Niekiedy porównywany jest również do, potocznie ujmując, „zakupów na raty”. Jednakże leasing charakteryzuje się dużo większym stopniem sformalizowania, a jego finansowanie opiera się na zupełnie innych zasadach. Sprawdź, jak wygląda ewidencjonowanie leasingu!

Co to jest leasing?

Zgodnie ze słownikiem języka polskiego PWN leasing to forma dzierżawy maszyn, środków transportu itp., polegająca na ich odpłatnym użytkowaniu z prawem wykupu po upływie określonego terminu. Innymi słowy jest to odpłatne korzystanie z rzeczy (np. maszyny produkcyjnej, samochodu), która przynosi jakieś korzyści osobie korzystającej, z tym że jej cena rozłożona jest na raty z możliwością wykupu po upływie określonego w umowie terminu.

Umowa leasingu należy do kategorii tzw. umów nazwanych, uregulowanych w Kodeksie cywilnym. Zgodnie z art. 7091 kc przez umowę leasingu finansujący zobowiązuje się, w zakresie działalności swego przedsiębiorstwa, nabyć rzecz od oznaczonego zbywcy na warunkach określonych w tej umowie i oddać tę rzecz korzystającemu do używania albo używania i pobierania pożytków przez czas oznaczony, a korzystający zobowiązuje się zapłacić finansującemu w uzgodnionych ratach wynagrodzenie pieniężne, równe co najmniej cenie lub wynagrodzeniu z tytułu nabycia rzeczy przez finansującego.

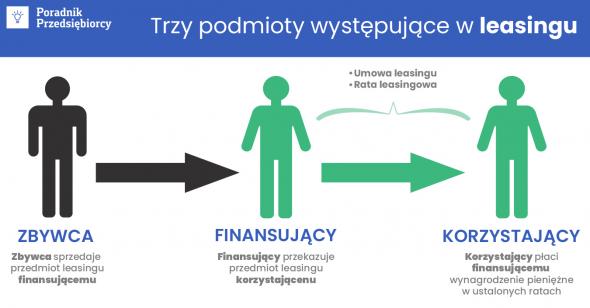

Z powyższego wynika, że w leasingu występują 3 podmioty: finansujący, zbywca, korzystający. Jednakże nie jest to umowa trójstronna! Stronami umowy leasingu są finansujący i korzystający. Powyższe unaocznia schemat:

Przedmiotem leasingu mogą być np. maszyny produkcyjne, środki transportu, nawet nieruchomości.

Ujęcie leasingu w ustawie o rachunkowości oraz definicja przyjęta przez Komitet Standardów Rachunkowości

Powyższe wyjaśnienie pojęcia, a właściwie instytucji leasingu odpowiada znaczeniu stricte prawnemu. Ustawa o rachunkowości definiuje leasing w inny sposób. Zgodnie z art. 3 ust. 4 ustawy o rachunkowości: (…) jedna ze stron, zwana dalej „finansującym”, oddaje drugiej stronie, zwanej dalej „korzystającym”, środki trwałe lub wartości niematerialne i prawne do odpłatnego używania lub również pobierania pożytków na czas oznaczony.(...)

Ustawa o rachunkowości nie wskazuje, że jest to bezpośrednio leasing. Posługuje się jedynie opisem pewnej operacji, która przypomina regulację nazwaną w Kodeksie cywilnym umową leasingu, mimo że opis ten jest zamieszczony w tzw. ustawowym słowniczku pojęć. Wskazuje na to również podobne nazewnictwo (finansujący, korzystający – stron umowy leasingu), odpłatność czynności, używanie / używanie i pobieranie pożytków oraz terminowość umowy (określenie czasowe).

W Komunikacie nr 9 Ministra Finansów z 23 grudnia 2011 roku w sprawie ogłoszenia uchwały Komitetu Standardów Rachunkowości w sprawie przyjęcia znowelizowanego Krajowego Standardu Rachunkowości nr 4 „Leasing, najem, dzierżawa” umowa leasingu – jest to umowa leasingu nazwana w Kodeksie cywilnym, a także każda inna umowa zawarta na czas oznaczony, na mocy której jedna ze stron, zwana „finansującym”, oddaje do odpłatnego używania albo używania i pobierania pożytków drugiej stronie, zwanej „korzystającym”, przedmiot leasingu, którym są składniki aktywów, jak np. nieruchomości, urządzenia, maszyny, środki transportu, wartości niematerialne i prawne. Umowami leasingu w rozumieniu Standardu są zatem również nazwane w Kodeksie cywilnym umowy najmu i dzierżawy zawarte na czas oznaczony. W zakres umowy leasingu mogą również wchodzić dodatkowe (zależne) świadczenia związane z jego przedmiotem, jak np. utrzymanie lokali w stanie zdatnym do użytku (np. ogrzewanie, oświetlenie, woda, funkcjonowanie wind, utrzymanie czystości, ochrona) lub zapewnienie serwisu technicznego, oddanych w leasing maszyn i urządzeń. W rozumieniu Standardu okres leasingu wynosi co najmniej 12 miesięcy.

Prawidłowe ewidencjonowania leasingu

Ewidencjonowanie leasingu zostało uregulowana w art. 3 ust. 4, 5 ustawy o rachunkowości: Jeżeli jednostka przyjęła do używania obce środki trwałe lub wartości niematerialne i prawne na mocy umowy, zgodnie z którą jedna ze stron, zwana dalej „finansującym", oddaje drugiej stronie, zwanej dalej „korzystającym”, środki trwałe lub wartości niematerialne i prawne do odpłatnego używania lub również pobierania pożytków na czas oznaczony, środki te i wartości zalicza się do aktywów trwałych korzystającego, jeżeli umowa spełnia co najmniej jeden z następujących warunków:

1) przenosi własność jej przedmiotu na korzystającego po zakończeniu okresu, na który została zawarta

Ewidencjonowanie leasingu - wartość przedmiotu leasingu

W ustawie o rachunkowości „definicja” leasingu odnosi się leasingu finansowego (najpopularniejszego), tj. przedmiot leasingu zaliczany jest do środków trwałych korzystającego (leasingobiorcy). Przytoczony wyżej przepis ustawy o rachunkowości zawiera warunki (właściwie to musi być spełniony co najmniej jeden z wymienionych) niezbędne do uznania umowy leasingu za leasing finansowy. Jeżeli umowa ta nie spełnia choćby jednego z ww. warunków, to wówczas należy uznać, że mamy do czynienia z leasingiem operacyjnym.

Przedmiot umowy leasingu finansowego wykazywany jest w księgach rachunkowych korzystającego jako składnik aktywów trwałych podlegających amortyzacji, a drugostronnie jako zobowiązanie finansowe. Odpisów amortyzacji od przedmiotu leasingu dokonuje korzystający.

Wartość początkową przedmiotu leasingu finansowego, stanowiącą odpowiednik ceny jego zakupu, ustala się jako niższą spośród:

- wartości rynkowej przedmiotu leasingu, ustalonej na moment rozpoczęcia leasingu

- wartości bieżącej opłat leasingowych, ustalonej za pomocą stopy procentowej leasingu lub stopy procentowej korzystającego.

Wartość początkową przedmiotu leasingu zwiększają poniesione przez korzystającego bezpośrednie koszty zawarcia umowy, montażu, fundamentów, przystosowania, ulepszenia i inne podobne.

Wartość rynkowa przedmiotu leasingu odpowiada – w większości przypadków – wartości wskazanej w umowie. W przypadku gdy finansujący nie ujawnia wartości przedmiotu leasingu lub podana przez niego wartość nie jest wiarygodna, korzystający sam ustala wartość przedmiotu umowy. W tym celu bierze pod uwagę cenę rynkową takiego samego lub podobnego przedmiotu. Jeżeli ustalenie wartości przedmiotu leasingu na podstawie ceny rynkowej nie jest praktycznie możliwe (co dotyczy np. specjalistycznych maszyn i urządzeń dostosowanych wyłącznie do potrzeb korzystającego), to ustala wartość przedmiotu leasingu drogą zdyskontowania (ustalenia wartości bieżącej) sumy opłat leasingowych wynikających z umowy.

Korzystający dokonuje odpisów amortyzacyjnych od przedmiotu leasingu finansowego, stosując zasady określone w art. 32 i 33 ustawy o rachunkowości. Jeżeli umowa leasingu nie przewiduje, że korzystający uzyska na moment zakończenia leasingu tytuł własności przedmiotu umowy (bez dodatkowej opłaty lub za opłatę końcową), to dany składnik aktywów wymaga w całości zamortyzowania przez: okres leasingu lub okres ekonomicznej użyteczności, jeżeli byłby on krótszy. Jeżeli umowa przewiduje, że po jej zakończeniu korzystający uzyska tytuł własności przedmiotu leasingu (bez dodatkowej opłaty lub za opłatę końcową) – to dany składnik aktywów amortyzuje się przez okres jego ekonomicznej użyteczności, zgodnie z zasadami amortyzacji (metoda, stawka) stosowanymi przez korzystającego do podobnych własnych składników aktywów.

Amortyzacja stanowi dla korzystającego koszt działalności operacyjnej, wytworzenia, ogólnego zarządu, sprzedaży lub koszt pozostałej działalności operacyjnej, zależnie od celu użytkowania przedmiotu leasingu finansowego.

Wszelkie niezbędne informacje na temat warunków i sposobów ewidencjonowania leasingu znajdują się w Komunikacie nr 9 Ministra Finansów z 23 grudnia 2011 roku w sprawie ogłoszenia uchwały Komitetu Standardów Rachunkowości w sprawie przyjęcia znowelizowanego Krajowego Standardu Rachunkowości nr 4 „Leasing, najem, dzierżawa”, który stanowi niejako instrukcję postępowania, jeżeli chodzi o księgowe rozliczenia leasingu.