Podczas prowadzenia działalności gospodarczej przedsiębiorcy muszą zdecydować, jaką formę opodatkowania chcą stosować dla celów podatku dochodowego. Do wyboru mają trzy podstawowe, a mianowicie: skalę podatkową, podatek liniowy oraz ryczałt. Każda z nich ma zarówno swoje wady, jak i zalety w zależności od branży realizowanej działalności. Co do zasady zmiana formy opodatkowania możliwa jest od nowego roku. Może się zdarzyć, że przedsiębiorca utraci prawo do stosowanej formy, skutkiem czego zobowiązany jest do przejścia (nawet w trakcie roku) na podstawową z nich, czyli skalę podatkową. Polski Ład wprowadził nietypową dotąd możliwość dobrowolnego przejścia z ryczałtu lub podatku liniowego na skalę za 2022 rok. Jest to zmiana formy opodatkowania wstecz, czyli taka, której można dokonać po zakończonym 2022 roku, ale dotyczy opodatkowania w 2022 roku. Sprawdźmy, jakie warunki należy spełnić, aby było to możliwe i jak rozliczyć się z fiskusem!

Zmiana formy opodatkowania wstecz – podstawowe informacje

Zgodnie z art. 14 i art. 15 ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw, potocznie nazywaną „Polskim Ładem 2.0”, podatnik, który w 2022 roku stosował jako formę opodatkowania podatek liniowy (art. 14) lub ryczałt od przychodów ewidencjonowanych (art. 15), ma prawo do zmiany formy opodatkowania wstecz na skalę podatkową za cały 2022 rok.

Przykład 1.

Pani Weronika założyła działalność w sierpniu 2022 roku i jako formę opodatkowania wybrała podatek liniowy. Czy możliwa jest zmiana formy opodatkowania wstecz za 2022 rok z ryczałtu na skalę podatkową?

Nie, pani Weronika nie ma prawa zmienić formy opodatkowania wstecz na skalę podatkową, ponieważ taki przywilej mają podatnicy, którzy prowadzili działalność przed wejściem w życie przepisów Polskiego Ładu 2.0, czyli przed 1 lipca 2022 roku.

O zmianie formy opodatkowania wstecz przedsiębiorca zawiadamia urząd skarbowy dopiero w zeznaniu rocznym składanym za 2022 rok. Jeżeli pierwotną formą opodatkowania w 2022 roku był ryczałt od przychodów ewidencjonowanych, to podatnik, chcąc przejść na skalę podatkową za 2022 rok, musi złożyć PIT-36. Oznacza to, że nie składa w urzędzie formularza PIT-28. Analogicznie, jeżeli przedsiębiorca chce przejść z podatku liniowego na skalę podatkową za 2022 rok, musi złożyć w urzędzie zeznanie roczne PIT-36, a tym samym za 2022 rok nie składa formularza PIT-36L.

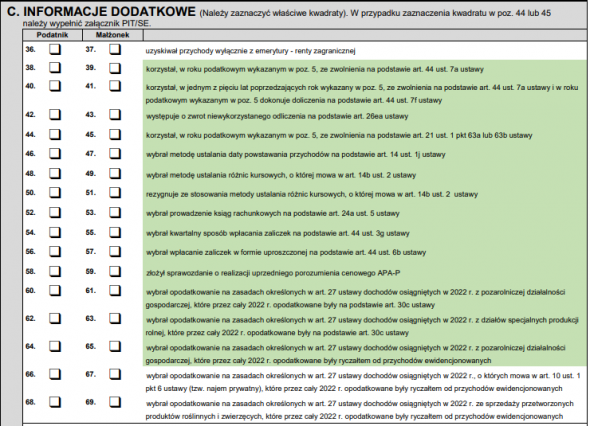

Chcąc przejść z ryczałtu na skalę podatkową wstecz, na formularzu PIT-36 należy w części C. zaznaczyć poz. 64 (podatnik) oraz poz. 65 (małżonek). Natomiast decydując się na zmianę formy opodatkowania wstecz z podatku liniowego na skalę podatkową, na formularzu PIT-36 trzeba w tym samym miejscu zaznaczyć poz. 60 (podatnik) i poz. 61 (małżonek).

Przykład 2.

Pan Antoni od trzech lat prowadzi działalność opodatkowaną podatkiem liniowym. Czy może zmienić formę opodatkowania wstecz za 2022 rok na skalę podatkową?

Tak, pan Antoni może przejść na skalę podatkową wstecz w 2022 roku, składając zeznanie roczne za 2022 rok na formularzu PIT-36.

Przykład 3.

Pani Halina od dziesięciu lat prowadzi działalność opodatkowaną ryczałtem od przychodów ewidencjonowanych. Zdecydowała, że w 2022 roku chce zmienić formę opodatkowania wstecz na skalę podatkową i jednocześnie zamierza kontynuować opodatkowanie skalą w 2023 roku. Jak powinna poinformować urząd o zmianie?

Zmiana formy opodatkowania wstecz z ryczałtu na skalę podatkową powinna być zgłoszona poprzez złożenie zeznania rocznego PIT-36 za 2022 rok. Chcąc kontynuować opodatkowanie skalą podatkową w 2023 roku, pani Halina musi zgłosić zmianę formy opodatkowania poprzez aktualizację formularza CEIDG-1 do 20. dnia miesiąca następującego po miesiącu, w którym uzyskała pierwszy przychód w 2023 roku.

Zmiana formy opodatkowania wstecz z ryczałtu na skalę podatkową dotyczy nie tylko przedsiębiorców prowadzących działalność gospodarczą, ale również podatników, którzy w 2022 roku uzyskiwali przychody z tzw. najmu prywatnego. Co ważne, rok 2022 jest ostatnim, w którym najem prywatny może być opodatkowany skalą podatkową – od 2023 roku jego opodatkowanie będzie możliwe wyłącznie ryczałtem od przychodów ewidencjonowanych. Decydując się na zmianę formy opodatkowania wstecz dla najmu prywatnego z ryczałtu na skalę podatkową, w zeznaniu rocznym PIT-36 za 2022 rok w części C. należy zaznaczyć poz. 66 (podatnik) oraz poz. 67 (małżonek).

Zmiana formy opodatkowania wstecz z podatku liniowego na skalę podatkową

Przedsiębiorcy, którzy zdecydowali się na przejście z podatku liniowego na skalę podatkową wstecz za 2022 rok, nie mają wiele dodatkowych obowiązków rozliczeniowych. W przypadku obu form opodatkowania zobligowani są prowadzić KPiR oraz sporządzać remanent początkowy i końcowy. Dzięki temu posiadają odpowiednią dokumentację księgową będącą podstawą do sporządzenia zeznania rocznego PIT-36 za 2022 rok.

Przykład 4.

Pan Łukasz prowadzi działalność opodatkowaną podatkiem liniowym i odlicza składki zdrowotne jako koszt w KPiR. Zdecydował się na zmianę formy opodatkowania wstecz za 2022 rok na skalę podatkową. W jaki sposób powinien wyksięgować odliczone składki zdrowotne?

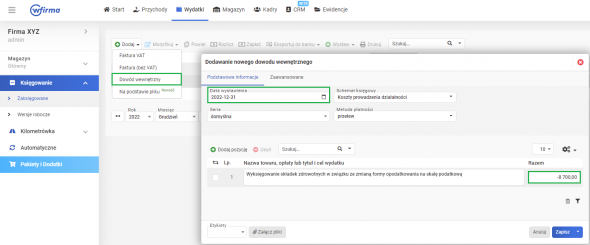

Zmiana formy opodatkowania wstecz powoduje obowiązek prowadzenia KPiR zgodnie z zasadami właściwymi dla skali podatkowej, w przypadku której składki zdrowotne nie stanowią kosztów. Pan Łukasz powinien wystornować ujęte w kolumnie 13. KPiR – Pozostałe wydatki składki na ubezpieczenie zdrowotne. W tym celu może sporządzić dowód wewnętrzny na ujemną kwotę odliczonych składek i zaksięgować go w kolumnie 13. KPiR na dzień 31 grudnia 2022 roku.

Decydując się na zmianę formy opodatkowania wstecz za 2022 rok, przedsiębiorcy nie przeliczają zaliczek na podatek dochodowy. Zgodnie z art. 14 ust. 3 Polskiego Ładu 2.0 podatnicy wykazują w zeznaniu PIT-36 zaliczki miesięczne lub kwartalne obliczane na zasadach podatku liniowego, czyli dokładnie te, które wyliczali i opłacali w trakcie 2022 roku.

W systemie wFirma.pl dowód wewnętrzny można wystawić w prosty sposób poprzez zakładkę: WYDATKI » KSIĘGOWANIE » DODAJ » DOWÓD WEWNĘTRZNY. Jako „Data wystawienia” należy wprowadzić ostatni dzień grudnia, a kwotę składek zdrowotnych, która została ujęta w kosztach, wprowadzić w polu „Razem”, poprzedzając wartość znakiem „minus”.

Zmiana formy opodatkowania wstecz z ryczałtu na skalę podatkową

Chcąc przejść z ryczałtu na skalę podatkową wstecz za 2022 rok, podatnicy muszą mieć na uwadze, że wiąże się to z dodatkowymi obowiązkami. Podstawowym z nich jest założenie KPiR, która jest bazą do sporządzenia zeznania rocznego PIT-36 za 2022 rok.

Zgodnie z art. 15 ust. 4 ustawy Polski Ład 2.0 księgi nie uzna się za nierzetelną i wadliwą, jeżeli zostanie zaprowadzona i uzupełniona przed dniem złożenia zeznania rocznego PIT-36 za 2022 rok. Założenie KPiR wiąże się również z koniecznością sporządzenia remanentu początkowego, który jest pierwszym wpisem w księdze, i remanentu końcowego, który zamyka księgę w danym roku. Będąc na ryczałcie, przedsiębiorca nie ma obowiązku sporządzać spisu z natury. Co więcej, podatek dochodowy obliczany jest na podstawie faktur sprzedaży, a faktury kosztowe nie podlegają księgowaniu. Niemniej jednak przedsiębiorca na ryczałcie jest zobligowany do gromadzenia i przechowywania faktur dotyczących zakupu towarów handlowych/materiałów podstawowych. Dzięki temu może odtworzyć stan magazynowy na dzień 1 stycznia 2022 roku, sporządzając remanent początkowy.

Jeżeli podatnik nie sporządził takiego remanentu i nie ma możliwości odtworzenia stanu magazynowego na dzień 1 stycznia 2022 roku, to przyjmuje się, że wartość remanentu początkowego wynosi 0 zł.

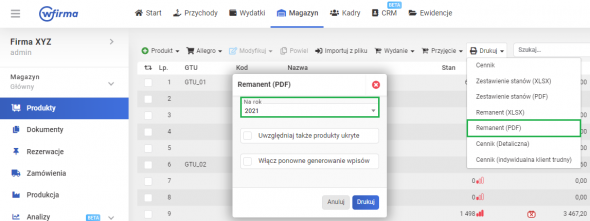

W systemie wFirma przedsiębiorca, który posiada moduł magazynowy, może wygenerować remanent na dzień 31 grudnia 2021 roku, który jednocześnie będzie traktowany jako stan magazynowy na dzień 1 stycznia 2022 roku. W tym celu należy przejść do zakładki: MAGAZYN » PRODUKTY » DRUKUJ » REMANENT (PDF), wybierając rok 2021.

Zgodnie z art. 15 ust. 3 ustawy Polski Ład 2.0 podatnik, który zdecydował się na zmianę formy opodatkowania z ryczałtu na skalę podatkową, nie przelicza zaliczek na podatek, które generował i opłacał w trakcie 2022 roku. Wyliczone zaliczki miesięczne/ kwartalne wykazuje w zeznaniu rocznym PIT-36 za 2022 rok. Natomiast dochód (lub strata), który powstał w 2022 roku, obliczany jest na podstawie odtworzonej wstecz KPiR i wykazywany w zeznaniu rocznym. Jest on podstawą do wyliczenia podatku dochodowego zgodnie z zasadami skali podatkowej bezpośrednio w zeznaniu rocznym PIT-36.

Jeżeli działalność gospodarcza prowadzona jest w formie spółki opodatkowanej ryczałtem, to również możliwa jest zmiana formy opodatkowania wstecz za 2022 rok. Warunkiem jest, aby takiej modyfikacji dokonali wszyscy wspólnicy spółki. Oznacza to, że każdy ze wspólników musi złożyć za 2022 rok zeznanie roczne na formularzu PIT-36, zaznaczając zmianę formy opodatkowania na skalę podatkową.

Jak zmienić formę opodatkowania wstecz z ryczałtu na skalę podatkową w systemie wFirma?

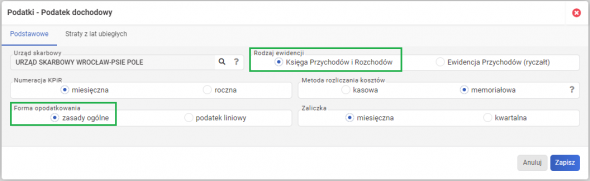

W celu zmiany formy opodatkowania na skalę podatkową wstecz należy przejść do zakładki: USTAWIENIA » PODATKI » PODATEK DOCHODOWY, gdzie jako „Rodzaj ewidencji” wybiera się „Księga Przychodów i Rozchodów”, a jako „Formę opodatkowania” zaznacza „Zasady ogólne”.

Dzięki temu możliwe będzie prowadzenie KPiR na tym samym koncie, na którym dotychczas przedsiębiorca rozliczał się na zasadach ryczałtu.

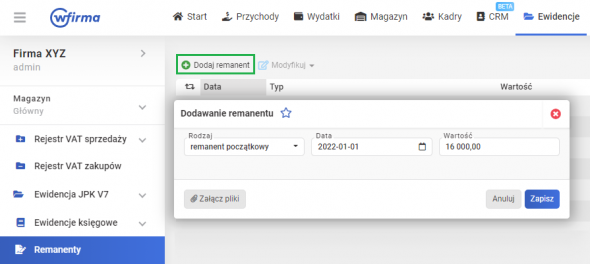

W kolejnym kroku należy wprowadzić remanent początkowy poprzez zakładkę: EWIDENCJE » REMANENTY » DODAJ REMANENT » REMANENT POCZĄTKOWY, wprowadzając wartość otworzonego remanentu w polu „Razem”.

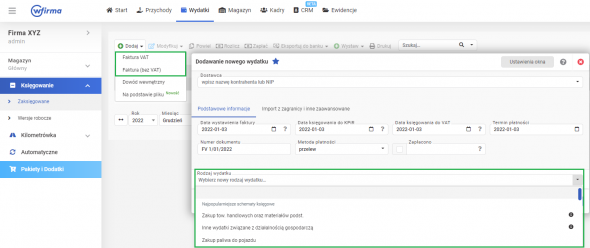

Następnie należy otworzyć KPiR, księgując koszty uzyskania przychodów. W tym celu trzeba przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/FAKTURA (bez VAT) i wybrać odpowiedni rodzaj wydatku, zgodnie z którym wydatek zostanie ujęty we właściwej kolumnie KPiR. W przypadku czynnych podatników VAT, którzy będąc na ryczałcie, księgowali faktury kosztowe, należy dodatkowo w podzakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE jako „Skutek księgowy” wybrać opcję KSIĘGUJ DO KPiR.

Przychody trzeba przeksięgować z ewidencji przychodów do KPiR. W tym celu można dodać zbiorczy wpis w KPiR poprzez zakładkę: EWIDENCJE » EWIDENCJE KSIĘGOWE » KPiR » DODAJ WPIS w kolumnie 7. KPiR – Sprzedaż towarów i usług na koniec każdego miesiąca. Drugim rozwiązaniem jest dodanie przychodów poprzez zakładkę: PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » SPRZEDAŻ, uzupełniając wymagane pola, a dodatkowo w podzakładce ZAAWANSOWANE, będąc czynnym podatnikiem VAT, jako „Skutek księgowy” należy wybrać KSIĘGUJ DO KPiR.

Ewidencja KPiR dostępna jest w zakładce: EWIDENCJE » EWIDENCJE KSIĘGOWE » KPiR.

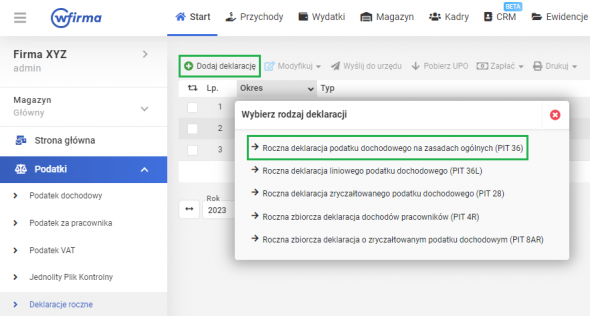

Natomiast w celu wygenerowania zeznania rocznego PIT-36 przechodzi się do zakładki: START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ » ROCZNA DEKLARACJA PODATKU DOCHODOWEGO NA ZASADACH OGÓLNYCH (PIT-36).