Od 1 stycznia 2020 roku w przypadku dokonywania transakcji powyżej 15 tys. zł podatnicy, którzy chcą uniknąć negatywnych konsekwencji podatkowych, w przypadku gdy dokonują płatności przelewem na rzecz dostawcy towarów lub usługodawcy będącego czynnym podatnikiem VAT, a zakupy potwierdzone są fakturą, powinni dokonać tej płatności na rachunek rozliczeniowy prowadzony przez banki lub imienne rachunki w SKOK zamieszczone w wykazie podatników VAT. W jaki sposób biała lista podatników VAT może negatywnie wpłynąć na podatników? Opisujemy w artykule.

Biała lista podatników VAT a konsekwencje w podatkach PIT i CIT

Od 1 stycznia 2020 roku zaczęły obowiązywać postanowienia dotyczące odpowiedzialności karnej. W myśl powyższego zgodnie z art. 22p ust. 1. pkt 2 ustawy o PIT oraz art. 15d ust. 1 pkt 2 ustawy o CIT, zapłata należności wynikającej z otrzymanej faktury zakupu od podatnika VAT czynnego, która dotyczy transakcji na kwotę powyżej 15 tys. złotych na inny rachunek niż zamieszczony na białej liście, podatników powoduje, że podatnik nie ma możliwości zaliczenia wydatku do kosztów uzyskania przychodów w tej części (która zapłacona została na rachunek spoza wykazu). W związku z tym, jeśli podatnik ujmie wydatek w kosztach, a ten zostanie opłacony na rachunek spoza białej listy, ma on obowiązek dokonać odpowiednio zmniejszenia kosztów bądź w przypadku braku wystarczającej ich wartości, do zwiększenia przychodów.

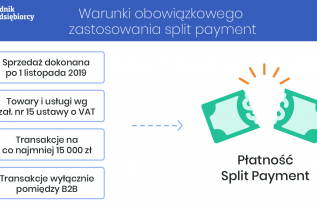

1) stroną transakcji, z której wynika płatność, jest inny przedsiębiorca oraz gdy

2) jednorazowa wartość transakcji, bez względu na liczbę wynikających z niej płatności, przekracza 15 000 zł lub równowartość tej kwoty, przy czym transakcje w walutach obcych przelicza się na złote według średniego kursu walut obcych ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień dokonania transakcji.

Jeżeli wartość transakcji wynosi powyżej 15 000 zł, to cała kwota powinna być zapłacona przelewem na rachunek zamieszczony w Wykazie. W przeciwnym razie przedsiębiorca nie będzie mógł zaliczyć kwoty zapłaconej gotówką lub na rachunek spoza Wykazu do kosztów uzyskania przychodów.

Pan Ignacy nabył sprzęt budowlany o wartości 20 000 zł netto i 4 600 zł VAT. Dokonał on zapłaty w dwóch transzach. Pierwszy przelew w kwocie 4 920 zł zapłacił przelewem na rachunek zamieszczony na białej liście, a drugi przelew w kwocie 19 680 zł (16 000 zł netto) na rachunek, którego nie było na białej liście. W związku z tym, że podatnik dokonał płatności na rachunek spoza wykazu, nie będzie on mógł zaliczyć do kosztów podatkowych kwoty 16 000 zł.

Odpowiedzialność solidarna w podatku VAT a biała lista podatników

Jeżeli zapłata za transakcję przekraczającą 15 tys. złotych zostanie dokonana przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu na białej liście podatników, to powstanie odpowiedzialność solidarna podatnika (nabywcy) za podatek VAT, który odprowadzić winien sprzedawca. Ponadto, jeśli nabywca zrealizuje płatność w kilku częściach i tylko jedna z nich będzie wpłacona na rachunek zamieszczony na białej liście, to w zakresie tych pozostałych płatności (dokonanych na rachunek spoza wykazu) poniesie odpowiedzialność solidarną wraz ze sprzedawcą – tylko w przypadku, gdy powstaną u niego zaległości podatkowe i tylko w części jej odpowiadającego podatku VAT.

->Biała lista podatników VAT - w pigułce!

->Numeru rachunku nie ma na białej liście podatników - co należy zrobić?

->Biała lista podatników VAT – jak weryfikować kontrahentów?

Jak uniknąć konsekwencji, gdy płatność odbyła się na rachunek, którego nie zawiera biała lista podatników?

Podatnik może uniknąć negatywnych konsekwencji zarówno po stronie podatku PIT i CIT, jak i w zakresie odpowiedzialności solidarnej w podatku VAT, w przypadku, gdy dokona płatności na rachunek spoza wykazu, jeśli w terminie 7 dni (licząc od daty przelewu) złoży zawiadomienie na druku ZAW-NR. Zawiadomienie służy informowaniu naczelnika urzędu skarbowego właściwego dla sprzedawcy o dokonanym przelewie na rachunek inny niż wskazany na białej liście podatników.

Jak informuje Ministerstwo Finansów w objaśnieniach podatkowych z 20 grudnia 2019 r. wykaz podatników VAT:

„w przypadku wysłania zawiadomienia o dokonaniu zapłaty na rachunek spoza wykazu, podatnik nie będzie obowiązany dokonywać ponownie takiego zawiadomienia w sytuacji, gdyby kolejna wpłata została dokonana na ten sam rachunek bankowy sprzedawcy, o którym podatnik już raz poinformował organy składając stosowne zawiadomienie”.

- numer identyfikacyjny, firmę (nazwę) oraz adres siedziby albo, w przypadku podatnika będącego osobą fizyczną, imię i nazwisko oraz adres stałego miejsca prowadzenia działalności, a w przypadku braku stałego miejsca prowadzenia działalności – adres miejsca zamieszkania, podatnika dokonującego zapłaty należności,

- dane wystawcy faktury wskazane na fakturze (numer identyfikacyjny, nazwę albo imię i nazwisko oraz adres),

- numer rachunku, na który dokonano zapłaty należności,

- wysokość należności zapłaconej przelewem na rachunek spoza wykazu i dzień zlecenia przelewu na ten rachunek.

W sytuacji, gdy działalność prowadzona jest w formie spółki niebędącej osobą prawną, która nie jest podatnikiem podatku PIT albo podatku CIT, zawiadomienia składa wyłącznie spółka. Wówczas zawiadomienie to wywiera skutki również na gruncie podatków dochodowych w stosunku do wspólników takiej spółki będących podatnikami podatku PIT albo podatku CIT.

Nabywca uniknie odpowiedzialności solidarnej, jeżeli dokona zapłaty należności z zastosowaniem mechanizmu podzielonej płatności. Jednakże podatnik nie będzie mógł zaliczyć wydatku do kosztów uzyskania przychodów.

Zgodnie z ustawą z dnia 5 czerwca 2020 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne oraz niektórych innych ustaw, od 1 lipca 2020 r. podatnicy mogą się zabezpieczyć przed negatywnymi sankcjami, w przypadku zapłaty na rachunek bankowy spoza wykazu gdy:

- zapłata została dokonana z zastosowaniem split payment lub

- dotyczy należności z tytułu wewnątrzwspólnotowego nabycia towarów, importu towarów, importu usług lub innej dostawy towarów rozliczanej przez nabywcę lub

- została dokonana na rachunek banku lub rachunek spółdzielczej kasy oszczędnościowo-kredytowej:

a) służący do dokonywania rozliczeń z tytułu nabywanych przez ten bank lub tę kasę wierzytelności pieniężnych lub

b) wykorzystywany przez ten bank lub tę kasę do pobrania należności od nabywcy towarów lub usługobiorcy za dostawę towarów lub świadczenie usług, potwierdzone fakturą, i przekazania jej w całości albo części dostawcy towarów lub usługodawcy, lub

c) prowadzony przez ten bank lub tę kasę w ramach gospodarki własnej, niebędący rachunkiem rozliczeniowym

– jeżeli odpowiednio bank, spółdzielcza kasa oszczędnościowo-kredytowa lub podmiot będący wystawcą faktury, wraz z informacją o numerze rachunku do zapłaty, przekazali podatnikowi informację, że rachunek wskazany do zapłaty jest rachunkiem, o którym mowa w lit. a, b lub c,

Biała lista podatników VAT w systemie wFirma.pl

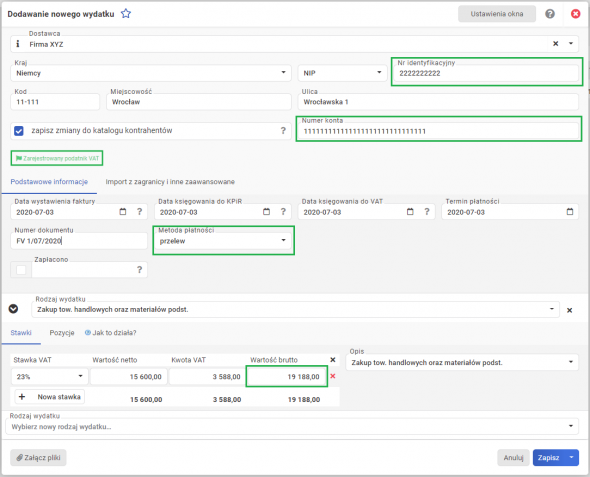

Za pomocą systemu wFirma.pl użytkownik w prosty sposób może zweryfikować w trakcie księgowania wydatku (WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT), czy wskazany w systemie numer rachunku bankowego kontrahenta znajduje się na białej liście podatników. Weryfikacja rachunku bankowego następuje w przypadku, gdy spełnione są poniższe warunki:

- dostawca jest czynnym podatnikiem VAT (system automatycznie weryfikuje status VAT),

- wartość brutto transakcji wynosi co najmniej 15 tys. zł,

- uzupełniony jest numer rachunku bankowego kontrahenta,

- jako metodę płatności wybrano przelew.

System dokonuje weryfikacji numeru rachunku bankowego w przypadku:

-czynnego podatnika VAT na dzień wskazany:

- w pozycji ZAPŁACONO lub

- jeśli data we wspomnianej pozycji nie jest uzupełniona, weryfikacja dokonywana jest na dzień wskazany w pozycji DATA ODBIORU FAKTURY

-podatnika zwolnionego z VAT na dzień wskazany:

- w pozycji ZAPŁACONO (jeśli jest uzupełniona) lub,

- w pozycji DATA WYSTAWIENIA.

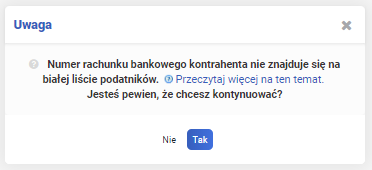

Zapytanie do białej listy wysyłane jest po kliknięciu opcji ZAPISZ. Jeśli rachunek znajduje się w wykazie, system pozwala na zapisanie wydatku. Natomiast jeśli rachunku nie ma w wykazie, wysyła komunikat informacyjny:

Więcej informacji na temat działania białej listy podatników VAT w systemie wFirma.pl w artykule pomocy: Biała lista podatników VAT w systemie wFirma.