Ustawa wprowadzająca obowiązkowy split payment, weszła w życie od 1 listopada 2019 roku. Dotyczy ona transakcji – dostaw towarów oraz świadczenia usług wymienionych w załączniku nr 15 ustawy o VAT między podatnikami (B2B). Sprawdźmy, jakie obowiązki mają podatnicy występujący w roli sprzedawcy bądź nabywcy oraz jakie konsekwencje spowoduje niezastosowanie obowiązkowego split payment.

Od kiedy obowiązkowy split payment? Czy są przepisy przejściowe?

Obowiązkowy split payment stosowany jest wobec sprzedaży usług i towarów z załącznika nr 15, która ma miejsce od 1 listopada 2019 roku. Zgodnie z przepisami przejściowymi wskazanymi w art. 10 ustawy z dnia 9 sierpnia 2019 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw nowelizacji ustawy o VAT, w sytuacji gdy:

-

przed 1 listopada 2019 r. podatnik dokonał dostawy towarów lub świadczenia usług, wymienionych w załączniku nr 11 lub załączniku nr 14 do ustawy, dla których obowiązek podatkowy powstał lub faktura została wystawiona po 31 października 2019 r.,

-

po 31 października 2019 r. podatnik dokonał dostawy towarów lub świadczenia usług, wymienionych w załączniku nr 11 lub załączniku nr 14 do ustawy, dla których faktura została wystawiona przed 1 listopada 2019 r.,

– stosuje się odwrotne obciążenie (w dotychczasowym brzmieniu przepisów, tj. sprzed 1 listopada).

Konkludując, od 1 listopada 2019 r. obowiązkowy mechanizm podzielonej płatności dotyczy transakcji z załącznika nr 15 ustawy o VAT, czyli m.in. tych, które dotychczas były rozliczane odwrotnym obciążeniem VAT.

Dla kogo obowiązkowy split payment?

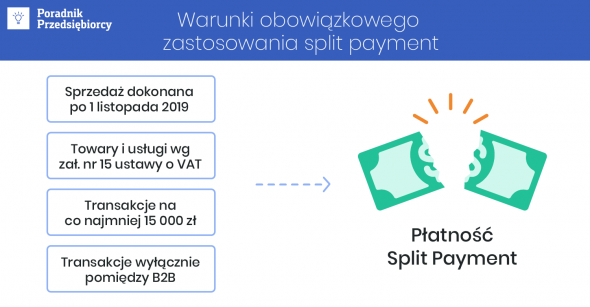

Obowiązkowe zastosowanie split payment wystąpi, gdy łącznie spełnione zostaną warunki:

-

obowiązek podatkowy, dostawa towarów lub świadczenie usług oraz data wystawienia faktury przypada po 31 października 2019 roku,

-

wartość brutto transakcji wynosi powyżej 15 tys. zł,

-

co najmniej jedna pozycja z faktury zawarta została w załączniku 15 znowelizowanej ustawy o VAT,

-

sprzedawca oraz odbiorca są podatnikami (transakcja B2B, niezależnie czy nabywcą jest podatnik VAT czynny czy zwolniony).

Obowiązkowy split payment – rozliczenie u sprzedawcy

Przedsiębiorca dokonujący sprzedaży, która spełni łącznie cztery wyżej opisane warunki, będzie zobowiązany dodać adnotację „mechanizm podzielonej płatności” na wystawianej fakturze.

Przykład 1.

Podatnik VAT 21 października 2019 r. dokonał usługi budowlanej (podwykonawstwa) na rzecz innego podatnika VAT na kwotę 20 tys. zł. Faktura sprzedaży została wystawiona 5 listopada (obowiązek podatkowy powstaje 5 listopada). Czy faktura powinna zawierać adnotację „odwrotne obciążenie” lub „mechanizm podzielonej płatności”?

Faktura zgodnie z przepisami przejściowymi powinna zawierać adnotację „odwrotne obciążenie” i zostać wykazana w informacji VAT-27 składanej za okres listopada 2019 roku.

Przykład 2.

Podatnik VAT dokonał dostawy towarów z załącznika 11 ustawy o VAT 30 października 2019 r. na rzecz innego podatnika. Wartość brutto dostawy wyniosła 16 tys. zł. Faktura sprzedaży została wystawiona 3 listopada. Czy powinna zawierać adnotację „odwrotne obciążenie” lub „mechanizm podzielonej płatności”?

Zgodnie z przepisami przejściowymi faktura powinna zawierać adnotację „odwrotne obciążenie” i zostać wykazana w informacji VAT-27 składanej za okres października 2019 roku.

Przykład 3.

Podatnik będący czynnym podatnikiem VAT 15 listopada 2019 r. dokonał dostawy towarów z załącznika 11 ustawy o VAT na rzecz innego podatnika VAT. Wartość brutto transakcji wyniosła 51 tys. zł. Faktura dokumentująca dostawę została wystawiona 31 października. Czy faktura powinna zawierać adnotację „odwrotne obciążenie” lub „mechanizm podzielonej płatności”?

Faktura zgodnie z przepisami przejściowymi powinna zawierać adnotację „odwrotne obciążenie” i zostać wykazana w informacji VAT-27 składanej za okres listopada 2019 roku.

Przykład 4.

Podatnik będący czynnym podatnikiem VAT 15 listopada 2019 r. dokonał dostawy towarów z załącznika 15 ustawy na rzecz innego podatnika VAT. Fakturę dokumentującą dostawę wystawił 30 listopada. Wartość brutto wyniosła 51 tys. zł. Czy faktura powinna zawierać adnotację „odwrotne obciążenie” lub „mechanizm podzielonej płatności”?

Faktura powinna zawierać adnotację „mechanizm podzielonej płatności” i zostać wykazana w deklaracji VAT jako sprzedaż krajowa, z uwagi na to, że wystawienie faktury oraz sprzedaż odbyła się po 1 listopada 2019 roku.

Przykład 5.

Podatnik będący czynnym podatnikiem VAT 15 października 2019 r. wykonał roboty związane z zakładaniem izolacji (zawarte w załączniku nr 15), na rzecz czynnego podatnika VAT. Fakturę dokumentującą sprzedaż usług wystawił 30 grudnia (po terminie). Czy faktura powinna zawierać adnotację „odwrotne obciążenie” lub „mechanizm podzielonej płatności”?

Faktura zgodnie z przepisami przejściowymi powinna zawierać adnotację „odwrotne obciążenie” i zostać wykazana w informacji VAT-27 za okres listopada 2019 roku. Wynika to z faktu, że podatnik wystawi fakturę z opóźnieniem, w związku z czym obowiązek podatkowy powstaje 30. dnia od wykonania usługi, tj. 14 listopada 2019 roku.

Obowiązkowy split payment – rozliczenie u nabywcy

W przypadku otrzymania faktury z adnotacją „mechanizm podzielonej płatności” nabywca jest zobowiązany do uregulowania należności wynikającej z faktury w mechanizmie podzielonej płatności. Przy czym obowiązek uregulowania należności w tym mechanizmie dotyczyć będzie wyłącznie kwoty należności z tytułu nabycia towarów lub usług wymienionych w załączniku nr 15 do ustawy o VAT.

Przykład 6.

Nabywca otrzymał od sprzedawcy fakturę z adnotacją „mechanizm podzielonej płatności” na wartość brutto powyżej 15 tys. zł. Faktura zawiera tylko jedną pozycję wymienioną w załączniku 15 ustawy o VAT (jej wartość to 1000 zł netto + 230 zł VAT). Wówczas obowiązek zastosowania MPP będzie dotyczył wyłącznie kwoty równej kwocie podatku z tej konkretnej pozycji. Tak więc w MPP powinna zostać zapłacona wartość: 230 zł VAT oraz 1000 zł netto. Resztę należności można regulować zwykłym przelewem lub również za pomocą MPP.

Jeżeli nabywca nie otrzyma faktury z adnotacją „mechanizm podzielonej płatności”, to ma obowiązek zweryfikować, czy pozycje z otrzymanej faktury zawierają się w załączniku nr 15 ustawy o VAT. W przypadku stwierdzenia, że faktura zawiera chociażby jedną taką pozycję, to podatek VAT z niej wynikający nabywca będzie musiał zapłacić za pomocą MPP.

Jakie konsekwencje niesie obowiązkowy split payment?

Konsekwencje po stronie sprzedawcy

Jeżeli podatnik wystawi fakturę bez adnotacji „mechanizm podzielonej płatności”, to naczelnik urzędu skarbowego lub naczelnik urzędu celno-skarbowego ustala dodatkowe sankcje podatkowe w wysokości 30% kwoty podatku wykazanej na tej fakturze. Jednakże sankcja będzie naliczana wyłącznie od wartości podatku VAT przypadającej na dostawę towarów lub świadczenie usług wymienionych w załączniku nr 15 do ustawy o VAT.

Uniknięcie sankcji po stronie sprzedawcy (w przypadku wystawienia faktury sprzedaży bez stosownej adnotacji) będzie możliwe pod warunkiem, że nabywca ureguluje należność (w wartości odpowiadającej kwocie podatku z dostawy towarów lub świadczenia usług wymienionych w załączniku nr 15 do ustawy o VAT) poprzez komunikat podzielonej płatności i nabywca zostanie o tym zaniedbaniu poinformowany w sposób dający mu szansę na uregulowanie płatności w MPP (np. mailowo lub otrzymując fakturę korygującą).

„Jeżeli więc sprzedawca przez błąd nie oznaczy faktury koniecznym dopiskiem, wówczas będzie mógł naprawić swoje uchybienie i uniknąć sankcji. W tym celu powinien przede wszystkim poinformować nabywcę, że wystawił mu fakturę bez wymaganego oznaczenia, tak żeby przekazać mu brakującą na fakturze informację, że powinien zapłacić w podzielonej płatności. Informację tę sprzedawca może przekazać w dowolnej formie nabywcy, może to uczynić w dowolny sposób, nawet przed wystawieniem faktury korygującej, w interesie sprzedawcy leży bowiem, żeby nabywca miał szansę zrealizować płatność w mechanizmie podzielonej płatności”.

Przykład 7.

Podatnik wystawił fakturę na wartość brutto 30 tys. zł. Dwie pozycje dotyczyły transakcji z załącznika nr 15:

-

aparat fotograficzny cyfrowy – 1 tys. zł netto, 230 zł VAT;

-

kamera cyfrowa – 2 tys. zł netto, 460 zł VAT.

Podatnik zapomniał dodać na fakturze adnotacji „mechanizm podzielonej płatności”. Nie powiadomił nabywcy o jej braku. Jeżeli nabywca nie dokona zapłaty należności stosując podzieloną płatność, wobec dostawcy zostanie ustalone dodatkowe zobowiązanie podatkowe w wysokości 30% – 207 zł [(230 zł + 460 zł) x 30%].

Przykład 8.

Podatnik wystawił fakturę na wartość brutto 325 tys. zł. Dwie pozycje dotyczyły transakcji z załącznika nr 15:

-

roboty tynkarskie – 2 tys. zł netto, 460 zł VAT;

-

roboty malarskie – 4 tys. zł netto, 920 zł VAT.

Podatnik zapomniał zawrzeć adnotacji „mechanizm podzielonej płatności”. Jednakże powiadomił nabywcę o jej braku i wystawi korektę faktury, uzupełniając brak adnotacji na niej. Jeżeli nabywca dokona zapłaty należności, stosując podzieloną płatność lub zostanie o braku adnotacji odpowiednio poinformowany, to nie zostanie ustalone dodatkowe zobowiązanie podatkowe w wysokości [(460 zł + 920 zł) x 30%] = 414 zł.

Konsekwencje po stronie nabywcy

Sankcje podatkowe grożą również nabywcy wymienionych towarów bądź usług z załącznika nr 15. Jeśli bowiem nabywca nie dokona płatności za pomocą MPP, to wówczas naczelnik urzędu skarbowego lub naczelnik urzędu celno-skarbowego ustala dodatkowe zobowiązanie podatkowe w wysokości odpowiadającej 30% kwoty podatku wykazanego na fakturze, której będzie dotyczyć płatność (wynika z dodanego art. 108a ust. 7 ustawy o VAT). W stosunku do osób fizycznych, które za ten sam czyn ponoszą odpowiedzialność za wykroczenie skarbowe albo za przestępstwo skarbowe, dodatkowego zobowiązania podatkowego nie ustala się.

Jak wskazuje uzasadnienie nowelizowanej ustawy o VAT:

„Nabywca bowiem musi być zorientowany, co jest przedmiotem transakcji, to nabywca bowiem inicjuje płatność i odpowiada za wybór formy płatności. Nabywca nie może polegać więc wyłącznie na informacjach od sprzedawcy, który może chcieć uniknąć zapłacenia mu w podzielonej płatności, tylko musi samodzielnie analizować, jakie towary lub usługi nabył i czy wiążą się z tym dla niego określone obowiązki”.

Przykład 9.

Sprzedawca wystawił fakturę na wartość brutto 325 tys. zł. Dwie pozycje dotyczyły transakcji z załącznika nr 15:

-

roboty tynkarskie – 2 tys. zł netto, 460 zł VAT;

-

roboty malarskie – 4 tys. zł netto, 920 zł VAT.

Sprzedawca zapomniał dodać na fakturze adnotacji „mechanizm podzielonej płatności”. Poinformował o tym nabywcę usług. Nabywca uregulował płatność za fakturę za pomocą MPP. Tak więc nabywca w związku z tym, że dokonał zapłaty należności, stosując podzieloną płatność wobec dostawcy, nie zostanie obciążony karą grzywny.

Przykład 10.

Podatnik wystawił fakturę na wartość brutto 30 tys. zł. Dwie pozycje dotyczyły transakcji z załącznika nr 15:

-

aparat fotograficzny cyfrowy – 1 tys. zł netto, 230 zł VAT;

-

kamera cyfrowa – 2 tys. zł netto, 460 zł VAT.

Podatnik zapomniał dodać adnotacji „mechanizm podzielonej płatności”. Nie powiadomił nabywcy (spółki) o braku dodania adnotacji. Nabywca po swojej stronie nie dokonał weryfikacji, co było przedmiotem transakcji i tym samym wysłał sprzedawcy zwykły przelew. W związku z tym, że nie dokonał zapłaty należności, stosując MPP, wobec nabywcy zostanie ustalone dodatkowe zobowiązanie podatkowe w wysokości 30%, czyli 207 zł [(230 zł + 460 zł) x 30%]. Chyba że sprzedawca rozliczy całą kwotę podatku wynikającą z faktury, wówczas sankcja nie będzie ustalona.

Na gruncie podatku dochodowego również dla nabywcy wskazano negatywne konsekwencje uiszczenia płatności (mimo obowiązku) z pominięciem MPP. Zgodnie z art. 22p ust. 1 pkt 3 i ust. 2 nowelizacji ustawy o podatku dochodowym od osób fizycznych w przypadku, gdy kwota należności (dotycząca pozycji z załącznika nr 15 ustawy o VAT) zostanie opłacona z pominięciem MPP, to nabywca nie będzie mógł jej wprowadzić w koszty podatkowe. Jeżeli nabywca uznał wydatek za koszt uzyskania przychodu, lecz nie dokonał płatności z zastosowaniem MPP w wartości, w której została dokonana płatność bez pośrednictwa rachunku VAT (albo został zlecony zwykły przelew), należy:

-

zmniejszyć koszty uzyskania przychodów albo

-

w przypadku braku możliwości zmniejszenia kosztów uzyskania przychodów – zwiększają przychody.

Nowe możliwości regulowania płatności w MPP

W związku z nowelizacją ustawy o VAT od 1 listopada 2019 r. możliwe jest:

-

dokonywanie jednym komunikatem przelewu zapłaty za więcej niż jedną fakturę, tzw. zbiorczej płatności;

-

stosowanie mechanizmu podzielonej płatności do zaliczek wnoszonych przed wystawieniem faktury;

-

przeznaczenie środków zgromadzonych na rachunku VAT dodatkowo na zapłatę zobowiązania z tytułu:

-

podatku dochodowego od osób prawnych,

-

podatku dochodowego od osób fizycznych,

-

podatku akcyzowego,

-

należności celnych,

-

składek ZUS

- powyższe dotyczy również zapłaty odsetek za zwłokę oraz wszystkich dodatkowych zobowiązań ustalonych w podatku VAT;

-

w przypadku uregulowania należności za więcej niż jedną fakturę komunikat przelewu w MPP obejmuje wszystkie faktury wystawione dla podatnika przez jednego dostawcę lub usługodawcę oraz kwotę odpowiadającą sumie kwot podatku wykazanych w otrzymanych fakturach. Okres, za który podatnik może dokonywać takiej zbiorczej płatności w systemie split payment, nie może być krótszy niż jeden dzień i dłuższy niż jeden miesiąc. Wówczas jako numer faktury wskazuje się okres, za który dokonywana jest płatność;

-

w przypadku zapłaty zaliczek w komunikacie przelewu podatnik w miejsce numeru faktury powinien wpisać „zaliczka”.

Warto podkreślić, że w uzasadnieniu do nowelizacji ustawy o VAT wyjaśniono, że przy wyborze zbiorczej płatności w MPP nabywca będzie miał obowiązek zapłaty należności z wszystkich faktur otrzymanych od danego wystawcy (tj. sprzedawcy) w danym okresie, bez względu na to, czy faktury te dokumentować będą transakcje podlegające obowiązkowemu mechanizmowi podzielonej płatności, czy też nie.

Split payment w systemie wFirma

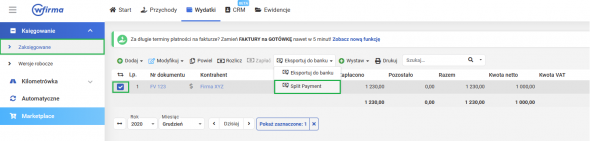

W systemie wFirma.pl przedsiębiorca w wygodny sposób może dokonać płatności za pomocą mechanizmu podzielonej płatności. Wystarczy przejść do zakładki WYDATKI » KSIĘGOWANIE, następnie zaznaczyć fakturę lub kilka faktur (krajowe w walucie PLN), dla których chce zastosować MPP oraz wybrać opcję EKSPORTUJ DO BANKU » SPLIT PAYMENT.

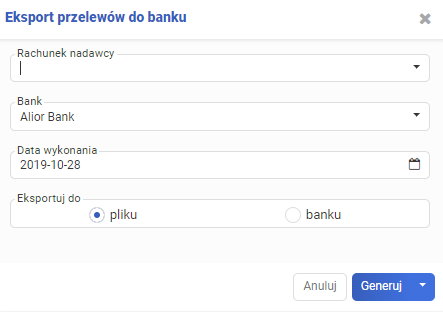

Po wybraniu opcji SPLIT PAYMENT otworzy się nowe okno, w którym należy wybrać numer rachunku nadawcy oraz dostępny bank z rozwijanej listy.

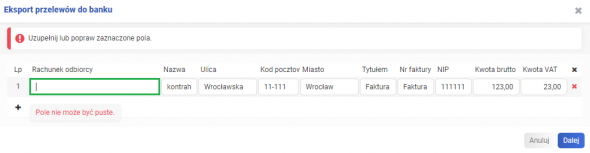

Następnie po wybraniu przycisku GENERUJ otworzy się okno, w którym znajdują się dane do przelewu. W razie braku numeru rachunku bankowego odbiorcy, należy go ręcznie uzupełnić. Różnica pomiędzy kolumną TYTUŁEM a NR FAKTURY polega na tym, że numer faktury jest niezbędny do prawidłowego działania mechanizmu split payment, natomiast opis w polu TYTUŁEM jest widoczny dla użytkownika. Kwota brutto oraz kwota VAT są uzupełniane automatycznie. W razie potrzeby zaciągnięte przez system dane można ręcznie zmodyfikować.

Po wybraniu opcji DALEJ zostanie wygenerowany dokument w formacie CSV, który pobierze się na dysk komputera. Pobrany plik można załączyć do firmowego konta bankowego.