Wszyscy czynni podatnicy VAT zobligowani są do sporządzania i wysyłania Jednolitych Plików Kontrolnych – JPK_V7 – do Ministerstwa Finansów. Generowanie JPK_V7 polega na przetworzeniu informacji z rejestrów sprzedaży i zakupów VAT do określonego urzędowo formatu elektronicznego. Jeżeli w części ewidencyjnej lub deklaracyjnej pliku JPK_V7 pojawi się błąd, można go skorygować. Szybkie wykrycie błędu w pliku JPK_V7 chroni podatników przed ewentualnymi sankcjami jakie mogą zostać na nich nałożone przez urząd. Sprawdźmy, kiedy korekta JPK jest konieczna i jak ją prawidłowo przeprowadzić!

Z czego składa się JPK?

Likwidując deklaracje VAT oraz strukturę pliku JPK_VAT, Ministerstwo Finansów nie pozbawiło urzędów dostępu do danych o transakcjach zawieranych przez przedsiębiorców. Co więcej, struktura JPK zawiera informacje, które były przekazywane przez podatników VAT, a dodatkowo przedsiębiorcy udostępniają znacznie szerszy zakres danych dotyczących nie tylko rodzajów transakcji, ale również powiązań pomiędzy podmiotami. To z kolei zwiększa ryzyko możliwości popełnienia pomyłki w JPK.

JPK posiada dwa schematy:

- JPK_V7M – stosowany w przypadku rozliczeń podatku VAT miesięcznie;

- JPK_V7K – stosowany w przypadku rozliczeń podatku VAT kwartalnie.

Oba schematy składają się z części deklaracyjnej (odpowiednik deklaracji VAT) oraz ewidencyjnej (odpowiednik JPK_VAT). Różnica pomiędzy plikami wynika z częstotliwości rozliczania podatku VAT. W przypadku JPK_V7M plik zawiera co miesiąc część deklaracyjną i ewidencyjną. Natomiast JPK_V7K za dwa pierwsze miesiące składa się wyłącznie z części ewidencyjnej, a z kolei plik składany za ostatni miesiąc kwartału posiada już oba elementy, czyli zarówno część ewidencyjną, jak i deklaracyjną.

Pani Katarzyna rozlicza podatek VAT kwartalnie. W jaki sposób i do kiedy zobligowana jest do wysyłki JPK_V7 za III kwartał?

Rozliczając podatek VAT kwartalnie, pani Katarzyna jest zobowiązana do wysyłki pliku w strukturze JPK_V7K. W związku z tym musi wysłać do MF:

- za styczeń – część ewidencyjną pliku do 25 lutego;

- za luty – część ewidencyjną pliku do 25 marca;

- za marzec – część ewidencyjną i deklaracyjną (za cały kwartał) pliku do 25 kwietnia.

Korekta JPK - jak korygować błędy w Jednolitym Pliku Kontrolnym?

Podatnik nie może wysłać korekty pliku JPK, który zawiera wyłącznie korygowane pozycje. Dokonując korekty ewidencji, przedsiębiorca musi złożyć nowy, kompletny i zawierający poprawione dane plik XML, jednak korekta pliku nie musi zawierać zarówno części ewidencyjnej, jak i deklaracyjnej. W wysyłanej korekcie JPK należy wypełnić wyłącznie tę część, która uległa zmianie. Oznacza to, że w sytuacji korekty np.:

- danych formalnych – należy złożyć wyłącznie kompletną poprawioną część ewidencyjną, ponieważ korekta danych formalnych nie ma wpływu na część deklaracyjną JPK;

- kwoty ulgi na zakup kasy fiskalnej – należy złożyć wyłącznie kompletną poprawioną część deklaracyjną, ponieważ ta korekta nie ma wpływu na część ewidencyjną JPK;

- korekty wysokości podatku VAT z faktury sprzedaży – należy złożyć zarówno kompletną poprawioną część ewidencyjną, jak i deklaracyjną, ponieważ taka korekta ma wpływ na podstawę opodatkowania, czyli na dane wykazane w obu częściach JPK.

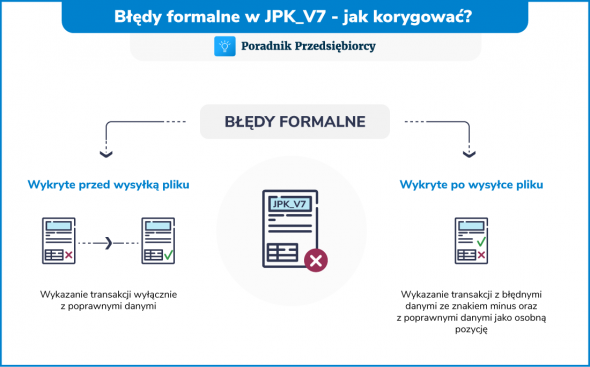

Sposób dokonywania korekty uzależniony jest od tego, czy:

- błąd został wykryty przed wysyłką JPK;

- wykryty błąd wpływa na wysokość podstawy opodatkowania albo wysokość podatku należnego.

Jeżeli przedsiębiorca zorientuje się przed wysyłką JPK za dany okres, że popełnił błąd, który nie wpływa na wysokość zobowiązania podatkowego, ale ma znaczenie w identyfikacji transakcji, może on usunąć błędny zapis i wykazać wyłącznie pozycję z poprawnymi danymi. Natomiast w sytuacji, gdy błąd został wykryty po wysyłce nowego JPK, konieczne jest wystornowanie błędnego wpisu, czyli wpisanie całego wpisu ze znakiem przeciwnym i dodanie nowego wpisu z poprawnymi danymi.

Przykład 2.

Pan Łukasz wystawił fakturę VAT 15 marca firmie ABC mającej siedzibę przy ulicy Wrocławskiej 1., 20 kwietnia firma wysłała do pana Łukasza notę korygującą, która zmieniała adres firmy z ulicy Wrocławskiej 1 na ulicę Warszawską 1. W jaki sposób pan Łukasz powinien wykazać otrzymaną notę?

W związku z tym, że pan Łukasz otrzymał notę korygująca przed terminem wysyłki pliku JPK, a zmiana nie wpływa na wysokość zobowiązania podatkowego, pan Łukasz może wykazać w pliku JPK fakturę sprzedaży z poprawnymi danymi, ponieważ dopuszczalne jest w takiej sytuacji ujęcie tylko jednego wpisu z właściwymi danymi.

W sytuacji, gdy korekta JPK ma wpływ na wysokość podstawy opodatkowania lub podatku należnego (in plus lub in minus), należy dokonać korekty w okresie, za który zgodnie z przepisami powinna nastąpić korekta wpisów. Wpis powinien posiadać numer faktury korygującej.

Jeżeli korekta błędnego zapisu w JPK dotyczy wysokości podatku naliczonego (in plus lub in minus), to analogicznie do przypadku korekty dotyczącej podatku VAT należnego również należy wykazać ją w ewidencji z numerem faktury korygującej.

Przykład 3.

Pan Aleksander w październiku 2023 r. dokonał zakupu środków czystości, otrzymując fakturę VAT na kwotę 1 230 zł. W tym samym miesiącu dokonał zwrotu połowy zakupionych produktów, otrzymując tym samym korektę zmniejszającą. Jak powinna zostać ujęta korekta w JPK?

W związku z tym, że faktura korygująca ma charakter zmniejszający, wpływa na podatek VAT naliczony (od zakupów) oraz wykazana będzie w tym samym okresie co faktura pierwotna nie podlega księgowaniu. Pan Aleksander może pomniejszyć wartości faktury pierwotnej o dokonaną korektę, a więc faktura za zakup środków czystości będzie ujęta w JPK w kwocie 615 zł.

Przykład 4.

Pani Maria rozlicza podatek VAT kwartalnie i otrzymała 2 września 2023 r. fakturę VAT o numerze #123456789(00). Księgując fakturę w rejestrze zakupów VAT, wprowadziła tylko częściowy numer jako 123456789(00). Błąd wykryła po wysyłce pliku JPK za dany miesiąc. Czy w takiej sytuacji korekta JPK jest niezbędna?

Tak, pani Maria zobowiązana jest do sporządzenia korekty JPK_V7K za wrzesień z wykazaną częścią ewidencyjną, gdzie zostanie poprawiony błąd poprzez dodanie oznaczenia ”#” z numeru faktury zakupu. W związku z tym, że błąd nie ma wpływu na część deklaracyjną, korekta JPK powinna zawierać wyłącznie część ewidencyjną.

Jakie kary za błędy w JPK?

Rozszerzenie zakresu przekazywanych danych zwiększa ryzyko popełnienia błędów przez przedsiębiorców. Dlatego podatnicy mogą dokonywać korekty składanych JPK. Jest to o tyle istotne, że ustawodawca pozwolił urzędom skarbowym nakładać na podatników sankcje w postaci kary pieniężnej w wysokości 500 zł za każdy błąd. Aby uniknąć sankcji, należy sporządzić korektę JPK. Na wysyłkę korekty JPK podatnik ma 14 dni od dnia wykrycia błędu lub nastąpienia zmiany wpływającej na ewidencję. Jeżeli jednak przedsiębiorca nie wykryje błędu samodzielnie, to zgodnie z art. 109 ust. 3f ustawy o VAT ma on 14 dni od dnia otrzymania wezwania na przesłanie do naczelnika urzędu skarbowego korekty błędów, które zostały wymienione w wezwaniu. Podatnik może również nie korygować błędów i złożyć w urzędzie skarbowym wyjaśnienie, w którym wskaże, że JPK nie zawiera błędów wymienionych w wezwaniu.

Przykład 5.

Pani Danuta wykazała w JPK składanym za listopad 2023 r. błędną wartość sprzedaży w trzech wystawionych fakturach. W związku z kontrolą krzyżową otrzymała 31 grudnia 2023 r. wezwanie do skorygowania błędów w JPK. Pani Danuta dokonała stosownej korekty JPK dopiero 20 stycznia 2024 r. Czy na panią Danutę zostanie nałożona kara pomimo wysyłki korekty JPK?

Tak, w związku z tym, że pani Danuta skorygowała JPK po upływie 14 dni od otrzymania wezwania, urząd może nałożyć karę w wysokości 1 500 zł, czyli po 500 zł za każdy błąd, jako że w wezwaniu zostały wyszczególnione błędy dotyczące trzech faktur.

Korekta JPK w systemie wFirma.pl

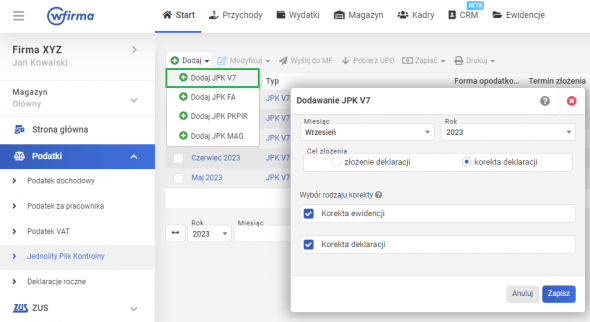

W celu przygotowania korekty JPKV7 w systemie wFirma.pl należy przejść do zakładki START » PODATKI » JEDNOLITY PLIK KONTROLNY » DODAJ » DODAJ JPK V7 gdzie należy wybrać odpowiedni okres oraz jako cel złożenia wskazać KOREKTA DEKLARACJI.

Dzięki temu pojawią się dodatkowe pola gdzie możliwy jest wybór czy korekta ma dotyczyć części ewidencyjnej, części deklaracyjnej czy obu części. Więcej o korekcie JPK w artykule pomocy: Korekta JPK VAT - jak wygenerować w systemie?