Dotychczas, w związku z niedoprecyzowaniem przepisów Kodeksu karno-skarbowego, za każdym razem, gdy składana była korekta części ewidencyjnej pliku JPK V7, należało złożyć również czynny żal, aby uchronić się przed negatywnymi konsekwencjami. Jako że spotkało się to z pejoratywnym odbiorem nie tylko przez podatników, ale też podmiotami prowadzącymi usługi księgowe, Ministerstwo Finansów w ramach Polskiego Ładu zdecydowało się zmienić treść przepisu, który to regulował. Od 1 stycznia 2022 roku możliwa jest korekta JPK V7 bez czynnego żalu.

Czym jest czynny żal i na czym polega?

Czynny żal to tak zwane zawiadomienie o popełnieniu czynu zabronionego. Instytucję tę reguluje art. 16 § 1 ustawy Kodeks karny skarbowy (dalej określany jako kks).

„Nie podlega karze za przestępstwo skarbowe lub wykroczenie skarbowe sprawca, który po popełnieniu czynu zabronionego zawiadomił o tym organ powołany do ścigania, ujawniając istotne okoliczności tego czynu, w szczególności osoby współdziałające w jego popełnieniu”.

Co ważne, zgodnie z § 5 omawianego aktu prawnego, czynny żal jest bezskuteczny, jeśli:

-

w czasie, kiedy organ ścigania miał już wyraźnie udokumentowaną wiadomość o popełnieniu przestępstwa skarbowego lub wykroczenia skarbowego;

-

po rozpoczęciu przez organ ścigania czynności służbowej, w szczególności przeszukania, czynności sprawdzającej lub kontroli zmierzającej do ujawnienia przestępstwa skarbowego lub wykroczenia skarbowego, chyba że czynność ta nie dostarczyła podstaw do wszczęcia postępowania o ten czyn zabroniony.

Jeśli więc, przykładowo, podatnik dostał zawiadomienie od urzędu skarbowego, że nie zapłacił danego podatku w terminie i tym samym oprócz odsetek zostały naliczone koszty upomnienia, wówczas w tym przypadku czynny żal nie zadziała, jako że organ już posiadał informacje o wykroczeniu.

-

niezłożenia w terminie zeznania rocznego lub deklaracji okresowej;

-

niezapłacenia lub zapłacenia mniejszej kwoty zobowiązania podatkowego, np. z tytułu PIT lub VAT;

-

ujęcia kosztów podatkowych, których podatnik nie miał prawa rozliczyć;

-

nierzetelnego prowadzenia ksiąg podatkowych;

-

wystawienia faktur z błędami;

-

bezprawnego stosowania zwolnień z VAT lub obniżonych stawek VAT.

Korekta JPK V7 a czynny żal – uprzednio obowiązujące przepisy

Dotychczas obowiązujące przepisy wskazywały, że jeśli podatnik złożył korektę pliku JPK V7 zawierającego część ewidencyjną, zobowiązany był do złożenia czynnego żalu, aby uniknąć kary. Pod analizę należało wziąć aż 3 akty prawne:

-

art. 61a ustawy Kodeks karny skarbowy:

§ 2. W wypadku mniejszej wagi sprawca czynu zabronionego określonego w § 1 podlega karze grzywny za wykroczenie skarbowe.

§ 3. Karze określonej w § 2 podlega także ten, kto księgę przesyła po terminie lub wadliwą.

-

art. 16a ustawy Kodeks karny skarbowy:

-

art. 56 ustawy Kodeks karny skarbowy:

§ 2. Jeżeli kwota podatku narażonego na uszczuplenie jest małej wartości, sprawca czynu zabronionego określonego w § 1 podlega karze grzywny do 720 stawek dziennych.

Przykład 1.

25 listopada 2021 roku pani Elżbieta złożyła JPK V7 za październik 2021 roku. 30 listopada 2021 roku zorientowała się, że w części ewidencyjnej zapomniała zastosować oznaczenia w zakresie:

-

kodów GTU dla faktur sprzedaży;

-

kodu typu dokument dla raportu z kasy fiskalnej („RO”).

Pozostałe dane, w tym wartości, nie uległy zmianie.

Czy w takiej sytuacji pani Elżbieta powinna złożyć korektę JPK V7 wraz z czynnym żalem?

Tak, podatniczka dla celów zabezpieczenia swojej działalności przed ewentualnymi grzywnami powinna złożyć korektę JPK V7 w zakresie części ewidencyjnej i dodatkowo czynny żal.

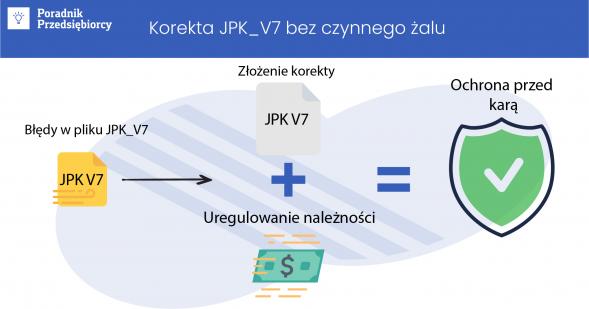

Korekta JPK V7 bez czynnego żalu od 1 stycznia 2022 roku

Od 1 stycznia 2022 roku nie ma już konieczności składania zawiadomienia o czynie karanym w sytuacji wykrycia błędu jedynie w części ewidencyjnej pliku JPK V7, jak również w części deklaracyjnej oraz części ewidencyjnej pliku JPK V7. Warunkiem jest złożenie prawnie skutecznej korekty deklaracji lub części ewidencyjnej. Wynikać to będzie z nowelizacji art. 16a ustawy KKS zgodnie z którym:

§ 1. Nie podlega karze za przestępstwo skarbowe lub wykroczenie skarbowe sprawca czynu zabronionego dotyczącego złożenia deklaracji lub przesłania księgi, jeżeli po jego popełnieniu została złożona organowi podatkowemu prawnie skuteczna korekta deklaracji lub księgi dotycząca obowiązku, którego nieprawidłowe wykonanie stanowi ten czyn zabroniony.

§ 2. Jeżeli w związku z czynem zabronionym określonym w § 1 nastąpiło uszczuplenie należności publicznoprawnej, przepis ten stosuje się tylko wtedy, gdy należność ta została uiszczona niezwłocznie, nie później jednak niż w terminie wyznaczonym przez finansowy organ postępowania przygotowawczego.

§ 3. Przepisu § 1 nie stosuje się, jeżeli przed złożeniem korekty deklaracji lub księgi wszczęto postępowanie przygotowawcze o przestępstwo skarbowe lub wykroczenie skarbowe lub ujawniono w toku toczącego się postępowania przygotowawczego to przestępstwo skarbowe lub wykroczenie skarbowe.

Przykład 2.

Pan Marcin w pliku JPK V7M za luty 2022 roku popełnił błąd polegający na nieujęciu oznaczenia „TP” przy fakturze sprzedażowej. Aby go poprawić, sporządził korektę pliku JPK V7M za luty – tylko w części ewidencyjnej. W związku ze zmianą przepisów pan Marcin nie musi składać czynnego żalu, aby nie narazić się na konsekwencje. Wystarczy, że złożył skuteczną korektę pliku JPK V7M za luty.

Reasumując, od 1 stycznia 2022 roku obowiązywać będą jednolite przepisy dotyczące czynnego żalu, które wskazują, że nie będzie on konieczny w przypadku zarówno korekty części deklaracyjnej, jak i części ewidencyjnej pliku JPK V7. W związku z wejściem Polskiego Ładu przepisy te zostały ujednolicone. Trzeba tylko pamiętać, że korektę deklaracji należy złożyć przed upływem okresu powstania zobowiązania podatkowego – z wyjątkiem zawieszenia tego prawa:

-

w postępowaniach podatkowych;

-

kontroli podatkowych;

-

kontroli celno-skarbowych

oraz zakazu korekty w zakresie objętym decyzją określającą wysokość zobowiązania podatkowego. Drugim warunkiem uniknięcia sankcji jest pełna spłata uszczuplonych lub narażonych na uszczuplenie długów publicznych (podatków). Spełnienie tych dwóch wymogów zapewni ochronę prawną przed karami finansowymi za składanie nierzetelnych deklaracji podatkowych, więc czynny żal od stycznia 2022 roku jest bezcelowy.