Rozliczanie obowiązku podatkowego, w szczególności podatku od towarów i usług, w ostatnich latach przechodzi rewolucję. Procedura stała się w całości zelektronizowana, co pozwala na wypełnianie i przesyłanie wszelkiego rodzaju deklaracji online, nie wychodząc z domu. Powyższe rozwiązania mają także swoją ciemniejszą stronę, mianowicie powstanie obowiązku przesyłania fiskusowi Jednolitych Plików Kontrolnych, których jedynym zadaniem jest zwiększenie kontroli podatkowej. Przesyłając plik JPK, podatnik jest obowiązany również do oznaczania w nim konkretnych towarów lub usług kodami GTU. Co jednak w sytuacji, gdy podatnik korzysta z usług księgowego? Czy w takim wypadku konieczność powiązania wspomnianych kodów z produktami obciąża podatnika, czy też biuro rachunkowe i kto odpowiada w przypadku niedopełnienia tej powinności? Kto jest odpowiedzialny za kody GTU? Na to pytanie odpowiemy poniżej.

Czym jest plik JPK_V7?

Elektronizacja procedur podatkowych nie tylko wprowadza wiele ułatwień, ale nakłada na podatników również sporo nowych obowiązków. Jednym z nich jest ten wskazany w art. 99 ustawy o podatku od towarów i usług (dalej jako „ustawa o VAT”), zgodnie z którym deklaracje VAT składa się wyłącznie za pomocą środków komunikacji elektronicznej w okresach miesięcznych do 25. dnia miesiąca następującego po każdym kolejnym miesiącu (wyjątek stanowią deklaracje kwartalne). Ust. 11c tego przepisu wskazuje przy tym, iż deklaracje są składane zgodnie ze wzorem dokumentu elektronicznego w rozumieniu ustawy o informatyzacji działalności podmiotów realizujących zadania publiczne. Chodzi tu oczywiście o pliki JPK_V7. Wyparły one całkowicie klasyczne deklaracje dla podatku od towarów i usług i stały się nowym standardem. Niedostarczenie urzędowi skarbowemu pliku JPK_V7 lub dostarczenie go wypełnionego w sposób wadliwy może wiązać się z nałożeniem na podatnika dotkliwych kar finansowych. W związku z tym trzeba pamiętać o wszystkich szczegółach wymaganych przez prawodawcę. Jednym z nich jest obowiązek wskazania w deklaracji kodów GTU.

Czym są kody GTU?

Dokument elektroniczny, o którym wspomniano w art. 99 ust. 11c ustawy o VAT, musi zostać przesłany do urzędu skarbowego w szczegółowo określony sposób. Zgodnie z art. 193a § 3 Ordynacji podatkowej sposób ten wskazuje minister właściwy do spraw finansów publicznych w swoim rozporządzeniu. Aktualnie jest to Rozporządzenie Ministra Finansów, Inwestycji i Rozwoju z dnia 15 października 2019 roku w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług. Zgodnie z § 10 ust. 3 tego rozporządzenia w ewidencji należy stosować oznaczenia GTU 1–10 dla dostawy określonych towarów oraz GTU 11–13 dla świadczenia określonych usług.

Najprościej rzecz ujmując, kody GTU stanowią rodzaj klasyfikacji, która została ściśle powiązana z deklaracją podatkową VAT. Każdy z owych kodów wskazuje przynależność sprzedawanych towarów oraz świadczonych usług do jednej z trzynastu kategorii. Celem wprowadzenia kodów GTU była konieczność walki z nadużyciami podatkowymi poprzez uszczelnienie systemu podatkowego VAT.

Na mocy ustawy o VAT podatnicy mają obowiązek wskazywania w ewidencji zakupu i sprzedaży VAT danych służących identyfikacji poszczególnych transakcji. Takimi danymi są właśnie oznaczenia GTU towaru lub usługi, wymagane w plikach JPK_V7.

Oznaczeń GTU nie stosuje się w przypadku wprowadzenia w JPK_V7M i JPK_V7K transakcji:

- zbiorczych o sprzedaży ewidencjonowanej na kasie rejestrującej,

- zbiorczych informacji o sprzedaży nieudokumentowanej fakturami,

- sprzedaży nieobjętej obowiązkiem prowadzenia ewidencji sprzedaży za pomocą kasy rejestrującej,

- zakupu skutkujących pojawieniem się VAT należnego u sporządzającego plik JPK (WNT, import usług, dostawa, w której sporządzający JPK jest nabywcą i dla której podatek płaci właśnie nabywca).

Na czym polega klasyfikacja GTU?

Klasyfikacja GTU jest bardzo rozbudowana, stąd też nie będziemy w tym artykule wskazywać jej każdego szczegółu. Ograniczymy się jedynie do ogólnego scharakteryzowania każdego z kodów.

Oznaczenie GTU prezentuje się następująco:

- dostawy:

- napojów alkoholowych o zawartości alkoholu powyżej 1,2%, piwa oraz napojów alkoholowych będących mieszaniną piwa i napojów bezalkoholowych, w których zawartość alkoholu przekracza 0,5% (CN od 2203 do 2208) - oznaczenie "GTU_01",

- towarów, o których mowa w art. 103 ust. 5aa ustawy - oznaczenie "GTU_02",

- olejów opałowych nieujętych w lit. b, olejów smarowych i pozostałych olejów (CN od 2710 19 71 do 2710 19 83 i CN od 2710 19 87 do 2710 19 99, z wyłączeniem smarów plastycznych zaliczonych do kodu CN 2710 19 99), olejów smarowych (CN 2710 20 90) oraz preparatów smarowych (CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją) - oznaczenie "GTU_03",

- wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym - oznaczenie "GTU_04",

- odpadów - wyłącznie określonych w poz. 79-91 załącznika nr 15 do ustawy - oznaczenie "GTU_05",

- urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7, 8, 59-63, 65, 66, 69 i 94-96 załącznika nr 15 do ustawy, a także folii typu stretch określonej w poz. 9 tego załącznika - oznaczenie "GTU_06",

- pojazdów oraz części (CN od 8701 do 8708) - oznaczenie "GTU_07",

- metali szlachetnych oraz nieszlachetnych - wyłącznie określonych w poz. 1 i 1a załącznika nr 12 do ustawy oraz w poz. 12-25, 33-40, 45, 46, 56 i 78 załącznika nr 15 do ustawy - oznaczenie "GTU_08",

- produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych - wyłącznie objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 ustawy z dnia 6 września 2001 r. - Prawo farmaceutyczne (Dz. U. z 2021 r. poz. 974 i 981) - oznaczenie "GTU_09",

- budynków, budowli i gruntów oraz ich części i udziałów w prawie własności, w tym również zbycia praw, o których mowa w art. 7 ust. 1 ustawy - oznaczenie "GTU_10";

- świadczenia usług:

- w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz. U. z 2021 r. poz. 332 i 1047) - oznaczenie "GTU_11",

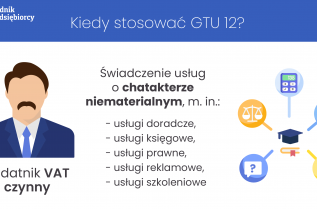

- o charakterze niematerialnym - wyłącznie: doradczych, w tym doradztwa prawnego i podatkowego oraz doradztwa związanego z zarządzaniem (PKWiU 62.02.1, 62.02.2, 66.19.91, 69.20.3, 70.22.11,70.22.12, 70.22.13, 70.22.14, 70.22.15, 70.22.16, 70.22.3, 71.11.24, 71.11.42, 71.12.11, 71.12.31, 74.90.13, 74.90.15, 74.90.19), w zakresie rachunkowości i audytu finansowego (PKWiU 69.20.1, 69.20.2), prawnych (PKWiU 69.1), zarządczych (PKWiU 62.03, 63.11.12, 66.11.19, 66.30, 68.32, 69.20.4, 70.22.17, 70.22.2, 90.02.19.1), firm centralnych (PKWiU 70.1), marketingowych lub reklamowych (PKWiU 73.1), badania rynku i opinii publicznej (PKWiU 73.2), w zakresie badań naukowych i prac rozwojowych (PKWiU 72) oraz w zakresie pozaszkolnych form edukacji (PKWiU 85.5) - oznaczenie "GTU_12",

- transportowych i gospodarki magazynowej (PKWiU 49.4, 52.1) - oznaczenie "GTU_13".

Obowiązek stosowania kodów GTU

Obowiązek oznaczania towarów i usług przy pomocy kodów GTU obciąża sprzedawców będących czynnymi podatnikami podatku VAT. Wykonuje się go poprzez przyporządkowanie konkretnego kodu do udzielonej usługi lub sprzedanego towaru i oznaczenie go w JPK_V7. Dotyczy on również faktur wystawianych do paragonów, faktur zaliczkowych oraz faktur korygujących. Kody należy wprowadzać w odpowiednich polach pliku JPK_V7, oznaczonych symbolem od 01 do 13. Nie ma przy tym konieczności oznaczania wartości podatku. Jeśli faktura nie uwzględnia produktów i usług wymagających oznaczenia kodem, pole należy pozostawić puste.

Należy pamiętać, że omawiany obowiązek dotyczy wyłącznie JPK_V7. W związku z tym sprzedawcy nie są zobligowani do umieszczania kodów na fakturach. Nie jest to jednak zabronione, a co za tym idzie – podatnicy mogą to robić. Nie będzie to poczytywane jako błąd księgowy.

Kto odpowiada za kody GTU w JPK_V7?

Odpowiedź jest jedna i bardzo prosta – za odpowiednie stosowanie kodów GTU w deklaracji JPK_V7 zawsze odpowiada podatnik. Nie ma przy tym znaczenia, czy podatnik korzysta z pomocy księgowego, czy rozlicza się samodzielnie. Zgodnie z naczelną zasadą prawa podatkowego za zobowiązania podatkowe odpowiada wyłącznie podatnik. Stąd też nawet jeżeli przedsiębiorca rozlicza się za pośrednictwem biura rachunkowego, które wystawia w jego imieniu deklaracje podatkowe, to odpowiedzialność karno-skarbową ponosi bezpośrednio podatnik.

Wskazać przy tym należy, że biura rachunkowe nie są w swoim działaniu bezkarne. Jeżeli księgowy popełni w czasie wykonywania swoich obowiązków rażący błąd i dopuści się nierzetelności w prowadzeniu ksiąg rachunkowych, podatnik ma prawo pociągnąć go do odpowiedzialności na drodze cywilnej. Nie zmienia to jednak faktu, że przed organem podatkowym za uchybienia będzie odpowiadał osobiście przedsiębiorca.

Kody GTU a obowiązki biura rachunkowego

Biuro rachunkowe, prowadząc ewidencję VAT podatnika czy sporządzając w jego imieniu plik JPK, co do zasady opiera się wyłącznie na dokumentacji przedstawionej mu przez klienta. Księgowy nie ma obowiązku badania stanu faktycznego będącego podstawą wykonywanych przez siebie usług. Żaden przepis prawa nie obliguje go do weryfikowania rzeczywistego wykonywania przez podatnika dostarczenia określonego towaru czy świadczenia danej usługi. Działa on na informacjach i dokumentach przedłożonych mu przez klienta i aby mógł realizować swoje obowiązki prawidłowo i rzetelnie, ma prawo oczekiwać od klienta udzielenia mu wszelkich wymaganych informacji, w tym wskazania określonego kodu GTU przyporządkowanego do danej usługi.

Do zakresu obowiązków zawodowych pracowników biur rachunkowych nie należy znajomość specjalistycznego nazewnictwa technicznego czy branżowego, które znajduje się w opisie faktury. Przedsiębiorca jako profesjonalista w swojej branży powinien znać dokładnie specyfikę produktów, którymi obraca. Mimo to księgowi muszą dbać o interesy swoich klientów. Mogą to robić poprzez poinformowanie klientów o istniejącym obowiązku oznaczania faktur konkretnym kodem albo wprowadzając do umów o świadczenie usług księgowych postanowień nakładających na podatników obowiązki opisywania faktur kodami GTU.

Podsumowując, ustawodawca nałożył na podatników podatku VAT bezwzględny obowiązek do wskazywania w deklaracjach JPK_V7 kodów GTU odpowiednich ze względu na wykonywane przez przedsiębiorcę usługi. Z racji tego, że jest to skomplikowane zagadnienie, wielu klientów biur rachunkowych wymaga, aby to księgowi wprowadzali owe oznaczenia za nich. Taki wymóg jest jednak niczym nieuzasadniony. Jedynie przedsiębiorcy wiedzą, co dokładnie sprzedają lub jakie usługi świadczą. Pracownicy biur rachunkowych takiej wiedzy nie posiadają i co więcej, posiadać nie muszą. Wskazać przy tym należy, że nie jest możliwe przeniesienie odpowiedzialności w tym zakresie na księgowego. Oznacza to, że w każdym wypadku, gdy w deklaracji podatkowej pojawi się błąd, odpowiedzialnym przed organami podatkowymi będzie podatnik.