Prowadząc działalność gospodarczą przedsiębiorcy mogą dokonać rejestracji do VAT stając się tym samym czynnymi podatnikami VAT. Zawierając transakcję sprzedaży są wobec tego zobowiązani do wystawienia faktury VAT. Jednym z obowiązkowych elementów faktury są stawki podatkowe VAT jakie dotyczą przedmiotu sprzedaży. Od ich wysokości uzależniona jest z kolei wysokość podatku VAT jaki podlega wpłacie do urzędu skarbowego. Sprawdźmy, jakie stawki podatkowe VAT obowiązują w Polsce!

Rola klasyfikacji statystycznych

Klasyfikacje statystyczne, a szczególnie Nomenklatura Scalona tzw. kody CN ma istotne znaczenie dla celów określenia stawek VAT bowiem pozwala przyporządkować towar do danej stawki. W związku z tym, dopiero gdy zostanie prawidłowo określony numer CN będzie można dokładnie ustalić stawki podatkowe VAT dla danego towaru lub usługi.

Stawki podatkowe VAT obowiązujące w 2026 roku

Zasady opodatkowania i wielkość stawek określa ustawa o VAT, w szczególności dział VIII oraz załączniki tej ustawy. Podstawową stawka podatku VAT w Polsce jest 23% jednak przepisy dopuszczają również obniżone stawki podatkowe VAT. W związku z tym sprzedawca ma prawo do stosowania stawek VAT:

- 23% podstawowa stawka podatku;

- 8% stawka stosowana do wybranych towarów i usług jakie zostały wymienione w załączniku nr 3 np. ziemia ogrodnicza, książki, gazety, obrazki i pozostałe wyroby przemysłu poligraficznego, drukowane, oraz do budowy, dostawy, remontu, modernizacji oraz termomodernizacji, a także przebudowy obiektów budowlanych lub ich części, jeśli są one zaliczone do budownictwa objętego społecznym programem mieszkaniowym;

- 5% stawka dla towarów jakie zostały wymienione w załączniku nr 10 czyli większość produktów spożywczych oraz smoczki dla niemowląt i dzieci jak również dyski, taśmy, półprzewodnikowe urządzenia pamięci trwałej;

- 0% stosowana dla WDT oraz eksportu towarów, a także dla towarów wymienionych w załączniku nr 8 oraz w przypadkach szczególnych (art. 83 ust. 1);

- zw. nie jest wymieniona bezpośrednio w ustawie ale używa się jej w przypadku sprzedaży towarów lub usług jaka korzysta ze zwolnienia przedmiotowego VAT.

Wybór stawki VAT zależy od charakteru i rodzaju sprzedaży. Przedsiębiorca nie może sam decydować o tym jaką stawkę stosuje. Musi się on kierować w tym przypadku przepisami. Aby ułatwić podatnikom przyporządkowanie stawki ustawodawca przypisał stawki 8%, 5% i 0% konkretnym towarom i usługom przy jakich możliwe jest ich stosowanie. Tu bardzo ważną rolę odgrywa klasyfikacja statystyczna.

Planowane zmiany stawek w 2026

Projekt nowelizacji ustawy o VAT (UD327), przygotowany przez Ministerstwo Finansów, zakłada odebranie preferencyjnej stawki VAT części napojów, które korzystały dotychczas, ze względu na zawartość w nich soku, z preferencyjnej stawki 5% podatku. Mowa o produktach, które zawierają moszcz gronowy, a także napoje, które zawierają min. 20% soku, jeżeli są bezalkoholowymi odpowiednikami piwa, wina lub cydru oraz te, które zawierają kofeinę lub taurynę (napoje energetyczne). W związku z tym, od 1 lipca 2026 roku planowana podwyżka VAT ma objąć napoje:

- piwa bezalkoholowe,

- wina bezalkoholowe,

- cydry bezalkoholowe,

- drinki bezalkoholowe,

- napoje bezalkoholowe na bazie piwa,

- napoje energetyzujące.

Stawki podatku mają wzrosnąć do 23%, zarówno w sprzedaży detalicznej (z 5% do 23% ) , jak i gastronomii (z 8% do 23%).

W uzasadnieniu Ministerstwo Finansów argumentuje, że bezalkoholowe odpowiedniki alkoholi mogą kształtować szkodliwe przyzwyczajenia, szczególnie u młodych ludzi, ponieważ wzbudzają skojarzenia z piciem alkoholu.

Obniżona stawka VAT do 8%

Utrzymano stawkę VAT 8% do dostawy, wewnątrzwspólnotowego nabycia i importu:

- środków poprawiających właściwości gleby, stymulatorów wzrostu oraz podłoży do upraw, o których mowa w ustawie z dnia 10 lipca 2007 r. o nawozach i nawożeniu (Dz. U. z 2023 r. poz. 569 i 1597), z wyłączeniem podłoży mineralnych i towarów wymienionych w poz. 12 załącznika nr 3 do ustawy;

- polepszaczy gleby, środków wapnujących, biostymulatorów, podłoży do upraw, produktów nawozowych mieszanych składających się wyłącznie z nawozu i środka wapnującego, o których mowa w rozporządzeniu Parlamentu Europejskiego i Rady (UE) 2019/1009 z dnia 5 czerwca 2019 r. ustanawiającym przepisy dotyczące udostępniania na rynku produktów nawozowych UE, zmieniającym rozporządzenia (WE) nr 1069/2009 i (WE) nr 1107/2009 oraz uchylającym rozporządzenie (WE) nr 2003/2003 (Dz. Urz. UE L 170 z 25.06.2019, str. 1, z późn. zm.5) ), z wyłączeniem podłoży mineralnych i podłoży do upraw grzybów;

- nawozowych produktów mikrobiologicznych, o których mowa w art. 2 ust. 1 pkt 10a ustawy z dnia 10 lipca 2007 r. o nawozach i nawożeniu, wpisanych do wykazu nawozowych produktów mikrobiologicznych, o którym mowa w rozdziale 4a tej ustawy.

Szczególne przypadki ustalania stawki VAT w 2026 roku

Przepisy ustawy o podatku od towarów i usług poza ogólnie stosowanymi stawkami VAT określają również procedury szczególne stawki podatkowe VAT.

Drobni przedsiębiorcy

Przedsiębiorcy świadczący usługi taksówek osobowych, z wyłączeniem wynajmu samochodów osobowych z kierowcą (PKWiU 49.32.11.0), mają możliwość opodatkowania usług w tzw. formie ryczałtu według stawki 4%. Stawka ta również jest stawką podwyższoną przez ustawodawcę na czas określony ponieważ podstawową stawką ryczałtu jest 3% VAT.

Rolnicy ryczałtowi

Procedury szczególne określone w art. 115 ustawy o VAT nadają im prawo do otrzymania od nabywcy zwrotu zryczałtowanego podatku w wysokości 7%. W tym przypadku również warto mieć na uwadze, że jest to stawka podatkowa podwyższona czasowo przez ustawodawcę z podstawowej wysokości 6,5%.

Zwolnienia przedmiotowe w 2026 roku

Sprzedaż poszczególnych towarów czy wybranych usług może być zwolniona z VAT. Zakres czynności podlegających zwolnieniu określa art. 43 ustawy. Wśród towarów/usług zwolnionych z podatku VAT można znaleźć m.in.:

- dostawę towarów wykorzystywanych wyłącznie na cele działalności zwolnionej od podatku, jeżeli z tytułu nabycia, importu lub wytworzenia tych towarów nie przysługiwało dokonującemu ich dostawy prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego;

- dostawę budynków (tu również ustawa wyróżnia szczególne warunki jakie pozwalają na zastosowanie zwolnienia);

- powszechne usługi pocztowe;

- usługi w zakresie opieki medycznej;

- usługi edukacyjne ( w tym prywatne nauczanie czy nauczanie języków);

- usługi finansowe i ubezpieczeniowe.

W przypadku sprzedaży towarów czy wykonania usług, które są zwolnione z VAT przedsiębiorca na fakturze stosuje stawkę zw. Dla nabywcy oznacza to, że nie będzie on miał możliwości odliczenia VAT z takiej faktury.

Jak wystawić fakturę VAT?

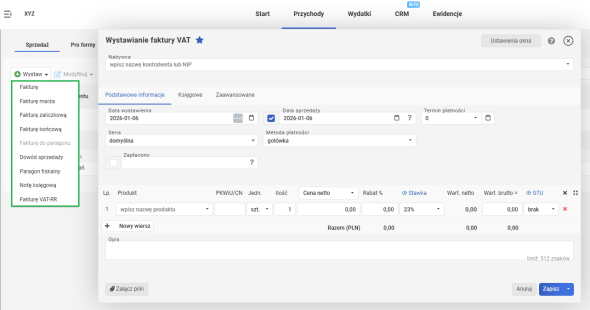

W celu wystawienia faktury w systemie wFirma.pl należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ. W systemie możliwe jest wystawienie faktury VAT, faktury bez VAT, faktury VAT marża, faktury zaliczkowej i końcowej a w przypadku sprzedaży na rzecz osób prywatnych dowodu sprzedaży bądź paragonu fiskalnego. Dzięki integracji z GUS wystarczy wpisać numer NIP nabywcy aby jego dane zostały automatycznie wprowadzone. Następnie należy uzupełnić informacje o przedmiocie sprzedaży. Posiadając moduł magazynu przedsiębiorca nie musi zastanawiać się jaką wybrać stawkę VAT w momencie wystawiania faktury. Stawka ta przypisana jest bezpośrednio do produktu w magazynie i uzupełniana jest automatycznie.

Tak wystawiona faktura zostanie ujęta w rejestrze VAT sprzedaży oraz w kolumnie - Sprzedaż towarów i usług KPiR lub Ewidencji przychodów (w przypadku ryczałtowców).

Polecamy: