Prowadząc działalność gospodarczą, przedsiębiorca niejednokrotnie dokonuje transakcji z kontrahentami zagranicznymi, w tym równie często wystawia dla nich faktury z tytułu dostawy towarów lub świadczenia usług. Zdarza się, że wystawiona faktura dla kontrahenta zagranicznego zawiera błąd, wówczas należy wystawić fakturę korygującą. W jaki sposób powinna być zaksięgowana korekta faktury wystawionej w walucie obcej? Jaki kurs walutowy zastosować do przeliczenia korekty przychodów z waluty obcej na złotówki? Odpowiedzi znajdziesz w poniższym artykule.

Faktura korygująca – podstawowe informacje

Faktura korygująca dane formalne

W przypadku wystawienia faktury z błędem należy dokonać jej korekty poprzez wystawienie faktury korygującej. Jeżeli błąd dotyczy wyłącznie danych formalnych, zadanie jest ułatwione, gdyż korekta nie wywołuje większych skutków podatkowych. Wystarczy wystawić fakturę korygującą, która wykaże poprawne dane i dołączyć ją do dokumentacji firmy, natomiast drugi jej egzemplarz przekazać nabywcy. Korekta tego typu dotyczy zwłaszcza danych nabywcy lub sprzedawcy umieszczonych na fakturze (np. adres, nazwa firmy, czy NIP kontrahenta). Podatnicy VAT dodatkowo w przypadku faktury korygującej dane formalne powinni skorygować JPK_V7, który wymaga podania prawidłowych danych.

Faktura korygująca pozycje faktury

Z powodu błędu na fakturze pierwotnej dotyczącego wartości transakcji, takiego jak kwota, stawka VAT czy nieprawidłowo zastosowana waluta należy wystawić fakturę korygującą. Jednak poprawa błędów tego typu wywołuje konsekwencje podatkowe.

Zatem przy sporządzeniu faktury korygującej kluczowy będzie powód jej wystawienia, gdyż ma on związek z powstaniem obowiązku podatkowego, a tym samym z momentem ujęcia korekty w ewidencjach.

Zasady księgowania faktur korygujących w prawidłowym okresie

Moment zaksięgowania faktury korygującej jest uzależniony od przyczyny jej wystawienia. Obowiązujące zasady w tej kwestii opisuje art. 14 ust. 1m–1n ustawy o PIT. Zgodnie z przepisami, jeżeli korekta przychodu powstała z przyczyny innej niż błąd rachunkowy lub oczywista omyłka, korekty dokonuje się poprzez zmniejszenie lub zwiększenie przychodów osiągniętych w okresie rozliczeniowym, w którym wystawiono fakturę korygującą. Zatem należy cofnąć się do okresu, w którym została wystawiona faktura pierwotna.

Zasady księgowania faktur korygujących w kwestii podatku VAT

W przypadku faktur korygujących zmniejszających podstawę opodatkowania sprzedawca ma obowiązek otrzymania od nabywcy potwierdzenia odbioru korekty, zgodnie z art. 29a ust. 13 ustawy o VAT.

W przypadkach, o których mowa w ust. 10 pkt 1-3, obniżenia podstawy opodatkowania, w stosunku do podstawy określonej w wystawionej fakturze z wykazanym podatkiem, dokonuje się za okres rozliczeniowy, w którym podatnik wystawił fakturę korygującą, pod warunkiem że z posiadanej przez tego podatnika dokumentacji wynika, że uzgodnił on z nabywcą towaru lub usługobiorcą warunki obniżenia podstawy opodatkowania dla dostawy towarów lub świadczenia usług określone w fakturze korygującej oraz warunki te zostały spełnione, a faktura ta jest zgodna z posiadaną dokumentacją. W przypadku gdy w okresie rozliczeniowym, w którym została wystawiona faktura korygująca, podatnik nie posiada dokumentacji, o której mowa w zdaniu pierwszym, obniżenia podstawy opodatkowania dokonuje za okres rozliczeniowy, w którym dokumentację tę uzyskał

Korekta faktury wystawionej w walucie obcej – jaki kurs waluty zastosować?

Sytuacja komplikuje się w momencie, gdy faktura pierwotna przeznaczona do korekty została wystawiona w walucie obcej.

Kurs przeliczeniowy dla faktur korygujących w walucie obcej - zasady obowiązujące od 1 lipca 2023 roku (Slim VAT 3)

W związku z wejściem w życie zmian, jakie wprowadził od 1 lipca 2023 roku Slim VAT 3 zmieniły się zasady przy określeniu właściwego kursu przeliczeniowego dla faktur korygujących wystawionych w walucie obcej.

Obecnie właściwy kurs przeliczeniowy określa art. 31b ustawy o VAT dla faktur korygujących:

- in plus i in minus bez względu na powód korekty oraz

- zbiorczych.

Poniższa tabela przedstawia właściwy kurs przeliczeniowy dla faktur korygujących wystawionych od 1 lipca 2023 roku.

Rodzaj korekty | Kurs przeliczeniowy dla faktur korygujących |

bez względu na powód korekty in plus i in minus | kurs przeliczeniowy przyjęty pierwotnie |

zbiorcze faktury korygujące | średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury korygującej |

Kurs przeliczeniowy dla faktur korygujących w walucie obcej - zasady obowiązujące do 30 czerwca 2022 roku

Do 30 czerwca 2022 roku przy ustalaniu kursu przeliczeniowego dla faktur w walucie obcej punktem odniesienia w tym przypadku była faktura pierwotna. Obowiązek podatkowy na gruncie VAT powstaje co do zasady z chwilą dokonania dostawy towarów lub wykonania usługi, chyba że przed dostawą towarów lub wykonaniem usługi nastąpiła częściowa lub całościowa zapłata, wtedy obowiązek podatkowy VAT powstaje w momencie otrzymania środków.

Jeżeli faktura w walucie obcej została wystawiona przed powstaniem obowiązku podatkowego, przeliczenia wartości faktury dokonuje się według średniego kursu ogłoszonego przez NBP dla danej waluty z ostatniego dnia roboczego poprzedzającego dzień wystawienia tej faktury, zgodnie z art. 31a ust. 2 ustawy o VAT.

Natomiast gdy faktura w walucie obcej została wystawiona po dniu powstania obowiązku podatkowego, do przeliczenia wartości z faktury należy zastosować średni kurs NBP z ostatniego dnia roboczego przed powstaniem obowiązku podatkowego (art. 31a ust. 1 ustawy o VAT).

Niezależnie od przyczyny wystawienia faktury korygującej w walucie obcej należy stosować taki sam kurs walutowy, jak do przeliczenia faktury pierwotnej, bowiem korekta nie wykazuje odrębnego zdarzenia gospodarczego, lecz nawiązuje do stanu zaistniałego w przeszłości. Ma na celu poprawę wartości wykazanych na fakturze pierwotnej. Wobec powyższego przepisu ustawy o VAT, korekta faktury wystawionej w walucie obcej nie może być przeliczona według kursu z dnia poprzedzającego wystawienie korekty. Do przeliczenia kwot wyrażonych w walucie obcej na fakturze korygującej należy zastosować kurs, który był przyjęty do przeliczenia wartości na fakturze pierwotnej.

Potwierdzeniem postępowania w stosunku do przeliczenia wartości faktury korygującej według odpowiedniego kursu walutowego jest interpretacja indywidualna Dyrektora Krajowej Informacji Skarbowej z 12 maja 2017 roku (nr sygn. 0111-KDIB2-1.4010.11.2017.1.BKD), która wskazuje, że: "(...) do przeliczania na złote korekty przychodu niezależnie od przyczyny korekty przychodu (spowodowanej błędem rachunkowym/oczywistą omyłką czy zdarzeniami nieistniejącymi w chwili powstania przychodu) oraz niezależnie od momentu rozliczenia korekt (zarówno cofając się do okresu rozliczeniowego, w którym został osiągnięty przychód – w przypadku błędu rachunkowego/oczywistej omyłki oraz „na bieżąco” – w przypadku korekty spowodowanej innymi okolicznościami, zaistniałymi post factum), należy stosować kurs waluty, jaki został zastosowany do przeliczenia faktur pierwotnych."

Wystawianie faktury korygującej w walucie obcej w systemie wfirma.pl

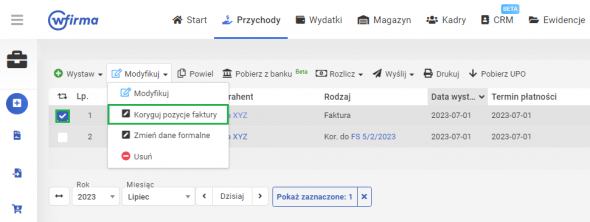

Fakturę korygującą w systemie wfirma.pl należy wystawić w zakładce PRZYCHODY » SPRZEDAŻ, gdzie należy zaznaczyć fakturę, która będzie korygowana i wybrać MODYFIKUJ » KORYGUJ POZYCJE FAKTURY.

System automatycznie zastosuje kurs przeliczeniowy taki sam jak dla faktury pierwotnej.

Jeśli jednak faktura korygująca będzie wystawiona poza systemem, wówczas księguje się ją poprzez PRZYCHODY » INNE PRZYCHODY oraz z górnego panelu funkcji wybrać DODAJ INNY PRZYCHÓD » SPRZEDAŻ.

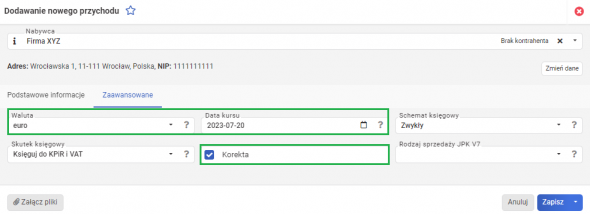

W oknie, które się pojawi należy wskazać dane z faktury a następnie w podzakładce ZAAWANSOWANE zaznaczyć opcję KOREKTA. Dodatkowo w polu w polu WALUTA należy wybrać walutę a w polu DATA KOREKTY wskazuje się dzień, z którego system ma zaciągnąć średni kurs walut z NBP dla dokonywanego zapisu (aby właściwe przeliczyć transakcję na gruncie VAT). W przypadku faktury korygującej obejmującej pojedynczą fakturę powinien być zastosowany kurs przeliczeniowy z faktury pierwotnej (korygowanej).