Podatnicy, którzy stosują opodatkowanie na zasadach ogólnych (skala podatkowa) podlegają opodatkowaniu stawką podatkową zgodnie z progiem podatkowym, w którym znajduje się podstawa obliczenia podatku. Sprawdź, ile wynoszą progi podatkowe na skali podatkowej w 2025 roku!

Progi podatkowe 2025 a nowy schemat obliczania podatku

Sposób obliczania podatku dochodowego przedstawiony jest w art. 27 ust. 1 ustawy o PIT. Według niego wyliczany jest podatek zarówno w zaliczkach opłacanych przez podatników w trakcie roku, jak i wynikający z zeznania rocznego, które składane jest po zakończonym roku.

Podstawa obliczenia podatku | Ile wynosi podatek dochodowy? | |

do | ponad | |

120 000 zł | 12% minus kwota zmniejszająca podatek | |

120 000 zł | 10 800 zł + 32% nadwyżki ponad 120 000 zł | |

Z racji tego, że w 2022 roku obniżeniu uległa stawka podatku z 17% do 12%, zmieniła się również wysokość kwoty zmniejszającej podatek. Kwota ta to nic innego, jak wysokość podatku od kwoty wolnej od opodatkowania. Oznacza to, że kwota zmniejszająca podatek wynosi: 3 600 zł, czyli 12% * 30 000 zł.

Zmiana stawki podatku dochodowego a korzyść dla podatników

Zmniejszenie stawki podatku dochodowego w I progu podatkowym z 17% na 12% stanowiło realną korzyść dla podatników, ponieważ zapłacili oni mniejszy podatek dochodowy. Obniżenie stawki podatku w I progu podatkowym w wysokości 12% ma zastosowanie również w 2025 roku.

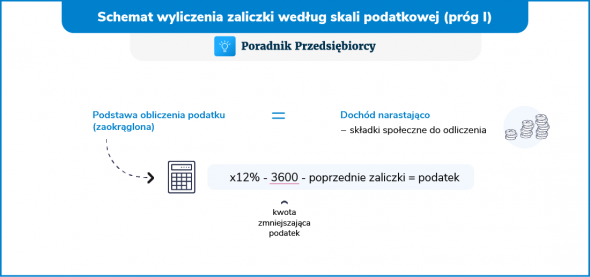

Schemat wyliczenia zaliczki na podatek w I progu podatkowym wygląda następująco:

(Dochód – zapłacone składki społeczne nieujęte w kosztach) * 12% – 3 600 zł (kwota zmniejszająca podatek).

Poniżej znajduje się omówienie na przykładach różnic w wysokości podatku dochodowego przed i po zmianach w zakresie stawki podatku dla I progu podatkowego.

Przykład 1.

Pan Łukasz prowadzi działalność opodatkowaną skalą podatkową. W czerwcu 2022 roku uzyskał dochód w kwocie 90 000 zł. Ile wynosiłaby zaliczka przed i po zmianach w stawce podatku dla I progu podatkowego?

Wysokość podatku przed zmianami to 10 200 zł, czyli 90 000 zł * 17% – 5 100 zł.

Wysokość podatku po zmianach to 7 200 zł, czyli 90 000 zł * 12% – 3 600 zł.

Dzięki obniżeniu stawki podatku z 17% na 12% pan Łukasz zapłaci zaliczkę na podatek za czerwiec 2022 mniejszą o 3 000 zł (10 200 zł – 7 200 zł).

Przykład 2.

Pan Krystian prowadzi działalność opodatkowaną skalą podatkową. W 2022 roku uzyskał dochód w kwocie 220 000 zł. Ile podatku zapłaciłby, gdyby nie wprowadzono zmian w ramach Polskiego Ładu 2.0, a jaką korzyść odczuje w związku ze zmianami?

Wysokość podatku przed zmianami to 47 300 zł, czyli 120 000 zł * 17% + (220 000 zł – 120 000 zł) * 32% – 5 100 zł.

Wysokość podatku po zmianach to 42 800 zł, czyli 120 000 zł * 12% + (220 000 zł – 120 000 zł) * 32% – 3 600 zł.

W związku z obniżeniem stawki podatku z 17% na 12% w pierwszym progu podatkowym pan Krystian zaoszczędził na podatki dochodowym aż 4 500 zł, czyli 47 300 zł – 42 800 zł.

- obowiązek wpłacania zaliczki powstaje, poczynając od miesiąca, w którym dochody przekroczyły kwotę stanowiącą iloraz kwoty zmniejszającej podatek oraz najniższej stawki podatku, określonych w pierwszym przedziale skali podatkowej, czyli gdy dochody przekroczyły kwotę wolną od podatku w wysokości 30 000 zł;

- zaliczkę za dalsze miesiące ustala się w wysokości różnicy pomiędzy podatkiem należnym od dochodu osiągniętego od początku roku a sumą zaliczek za miesiące poprzedzające.

Przykład 3.

Pani Maria prowadzi działalność opodatkowaną skalą podatkową i opłaca kwartalne zaliczki na podatek dochodowy. W I kwartale 2024 uzyskała dochód w wysokości 45 000 zł, w II w kwocie 50 000 zł, w III kwartale na poziomie 10 000 zł, zaś w IV – w kwocie 30 000 zł. W sumie pani Maria w 2024 roku wypracowała dochód w wysokości 135 000 zł. Ile zapłaci podatku?

Pani Maria za I kwartał 2024 roku opłacała zaliczki na podatek w wysokości 12%. Za I kwartał podatek podlegający wpłacie to 1 800 zł, czyli 45 000 zł * 12% – 3 600 zł (kwota zmniejszająca podatek).

Za II kwartał podatek podlegający wpłacie to 6 000 zł, czyli (45 000 zł + 50 000 zł) * 12% – 3 600 zł – 1 800 zł.

Za III kwartał pani Maria zapłaci zaliczkę na podatek w kwocie 1 200 zł, czyli (45 000 zł + 50 000 zł + 10 000 zł) * 12% – 3 600 zł – 1 800 zł – 6 000 zł.

Z racji tego, że dochód za 2024 rok wynosi 135 000 zł, pani Maria przekroczyła próg podatkowy. Oznacza to, że dochód do wysokości 120 000 zł opodatkowany jest stawką 12%, a wartość przekraczająca próg, czyli 15 000 zł, opodatkowana jest stawką 32%.

- Podatek w I progu podatkowym to 10 800 zł, czyli 120 000 zł * 12% – 3 600 zł.

- Podatek w II progu podatkowym to 4 800 zł, czyli (135 000 zł – 120 000 zł) * 32%.

Wysokość podatku dochodowego za 2024 rok to 15 600 zł, czyli 10 800 zł + 4 800 zł.

W związku z powyższym za IV kwartał podatek podlegający wpłacie wynosi 6 600 zł, czyli 15 600 zł – 1 800 zł – 6 000 zł – 1 200 zł.

Jak wyliczyć podatek dochodowy w systemie wFirma.pl?

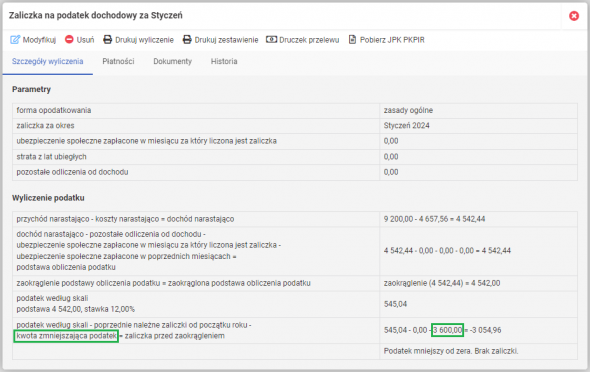

W systemie wFirma.pl zaliczka na podatek liczona jest automatycznie zgodnie z obowiązującymi przepisami. W związku z tym uwzględniana jest stawka podatku 12% w I progu podatkowym, 32% od drugiego progu oraz kwota zmniejszająca podatek w wysokości 3 600 zł. W celu obliczenia zaliczki na podatek należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK.

Po kliknięciu w ZOBACZSZCZEGÓŁY WYLICZENIA danej zaliczki widoczna będzie uwzględniona kwota zmniejszająca podatek.

Najczęstsze pytania na temat progów podatkowych i skali podatkowej

Czym są progi podatkowe?

Co to jest skala podatkowa?

Jaka jest kwota wolna od podatku (w 2023 roku)?