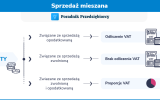

Prowadząc sprzedaż mieszaną, trzeba pamiętać o rocznej korekcie VAT odnoszącej się do dokonanych w trakcie roku zakupów wykorzystywanych zarówno do wykonywania czynności opodatkowanych, jak i zwolnionych z podatku VAT. Wyjaśniamy, w jaki sposób obliczyć wskaźnik proporcji, z czego wynika obowiązek dokonania rocznej korekty VAT i w jaki sposób roczna korekta VAT wpływa na przychody i koszty w prowadzonej działalności gospodarczej.

Jak ustalić wskaźnik proporcji w sprzedaży mieszanej?

Przedsiębiorcy prowadzącemu sprzedaż mieszaną, czyli wykonującemu zarówno czynności opodatkowane podatkiem VAT, jak i zwolnione, przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego od zakupów związanych z czynnościami opodatkowanymi. Od zakupów związanych z czynnościami zwolnionymi z VAT podatnik nie odlicza podatku VAT. Na mocy art. 90 ust. 1 i 2 ustawy o VAT w stosunku do towarów i usług, które są wykorzystywane przez podatnika do wykonywania czynności, w związku z którymi przysługuje prawo do obniżenia kwoty podatku należnego oraz czynności, w związku z którymi takie prawo nie przysługuje, podatnik jest obowiązany do odrębnego określenia kwot podatku naliczonego związanych z czynnościami, w stosunku do których podatnikowi przysługuje prawo do obniżenia kwoty podatku należnego. Jeżeli nie jest możliwe wyodrębnienie całości lub części kwot, o których mowa w ust. 1, podatnik może pomniejszyć kwotę podatku należnego o taką część kwoty podatku naliczonego, którą można proporcjonalnie przypisać czynnościom, w stosunku do których podatnikowi przysługuje prawo do obniżenia kwoty podatku należnego, z zastrzeżeniem ust. 10.

Proporcję ustala się jako udział rocznego obrotu z tytułu czynności, w związku z którymi przysługuje prawo do obniżenia kwoty podatku należnego w całkowitym obrocie uzyskanym z tytułu czynności, w związku z którymi podatnikowi przysługuje prawo do obniżenia kwoty podatku należnego, oraz czynności, w związku z którymi podatnikowi nie przysługuje takie prawo (art. 90 ust. 3 ustawy o podatku od towarów i usług). Ustalając wskaźnik proporcji, nie należy wliczać kwoty podatku, pod uwagę bierzemy zatem kwoty netto, a otrzymany wynik zaokrąglamy w górę. Wskaźnik proporcji stanowi ułamek, w którym licznik to roczny obrót z tytułu wykonywania czynności opodatkowanych, a mianownik to roczny obrót całkowity, na który składa się suma czynności opodatkowanych i zwolnionych z VAT.

W art. 90 ust. 10 ustawy o VAT zawarto pewne uproszczenie dla podatników prowadzących sprzedaż mieszaną, a mianowicie w przypadku, gdy proporcja:

- przekroczyła 98% oraz kwota podatku naliczonego niepodlegająca odliczeniu, wynikająca z zastosowania tej proporcji, w skali roku, była mniejsza niż 10.000 zł - podatnik ma prawo uznać, że proporcja ta wynosi 100%,

- nie przekroczyła 2% – podatnik ma prawo uznać, że proporcja ta wynosi 0%.

Na czym polega roczna korekta VAT?

W trakcie danego roku, w celu proporcjonalnego odliczenia VAT od zakupów związanych zarówno z czynnościami opodatkowanym, jak i zwolnionymi, których nie można jednoznacznie przyporządkować do określonych czynności wykonywanych w ramach działalności, podatnik stosuje wskaźnik proporcji ustalony na podstawie obrotów osiągniętych w poprzednim roku podatkowym. Po zakończonym roku podatkowym przedsiębiorca prowadzący sprzedaż mieszaną na podstawie rzeczywistej proporcji sprzedaży uzyskanej w danym roku powinien dokonać rocznej korekty VAT. Podatnik nie musi dokonywać rocznej korekty VAT w sytuacji, gdy ostateczna proporcja obliczona za zakończony rok na podstawie faktycznej struktury sprzedaży jest taka sama jak wstępna proporcja stosowana w danym roku. Jeżeli natomiast ostateczna proporcja nie jest taka sama jak wstępna proporcja, niezależnie od tego, o ile punktów procentowych się różni, podatnik ma obowiązek dokonania rocznej korekty VAT za zakończony rok.

Zgodnie z art. 91 ust. 1 ustawy o podatku od towarów i usług po zakończeniu roku, w którym podatnikowi przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego, o którym mowa w art. 86 ust. 1, jest on obowiązany dokonać korekty kwoty podatku odliczonego zgodnie z art. 90 ust. 2–10a, z uwzględnieniem proporcji obliczonej w sposób określony w art. 90 ust. 2–6, 10, 10a lub 10c–10g, lub przepisach wydanych na podstawie art. 90 ust. 11 i 12, dla zakończonego roku podatkowego.

Roczna korekta VAT w podatku dochodowym

Przedsiębiorcy prowadzący sprzedaż mieszaną, dokonujący rocznej korekty VAT, powinni mieć na uwadze, że wywołuje ona skutki także na gruncie podatku dochodowego. Następują one w momencie złożenia pliku JPK_V7, w którym korekta jest wykazywana. Roczna korekta podatku naliczonego dokonana za dany rok podatkowy powinna zatem zostać rozliczona w podatku dochodowym w miesiącu złożenia przez przedsiębiorcę pliku JPK_V7 z wykazaną roczną korektą VAT.

Rozliczenie rocznej korekty podatku VAT na gruncie podatku dochodowego polega na uwzględnieniu jej w przychodach lub kosztach podatkowych. Jeżeli na skutek dokonanej korekty podatku VAT dochodzi do zwiększenia podatku odliczonego, to kwota ta stanowi przychód podatkowy (art. 14 ust. 2 pkt 7f ustawy o podatku dochodowym od osób fizycznych). W razie natomiast, gdy na skutek dokonanej korekty VAT dochodzi do zmniejszenia podatku odliczonego, kwota ta podlega zaliczeniu do kosztów uzyskania przychodu (art. 23 ust. 1 pkt 43 lit. c) ustawy o podatku dochodowym od osób fizycznych.

Przykład 1.

Pani Dorota prowadzi sprzedaż mieszaną, a z podatku VAT rozlicza się w okresach miesięcznych. W lutym 2025 roku złożyła plik JPK_V7M za styczeń 2025 roku, w którym dokonała rocznej korekty VAT za 2024 rok w związku ze sprzedażą mieszaną. Na skutek dokonanej korekty nastąpiło zwiększenie podatku odliczonego. W jaki sposób pani Dorota powinna rozliczyć kwotę korekty w podatku dochodowym?

Jeżeli na skutek dokonanej korekty podatku VAT dochodzi do zwiększenia podatku odliczonego, to kwota ta stanowi przychód podatkowy przedsiębiorcy. Pani Dorota powinna wykazać przychód do opodatkowania podatkiem dochodowym w miesiącu złożenia przez nią pliku JPK_V7 z wykazaną roczną korektą VAT, czyli w lutym 2025 roku.