Podatnicy, którzy nabywają towary lub przedmioty spoza UE mogą dokonywać importu towarów w procedurze uproszczonej zamiast dokonywać standardowej odprawy celnej. Pozwala to dokonującym transakcji rozliczyć podatek VAT należny bezpośrednio w deklaracji podatkowej i tym samym jednocześnie dokonać jego odliczenia. Dzięki temu nie muszą płacić osobno podatku VAT od importu na podstawie dokumentów celnych. Ustawodawca, w 2021 roku wprowadził kolejne udogodnienia dla podatników dokonujących importu towarów z krajów trzecich. Sprawdźmy, jak rozliczyć import towarów w procedurze uproszczonej po zmianach wprowadzonych przez pakiet Slim VAT 2.

Import towarów w procedurze uproszczonej – kto może skorzystać?

Podatnicy mają możliwość rozliczać VAT od importu towarów bez konieczności wcześniejszego opłacenia podatku VAT do urzędu celnego, zgodnie z art. 33a ustawy o VAT.

Aby można było wykazać import towarów w procedurze uproszczonej i tym samym skorzystać z rozliczenia podatku VAT poprzez wykazanie w pliku JPK_V7 zarówno podatku należnego jak i naliczonego, należy zgodnie z wyżej wskazanym przepisem przedstawić naczelnikowi urzędu celno–skarbowego:

zaświadczenie o braku zaległości we wpłatach należnych składek na ubezpieczenie społeczne oraz we wpłatach poszczególnych podatków stanowiących dochód budżetu państwa, przekraczających odrębnie z każdego tytułu, w tym odrębnie w każdym podatku, odpowiednio 3% kwoty należnych składek i należnych zobowiązań podatkowych w poszczególnych podatkach (udział zaległości w kwocie składek lub podatku ustala się w stosunku do kwoty należnych wpłat za okres rozliczeniowy, którego dotyczy zaległość),

potwierdzenia zarejestrowania podatnika jako podatnika VAT czynnego.

Oprócz złożenia dokumentów należy dokonywać zgłoszeń celnych przez przedstawiciela bezpośredniego lub pośredniego w rozumieniu przepisów celnych.

Oprócz powyższych warunków należy mieć również na uwadze, że:

podatnik nie ma obowiązku przedstawienia wskazanych powyżej dokumentów w przypadku, gdy naczelnik urzędu celno–skarbowego posiada już dokumenty aktualne, czyli wydane nie wcześniej niż 6 miesięcy przed dokonaniem importu,

wymóg przedstawienia stosownych dokumentów uważa się za spełniony również w przypadku złożenia przez podatnika oświadczeń o tej samej treści,

W przypadku braku zastosowania się do powyższych warunków oraz braku przedstawienia stosownych dokumentów, podatnik traci prawo do możliwości rozliczenia podatku, stosując uproszczone procedury celne w odniesieniu do kwoty podatku należnej z tytułu importu towarów, którą miał rozliczyć w danej deklaracji podatkowej. Oznacza to, że podatnik ma obowiązek rozliczenia podatku VAT na zasadach ogólnych, a więc zgodnie z art. 33 ust. 4 ustawy o VAT w terminie 10 dni od dnia otrzymania decyzji naczelnika urzędu celno–skarbowego o wysokości podatku, która wynika z dokumentów celnych takich jak SAD lub jego elektroniczny odpowiednik – PZC.

Import towarów w procedurze uproszczonej a obowiązek podatkowy

Zgodnie z art. 19a ust. 9 ustawy o VAT obowiązek podatkowy z tytułu importu towarów powstaje z chwilą wystąpienia długu celnego. Zatem w przypadku, gdy ma miejsce import towarów w procedurze uproszczonej, podatek należny z tytułu importu towarów, wykazuje się w pliku JPK_V7 składanym za miesiąc, w którym powstał dług celny.

“Dług celny powstaje w chwili przyjęcia zgłoszenia celnego.”

Przykład 1.

Pan Łukasz rozlicza import towarów w procedurze uproszczonej. Odprawa celna miała miejsce 12 listopada. Kiedy musi zapłacić podatek VAT z tytułu importu towarów i jak wykazuje transakcję w pliku JPK_V7?

Rozliczając import towarów zgodnie z art. 33a czyli w procedurze uproszczonej, pan Łukasz nie musi opłacać podatku VAT w urzędzie celnym. Obowiązek podatkowy VAT powstaje w chwili wystąpienia długu celnego, czyli w momencie odprawy celnej a więc w listopadzie. Oznacza to, że podatek VAT należny i naliczony z tytułu importu towarów powinien zostać wykazany w pliku JPK_V7 za listopad.

Jak rozliczyć import towarów w procedurze uproszczonej zgodnie ze Slim VAT 2?

Zmiany dotyczące importu towarów w procedurze uproszczonej dotyczą transakcji dla których obowiązek podatkowy powstał od 1 września 2021 roku. Uproszczenie wprowadzone wraz z pakietem Slim VAT 2 polega na wydłużeniu okresu, w którym podatnik ma prawo wykazać import towarów w pliku JPK_V7 nie tracąc przy tym jednocześnie prawa do korzystania z procedury uproszczonej.

Przykład 2.

Pan Aleksander dokonał transakcji importu towarów w procedurze uproszczonej w październiku 2021 roku. Nie wykazał transakcji w pliku JPK_V7 za październik ze względu na to, że nie dostał od firmy kurierskiej dokumentów celnych. Dokumenty wraz z towarem zostały przytransportowane do pana Aleksandra dopiero w grudniu 2021. Jak w obecnej sytuacji pan Aleksander powinien rozliczyć import towarów w procedurze uproszczonej?

Z racji tego, że nie upłynęły 4 miesiące od miesiąca, w którym powstał obowiązek podatkowy, pan Aleksander może wykazać transakcję importu towarów korygując plik JPK_V7 za październik czyli miesiąc, w którym powstał obowiązek podatkowy. Okres korekty upływa wraz z końcem lutego 2022. Korygując JPK do tego czasu pan Aleksander nie traci prawa do rozliczania importu towarów w procedurze uproszczonej.

Przykład 3.

Pani Mariola nie rozliczyła importu towarów w procedurze uproszczonej w październiku czyli miesiącu powstania długu celnego. Wykryła przeoczenie w marcu 2022 roku. Jak w tym przypadku pani mariola powinna rozliczyć transakcję importu towarów?

Z racji tego, że 28 lutego 2022 roku upłynął okres, w którym pani Mariola mogła skorygować plik JPK_V7 za październik wykazując transakcje importu towarów utraciła prawo do stosowania procedury uproszczonej. Oznacza to, że transakcja importu usług przestanie być neutralna na gruncie VAT. Pani Mariola bowiem nie wykazuje podatku VAT należnego w pliku JPK_V7. Podatek VAT wynikający z dokumentu celnego np. SAD ma obowiązek zapłacić z odsetkami bezpośrednio do urzędu celno–skarbowego. Odsetki liczone będą od upływu 10 dni od chwili powstania długu celnego do dnia zapłaty podatku VAT. Natomiast zapłacony podatek VAT wynikający z długu celnego pani Mariola może wykazać w korekcie pliku JPK_V7 za październik, listopad, grudzień 2021 lub styczeń 2022.

Jak rozliczyć import towarów w procedurze uproszczonej przed Slim VAT 2?

Jeżeli obowiązek podatkowy w imporcie towarów rozliczanym w procedurze uproszczonej powstał przed 1 września 2021 roku, podatnik ma obowiązek rozliczać transakcję na zasadach sprzed wejścia w życie uproszczeń w ramach Slim VAT 2. Oznacza to, import towarów w procedurze uproszczonej nie może być wykazywany w ramach korekty pliku JPK_V7. Zgodnie z dotychczasowym brzmieniem art. 33a ust. 7 ustawy o VAT podatnik, który nie rozliczył podatku VAT należnego w całości lub w części w deklaracji podatkowej za okres powstania obowiązku podatkowego, traci prawo do rozliczania podatku w deklaracji podatkowej w odniesieniu do kwoty podatku należnej z tytułu importu towarów, której nie rozliczył w deklaracji podatkowej.

Przykład 4.

Pani Halina dokonała importu towarów w procedurze uproszczonej w dniu 31 sierpnia 2021 roku. W tym dniu powstał również dług celny. Pani Halina zorientowała się w dniu 27 września 2021 że nie wykazała w pliku JPK_V7 za sierpień tej transakcji. Czy pani Halina może skorygować plik JPK_V7 za sierpień wykazując import towarów w procedurze uproszczonej?

Nie, z racji tego, że pani Halina zorientowała się, że nie wykazała podatku VAT należnego z tytułu importu towarów w pliku JPK_V7 za sierpień po terminie na złożenie pliku nie ma prawa do skorzystania z procedury uproszczonej w ramach art. 33a ustawy o VAT. W związku z tym, pani Halina ma obowiązek zapłaty podatku VAT należnego z odsetkami podatkowymi do urzędu celno–skarbowego. Natomiast ma prawo skorygować plik JPK_V7 za sierpień wykazując w nim podatek VAT naliczony z tytułu importu towarów.

Jak zaksięgować import towarów w procedurze uproszczonej w systemie wFirma.pl?

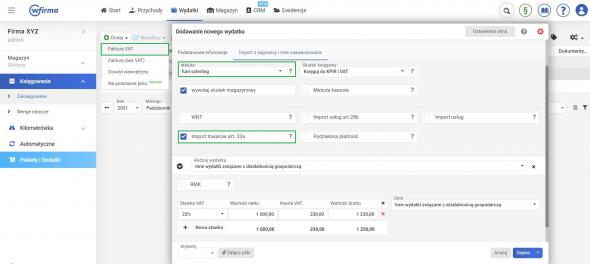

W celu zaksięgowania importu towarów w procedurze uproszczonej w systemie wFirma.pl należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT, gdzie należy uzupełnić wymagane pola na podstawie faktury zakupu i wybrać odpowiedni RODZAJ WYDATKU. W danych kontrahenta należy wprowadzić dane sprzedawcy z kraju trzeciego. Natomiast w polu Data księgowania do VAT należy wprowadzić dzień wydania dokumentu celnego SAD lub PZC czyli dzień odprawy celnej – jest to dzień powstania długu celnego a więc dzień powstania obowiązku podatkowego VAT.

Następnie w zakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE należy wybrać walutę w jakiej została wystawiona faktura i zaznaczyć opcję IMPORT TOWARÓW ART. 33A. Dzięki temu transakcja zostanie ujęta jako koszt w KPiR oraz w rejestrze VAT zakupów i sprzedaży. Dodatkowo, transakcja będzie posiadała automatycznie nadane oznaczenie IMP w części ewidencyjnej pliku JPK_V7.