Obecnie samochód jako środek transportu coraz częściej staje się nieodłącznym elementem przy prowadzeniu działalności gospodarczej. Dlatego też można zauważyć rotację pojazdów w firmie, z czego wyróżnić możemy przekazanie pojazdu firmowego na cele prywatne. Wyjaśniamy, jakie skutki wywołuje wycofanie samochodu firmowego z działalności gospodarczej na gruncie PIT oraz VAT.

Jak udokumentować wycofanie samochodu firmowego z działalności?

W momencie wycofania pojazdu należy w pierwszej kolejności sporządzić protokół przekazania środka trwałego na potrzeby własne. Wzór takiego dokumentu wraz ze szczegółowym omówieniem znajduje się w artykule: Protokół przekazania środka trwałego na potrzeby własne – wzór z omówieniem. W tym przypadku należy również wykreślić środek trwały z ewidencji środków trwałych. Taką czynność potwierdza się dokumentem LT, czyli protokołem likwidacji środka trwałego.

Wycofanie samochodu firmowego z działalności na gruncie PIT

Wycofując na cele prywatne samochód, który stanowi środek trwały, nie dokonuje się korekty dotychczas ujętych w kosztach odpisów amortyzacyjnych. Przy czym należy pamiętać, że ostatni odpis amortyzacyjny powinien zostać naliczony w miesiącu wycofania pojazdu z działalności. W przypadku gdy na dzień wycofania pojazd nie jest w pełni zamortyzowany, nieumorzona część może stanowić koszt w momencie sprzedaży danego środka trwałego.

Rozliczenie wycofania samochodu ze środków trwałych nie zawsze oznacza koniec rozliczeń tego składnika majątku na gruncie podatkowym. Należy tu zaznaczyć, że sprzedaż samochodu w ciągu 6 lat, licząc od pierwszego dnia miesiąca następnego po miesiącu wycofania środka trwałego, należy zakwalifikować jako przychód z działalności gospodarczej (art. 10 ust. 2 pkt 3 ustawy o PIT). W związku z tym, jeśli sprzedaż nastąpi w tym okresie, podlegać będzie ona opodatkowaniu podatkiem dochodowym. Uzyskany przychód należy wykazać jako pozostały przychód z działalności gospodarczej w kolumnie 8 KPiR. W momencie sprzedaży po wycofaniu środka trwałego podatnik ma również możliwość rozliczenia w kosztach pozostałej niezamortyzowanej wartości początkowej pojazdu, który był ujęty w środkach trwałych.

Przykład 1.

Nievatowiec w maju 2022 r. zakupił samochód o wartości 60 000 zł. W marcu 2025 r. zdecydował się na jego wycofanie, wówczas niezamortyzowana wartość wynosiła 48 000 zł. Po upływie 4 miesięcy, tj. w lipcu dokonał jego sprzedaży, która opiewała na kwotę 53 000 zł. Jak podatnik powinien rozliczyć wycofanie, a jak sprzedaż pojazdu?

W momencie wycofania samochodu podatnik wykreśla pojazd z ewidencji środków trwałych, sporządza protokół wycofania pojazdu na cele prywatne i LT. Następnie wstrzymuje naliczanie kolejnych odpisów amortyzacyjnych (brak odpisów od kwietnia). Natomiast w lipcu podatnik wykaże przychód w 8. kolumnie KPiR – Pozostałe przychody w wartości 53 000 zł i jednocześnie koszt w 13. kolumnie – Pozostałe wydatki na kwotę 48 000 zł (niezamortyzowana wartość).

Wycofanie samochodu firmowego z działalności na gruncie VAT

W świetle ustawy o VAT wycofanie samochodu firmowego z działalności, który znajdował się w środkach trwałych, traktowane jest jako dostawa towaru podlegająca opodatkowaniu VAT zgodnie z art. 7 ust. 2 pkt 1 ustawy o VAT, o ile przy jego nabyciu podatnikowi przysługiwało prawo do odliczenia podatku VAT z tytułu nabycia, importu, wytworzenia lub jego części składowych – bez względu na to, czy podatnik z takiego prawa skorzystał. Należy tu podkreślić, że dotyczy to prawa do odliczenia VAT zarówno w całości, jak i w części (50% VAT) od wydatków na samochód osobowy.

Zgodnie z powyższym, jeżeli podatnik zakupił pojazd na fakturę VAT i miał prawo do pełnego lub częściowego odliczenia podatku VAT od nabycia pojazdu oraz jego części składowych, zobowiązany jest do opodatkowania VAT czynności wycofania środka trwałego na cele prywatne. Przykładem częściowego odliczenia VAT może być zakup pojazdu na firmę, który wykorzystywany będzie na cele mieszane (zarówno w firmie, jak i prywatnie). W przypadku nieodpłatnego przekazania podstawą opodatkowania zgodnie z ustawą VAT będzie cena nabycia środka trwałego zaktualizowana o bieżące ceny rynkowe.

Jak wyżej wspomniano, obowiązek rozliczenia VAT odnosi się również do odliczenia VAT od części składowych samochodu, który jest wycofany z działalności, pod warunkiem że od ich nabycia przysługiwało prawo do odliczenia VAT. Zatem nawet w sytuacji, gdy czynny podatnik VAT zakupi pojazd na umowę kupna-sprzedaży (brak prawa do odliczenia VAT), ale w późniejszym okresie odliczy VAT od części składowej pojazdu, zobowiązany jest do zapłaty podatku VAT. W tym przypadku podstawę opodatkowania przy wycofaniu pojazdu z działalności stanowić będzie cena rynkowa danej części składowej w momencie dostawy.

Wycofanie samochodu firmowego z działalności – jak wykonać w systemie wFirma.pl?

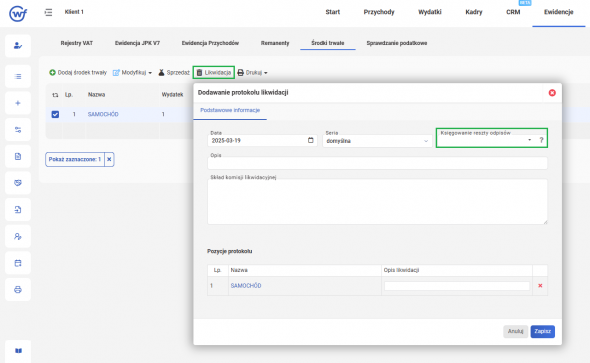

W celu wycofania na cele prywatne samochodu znajdującego się w środkach trwałych w systemie wFirma.pl należy przejść do zakładki EWIDENCJE » ŚRODKI TRWAŁE, następnie należy zaznaczyć odpowiedni środek trwały, po czym z górnego menu wybrać LIKWIDACJA. W wyświetlonym oknie w polu KSIĘGOWANIE RESZTY ODPISÓW należy wybrać NIE, dzięki czemu pozostałe odpisy amortyzacyjne nie będą stanowiły kosztu podatkowego.