Wprowadzony 1 lipca 2018 r. mechanizm podzielonej płatności ulega kolejnym przekształceniom. Zgodnie z nowelizacją ustawy o VAT, z 1 listopada dla niektórych branż stał się on obowiązkową formą regulowania należności pomiędzy kontrahentami. Mimo kolejnych ograniczeń ustawodawca wprowadził także pewne usprawnienie, a mianowicie poszerzył katalog zobowiązań publicznoprawnych, które mogą być regulowane z wykorzystaniem środków zgromadzonych na rachunku VAT. Czy z konta VAT można płacić PIT? Szczegóły w tym zakresie wyjaśnia poniższy artykuł.

Split payment w praktyce

Mechanizm podzielonej płatności, czyli tzw. split payment, wprowadzony został 1 lipca 2018 r. w formie dobrowolnej. O tym, czy transakcja była nim objęta decydował w dużej mierze nabywca, który nawet bez konsultacji z dostawcą mógł uregulować zobowiązanie podzieloną płatnością. Możliwość skorzystania ze split payment dotyczyła transakcji B2B pomiędzy podatnikami VAT czynnymi.

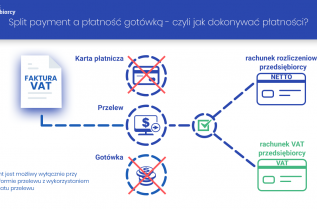

Skorzystanie z mechanizmu podzielonej płatności co do zasady polega na rozdzieleniu kwoty regulowanego zobowiązania na wartość netto i kwotę podatku VAT, na podstawie specjalnego komunikatu przelewu. Kwota podatku VAT jest przelewana automatycznie na utworzony przez bank lub SKOK rachunek VAT (do rachunku firmowego dostawcy), natomiast wartość netto wpływa bezpośrednio na rachunek rozliczeniowy. Środki zgromadzone na rachunku VAT nie podlegają całkowitej dyspozycji podatnika. Można z nich regulować określone odgórnie zobowiązania podatkowe lub podatek VAT z faktur zakupu.

Jak wygląda zapłata w split payment?

Nabywcy dokonujący zakupu towarów objętych obowiązkiem zastosowania split payment lub chcący skorzystać z niego dobrowolnie, aby dokonać zapłaty w podzielonej płatności, powinni posiadać rachunki firmowe. Mogą oni także dokonać zapłaty za pomocą papierowego formularza przelewu tzw. polecenia przelewu.

Dane, jakie należy wskazać podczas przelewu z wykorzystaniem mechanizmu podzielonej płatności, mają identyfikować sprzedawcę transakcji, jej przedmiot oraz wartość brutto i kwotę VAT. Należy więc wyszczególnić:

- NIP sprzedawcy,

- numer faktury, której płatność dotyczy,

- wartość brutto całej transakcji lub części,

- kwotę podatku VAT.

Czy z konta VAT można płacić PIT?

Zgodnie z przepisami obowiązującymi do 31 października 2019 r. środki zgromadzone na rachunku VAT można było przeznaczyć jedynie na:

- zapłatę zobowiązania z tytułu podatku VAT wynikającego z deklaracji VAT lub odsetki od tego zobowiązania,

- zapłatę podatku VAT z faktury zakupu, faktury korygującej otrzymanej od podatnika VAT czynnego – przy czym nie było możliwości zapłaty zbiorczej za więcej niż jedną fakturę za pomocą jednego komunikatu przelewu,

- przekazanie środków z jednego rachunku VAT na inny rachunek VAT podatnika posiadany w tym samym banku.

Poza wyżej wymienionymi czynnościami podatnik nie miał możliwości dysponowania środkami zgromadzonymi na rachunku VAT. Uwolnienie środków zgromadzonych na rachunku VAT w całości lub określonej części jest możliwe na podstawie wniosku złożonego do urzędu skarbowego.

- faktury zaliczkowe wystawione przez podatników VAT czynnych,

- składki ZUS, którym podlega przedsiębiorca,

- należność z tytułu podatku dochodowego od osób fizycznych (PIT), w tym także zaliczek na ten podatek oraz odsetek za zwłokę,

- należność z tytułu podatku dochodowego od osób prawnych (CIT), w tym także zaliczek na ten podatek oraz odsetek za zwłokę,

- należności celnych oraz odsetek od tych należności,

- należności akcyzowych, w tym podatku akcyzowego, przedpłat oraz wpłat dziennych i odsetek za zwłokę w jego zapłacie,

- realizacje zajęcia dotyczącego egzekucji należności na podstawie administracyjnego tytułu wykonawczego.