Przedsiębiorcy, którzy prowadzą działalność w mieszkaniu, powinni zastanowić się, które z ponoszonych przez nich wydatków oraz w jakiej części mogą stanowić koszt uzyskania przychodów. Prześledźmy przepisy i sprawdźmy, czy czynsz za mieszkanie może zostać zewidencjonowany w KPiR.

Koszt uzyskania przychodów

Zgodnie z art. 22 ust. 1 ustawy o PIT za koszt uzyskania przychodów uznaje się koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów. Co ważne do kosztów uzyskania przychodów nie zaliczymy tych wymienionych w art. 23.

Należy pamiętać, że wykazanie związku pomiędzy kosztami a przychodami oraz odpowiednie uzasadnienie racjonalności kosztu ciąży na przedsiębiorcy jako podatniku. Ponadto przedsiębiorca musi dysponować również odpowiednim dokumentem potwierdzającym poniesienie kosztu, np. fakturą.

Prowadzenie działalności w mieszkaniu - formalności

Przedsiębiorca decydujący się na prowadzenie własnej firmy w mieszkaniu powinien pamiętać o dwóch podstawowych obowiązkach:

-

zgłoszenie miejsca zamieszkania jako miejsca prowadzenia działalności na formularzu CEIDG-1,

-

zgłoszenie do urzędu gminy metrażu mieszkania przeznaczonego pod działalność (np. metraż jednego pokoju, który będzie pełnił funkcję biura), gdyż może mieć wpływ na wielkość opłacanego podatku od nieruchomości, o czym więcej w artykule: Czy siedziba firmy w mieszkaniu to wyższy podatek od nieruchomości?

Czynsz za mieszkanie w kosztach działalności - interpretacje podatkowe

Jak wynika z interpretacji Dyrektora Izby Skarbowej w Katowicach o sygn. IBPBI/1/415-1302/10/KB z 25 marca 2011 roku wydatki związane z czynszem za mieszkanie mogą stanowić koszt uzyskania przychodu:

(...) za koszty służące zabezpieczeniu źródła przychodów należy uznać koszty poniesione na ochronę istniejącego źródła przychodów, w sposób, gwarantujący bezpieczne funkcjonowanie tego źródła. Istotą tego rodzaju kosztów jest więc ich obligatoryjne poniesienie w celu nie dopuszczenia do utraty źródła przychodu w przyszłości.

W przypadku wykorzystywania w prowadzonej pozarolniczej działalności gospodarczej nieruchomości lokalowej, pomiędzy wydatkami związanymi z jej użytkowaniem (eksploatacją np. czynsz, media) (...), a prowadzoną działalnością istnieje związek przyczynowo - skutkowy, o którym mowa powyżej. Wydatki te mogą zatem, co do zasady, stanowić koszty uzyskania przychodu tej działalności(...).

Co ważne, prowadząc działalność we własnym mieszkaniu, w którym przedsiębiorca równocześnie mieszka, należy wydatki związane z czynszem rozdzielić na te związane z prowadzoną działalnością oraz na te o charakterze prywatnym. Takie podejście potwierdza kolejna interpretacja indywidualna Dyrektora Izby Skarbowej w Katowicach o sygn. IBPBI/1/415-769/14/AB z 7 października 2014 roku, w której stwierdzono:

(...) jeżeli wydzielona powierzchnia mieszkania, tj. (biuro oraz druga łazienka) w istocie jest wykorzystywana tylko i wyłącznie na potrzeby prowadzonej działalności gospodarczej i jednocześnie nie służy celom osobistym, to wskazane we wniosku wydatki związane z utrzymaniem tej części lokalu mieszkalnego mogą w stosownej części stanowić koszt uzyskania przychodów prowadzonej działalności gospodarczej, o ile zostaną właściwie udokumentowane, z uwzględnieniem rodzaju prowadzonych ksiąg podatkowych (...).

W niniejszej interpretacji Dyrektor Izby Skarbowej w Katowicach odnosi się wprost do sytuacji, gdy podatnik nie wydzielił powierzchni przeznaczonej wyłącznie na cele działalności:

(...) wydatki związane z utrzymaniem tej części mieszkania, która nie służy tylko i wyłącznie dla celów prowadzonej działalności gospodarczej, a wykorzystywana jest przede wszystkim na własne cele mieszkaniowe (przedpokój oraz salon) nie mogą stanowić kosztów uzyskania przychodów tej działalności. Niezależnie bowiem od faktu prowadzenia, czy też nie prowadzenia działalności gospodarczej Wnioskodawca, wykorzystuje tą część mieszkania na cele osobiste i ponosi koszty związane z jej utrzymaniem (...).

Zgodnie ze stanowiskiem reprezentowanym przez organy podatkowe, wyliczenia kosztu (czynsz za mieszkanie) należy dokonać zgodnie z proporcją metrażu przeznaczonego na działalność. Potwierdzeniem takiego stanowiska jest interpretacja Dyrektora Izby Skarbowej w Bydgoszczy, który wyjaśnia:

(...) koszty utrzymania mieszkania, w którym prowadzona jest działalność gospodarcza, mogą być uznane za koszty uzyskania przychodu w takiej części w jakiej przypadają bezpośrednio na prowadzoną działalność gospodarczą.

Jednym ze sposobów ustalenia tej części wydatków, która dotyczy prowadzonej działalności gospodarczej, jest zastosowanie do obliczeń wskaźnika udziału powierzchni zajmowanej na działalność gospodarczą do całej powierzchni lokalu (sygn. ITPB1/415-838/09/PSZ z 2 lutego 2010 roku).

Czynsz za mieszkanie w KPiR

Przedsiębiorca, aby móc zaliczać wydatek do kosztów firmowych, musi posiadać fakturę, rachunek bądź inny dokument dopuszczany przepisami rozporządzenia w sprawie prowadzenia KPiR.

Księgowanie czynszu za mieszkanie, w którym przedsiębiorca jednocześnie mieszka, jak i prowadzi działalność, w KPiR odbywa się na podstawie dowodu wewnętrznego. Zgodnie bowiem z brzmieniem § 14 ust. 2 rozporządzenia Ministra Finansów w sprawie prowadzenia KPiR, dowodem wewnętrznym można dokumentować wydatki związane z opłatami za czynsz, energię elektryczną, telefon, wodę, gaz i centralne ogrzewanie, w części przypadającej na działalność gospodarczą. Podstawą do sporządzenia tego dowodu jest dokument obejmujący całość opłat na te cele (z reguły faktura). Stąd też pod przygotowany DW należy podpiąć dowód potwierdzający poniesienie kosztu, wraz z wyliczeniem części przypadającej na działalność gospodarczą. Koszt czynszu należy ująć w kol. 13 KPiR - pozostałe wydatki.

Przykład 1.

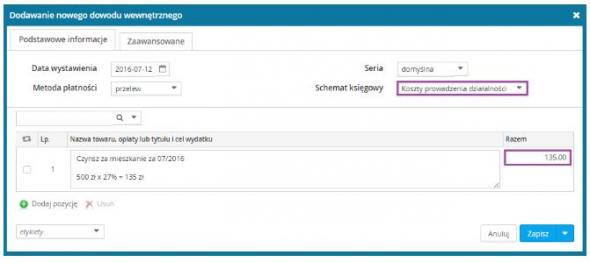

Przedsiębiorca prowadzi działalność w mieszkaniu, którego całkowita powierzchnia wynosi 75m2. Pod działalność gospodarczą został wydzielony jeden pokój o powierzchni 20 m2. Co ważne przedsiębiorca nie zamierza używać go do celów prywatnych. Miesięczny czynsz za mieszkanie wynosi 500 zł. Jaką część tej kwoty podatnik może zakwalifikować do kosztów firmowych?

Ustalenie proporcji:

20 m2 : 75m2 = 0,27 → 27%

Ustalenie kosztu uzyskania przychodów:

500 zł x 27% = 135 zł

Jak zaksięgować czynsz za mieszkanie w systemie księgowości online - wFirma.pl?

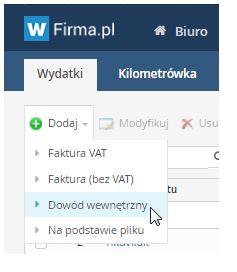

Przedsiębiorcy mogą wykorzystywać do celów prowadzenia działalności system księgowości online - wFirma.pl. Przy jego wykorzystaniu można szybko i sprawnie sporządzić dowód wewnętrzny pozwalający zewidencjonować czynsz za mieszkanie w kosztach uzyskania przychodów (w części przypadającej na działalność). W tym celu w serwisie wFirma.pl należy przejść do zakładki WYDATKI >> DODAJ WYDATEK >> DOWÓD WEWNĘTRZNY.

W oknie, które się pojawi, należy jako schemat księgowy wskazać KOSZTY PROWADZENIA DZIAŁALNOŚCI.

Po zapisaniu wydatek zostanie ujęty w kol. 13 KPiR - pozostałe wydatki.