Zdarza się, że kupując usługi z zagranicy, przedsiębiorca nie otrzymuje potwierdzających dokonanie transakcji faktur. Szczególnie dzieje się tak w przypadku nabywania usług zagranicznych przez internet, takich jak zakup dostępu do zdjęć czy programów komputerowych. Czy w przypadku, gdy sprzedawca nie wystawił jeszcze faktury za import usług, to przedsiębiorca powinien poczekać z rozliczeniem owej transakcji?

Import usług – krótkie wyjaśnienie

Import usług to transakcja, dla której zgodnie z zasadami ogólnymi miejsce jej świadczenia określa się jako miejsce siedziby działalności nabywcy. Oznacza to, że zobowiązanym do rozliczenia podatku VAT od zakupionych z zagranicy usług jest, co do zasady, nabywca. Krótko mówiąc, jeżeli polski przedsiębiorca dokonuje importu usług, to ma on obowiązek z tego tytułu w Polsce naliczyć i odprowadzić podatek VAT. Przysługuje mu również prawo do odliczenia podatku naliczonego, jeżeli zakup ma związek z prowadzoną działalnością opodatkowaną. Stawka podatku będzie w tym przypadku stawką stosowaną dla danego rodzaju transakcji. W Polsce będzie to zwykle 23%.

- miejscem świadczenia jest terytorium kraju,

- usługodawcą jest podatnik, który nie posiada siedziby działalności gospodarczej oraz stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju,

- usługodawca nie rozlicza należnego podatku VAT,

- usługobiorca posiada siedzibę na terytorium kraju i jest zarejestrowany do VAT-UE.

Obowiązek podatkowy w VAT a import usług

Zgodnie z art. 19a ust. 1 ustawy o VAT obowiązek podatkowy w imporcie usług powstaje w momencie wykonania usługi. W związku z tym należy pamiętać, że brak faktury nie zwalnia przedsiębiorcy z obowiązku naliczenia podatku VAT od importu usług.

Przy czym należy uwzględnić dodatkowo, że usługi:

- dla których, w związku z ich świadczeniem ustalane są następujące po sobie terminy płatności lub rozliczeń, uznaje się za wykonane z upływem każdego okresu, do którego odnoszą się te rozliczenia lub płatności, do momentu zakończenia świadczenia tych usług;

- świadczone w sposób ciągły przez okres dłuższy niż rok, dla których, w związku z ich świadczeniem, w danym roku nie upływają terminy rozliczeń lub płatności, uznaje się za wykonane z upływem każdego roku podatkowego, do momentu zakończenia świadczenia tych usług.

Na jakiej podstawie wykazać VAT? – import usług a brak faktury

Jak wynika z powyższych informacji – to, że przedsiębiorca nie otrzymał faktury, nie zwalnia go z obowiązku naliczenia i wykazania podatku VAT od transakcji importu. W tym celu podatnik sam tworzy dokument, na którym wykazuje kwotę, jaką zapłacił za nabytą usługę (na podstawie np. potwierdzenia zapłaty) jako kwotę netto, następnie wylicza zgodnie z krajową stawką podatek VAT i kwotę brutto usługi. Dodatkowo, jeżeli zapłata nastąpiła w walucie obcej, należy w pierwszej kolejności dokonać przeliczenia walut po średnim kursie NBP na ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego.

Prawo do odliczenia VAT a import usług

Co do zasady nabywca ma obowiązek opodatkować import usług i wykazać podatek VAT należny, a dodatkowo, jeśli jest czynnym podatnikiem VAT, ma możliwość odliczenia podatku VAT naliczonego. W tym przypadku prawo to przysługuje nawet w sytuacji, gdy przedsiębiorca nie otrzymał za nabytą usługę faktury. Potwierdzeniem powyższego jest interpretacja indywidualna wydana przez Dyrektora Krajowej Informacji Skarbowej z 15 maja 2017 r. o sygn. 2461-IBPP2.4512.190.2017.1.MS, w której czytamy, że:

(...) Wnioskodawca będzie mógł zrealizować prawo do odliczenia podatku VAT w deklaracji podatkowej, w której uwzględni kwotę podatku należnego w przypadku gdy podatek należny zostanie rozliczony w terminie 3 miesięcy od upływu miesiąca, w którym w odniesieniu do nabytych towarów i usług powstał obowiązek podatkowy. (...)

W konsekwencji więc podatek VAT od importu usług, dla którego zobowiązanym do naliczenia podatku jest nabywca, zostanie wykazany zarówno w rejestrze sprzedaży VAT, jak i w rejestrze zakupów VAT. Jest to dość nietypowa sytuacja, która ma miejsce również przy transakcjach związanych z WNT (wewnątrzwspólnotowe nabycie towarów).

Import usług niewykazany w terminie

Podatnik ma możliwość rozliczenia transakcji importu usług w miesiącu, w którym powstał obowiązek podatkowy. Jeżeli podatnik nie otrzyma faktury, to co do zasady i tak powinien wykazać podatek należny oraz ma możliwość odliczenia podatku naliczonego. Jeżeli jednak z upływem 3 miesięcy (liczonych od końca miesiąca, w którym powstał obowiązek podatkowy) nabywca nadal nie będzie posiadał faktury, to ma obowiązek skorygowania podatku naliczonego w okresie powstania obowiązku podatkowego, a możliwość odliczenia zyskuje dopiero w momencie otrzymania faktury i wtedy odliczenia dokona w okresie otrzymania faktury.

Przykład 1.

Firma XYZ dokonała transakcji importu usług od niemieckiego kontrahenta 14 kwietnia. Fakturę za wykonanie usługi natomiast otrzymała dopiero 5 maja. Kiedy w związku z tym podatnik powinien rozliczyć VAT należny i odliczyć VAT naliczony z tytułu importu?

Co do zasady, obowiązek podatkowy powstaje w momencie dokonania transakcji importu. W związku z tym, że transakcja została wykonana w kwietniu, to w tym miesiącu powstał obowiązek podatkowy i podatnik jest zobowiązany do rozliczenia należnego VAT-u. Dodatkowo z racji tego, że podatnik rozpoznał import usług w ustawowym okresie, przysługuje mu również prawo do odliczenia podatku naliczonego w deklaracji za okres, w którym powstał obowiązek podatkowy, a więc w pliku JPK_V7 za kwiecień. Dzięki temu na gruncie podatku VAT transakcja będzie neutralna podatkowo.

Przykład 2.

Firma XYZ dokonała transakcji importu usług od czeskiego kontrahenta 20 kwietnia. Fakturę za wykonanie usługi natomiast otrzymała dopiero 26 września. Firma rozliczyła transakcję importu usług w kwietniu na gruncie podatku VAT, czyli wykazała podatek należny i naliczony. Czy podatnik, który otrzymuje fakturę po 3 miesiącach od dokonania transakcji, jest zobowiązany do skorygowania naliczonego podatku VAT? Czy transakcja na gruncie VAT może być nadal neutralna?

Podatnik jest zobowiązany do wykazania podatku należnego z tytułu transakcji importu usług w okresie powstania obowiązku podatkowego, czyli w kwietniu. W tym okresie zyskuje również prawo do odliczenia podatku VAT, nawet jeżeli nie otrzymał faktury. Jeżeli jednak po upływie ustawowych trzech miesięcy Firma XYZ nadal nie posiada faktury, zobowiązana jest do skorygowania podatku naliczonego i ma możliwość odliczenia go dopiero w pliku JPK_V7 za okres, w którym otrzymała fakturę, czyli we wrześniu. Dodatkowo firma XYZ jest zobligowana do złożenia korekty JPK_V7 za kwiecień oraz do naliczenia i regulowania odsetek podatkowych z tytułu powstałej zaległości w podatku VAT.

Import usług a koszt w KPiR

W przypadku, gdy nabywca usługi nie posiada dowodu zakupu, nie może ująć wydatku w kosztach uzyskania przychodu. W związku z tym ze względu na podatek dochodowy sytuacja przedstawia się inaczej niż w przypadku rozliczenia podatku VAT.

Przedsiębiorca, który nie otrzymał faktury za import usług, nie powinien ujmować go w kosztach. W praktyce przedsiębiorcy nierzadko posiłkują się wydrukami potwierdzeń transakcji, jakie często mogą sami drukować z portali internetowych. Następnie pod takie potwierdzenia podpinają dowody zapłaty, na podstawie których ujmują wydatek w kosztach. Jednak takie postępowanie jest ryzykowne, gdyż może być zakwestionowane przez organy skarbowe. Wydruk potwierdzenia transakcji, nawet gdy jest do niego podpięty dowód zapłaty, nie stanowi dowodu księgowego. Zwykle nie posiada on niezbędnych danych, jakie zgodnie z przepisami KPiR powinny się znajdować na dokumentach stanowiących tzw. inne dowody księgowe wymienione w § 11 i 12 rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów.

Jeżeli zatem przedsiębiorca dokona importu usług, to na gruncie podatku VAT jest zobowiązany wykazać import usług i naliczyć podatek VAT, przy czym czynny podatnik VAT będzie miał możliwość odliczenia podatku naliczonego, jeżeli wydatek ma związek z działalnością opodatkowaną. Jednak jeżeli chodzi o ujęcie importu usług w kosztach podatkowych, przedsiębiorca powinien go ująć dopiero w momencie otrzymania faktury potwierdzającej import usług.

Import usług art. 28b – księgowanie w systemie wFirma.pl

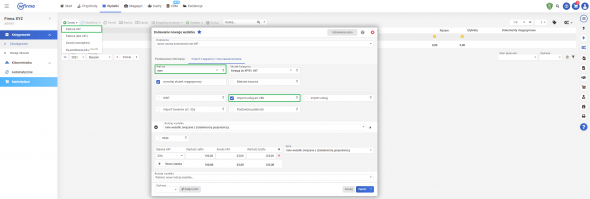

Po zalogowaniu do systemu wFirma.pl, należy skorzystać z zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT » INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ, gdzie w pojawiającym się oknie należy uzupełnić wymagane pola. W polu NETTO należy wprowadzić wartość z podsumowania otrzymanej faktury. W zakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE należy wybrać odpowiednią walutę, zaznaczyć opcję Import usług art. 28b oraz opodatkować transakcję krajową stawką podatku VAT.

Dokument zostanie ujęty w KPiR w kolumnie 13 – pozostałe wydatki oraz w Rejestrze VAT sprzedaży i Rejestrze VAT zakupów w przeliczeniu na PLN po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego dzień powstania obowiązku podatkowego.