Podatnicy byli pełni obaw w związku ze zmianami wprowadzonymi od 2017 roku w art. 109 ust. 3 ustawy o podatku od towarów i usług. Przepis ten mówi o konieczności prowadzenia ewidencji VAT w taki sposób, aby zawierały dane niezbędne do prawidłowego sporządzania deklaracji. Jakie dane są obowiązkowe po zmianach, które zaszły w ustawie? Przeczytaj artykuł i dowiedz się, czy prezentowanie w ewidencji VAT każdej pozycji faktury jest konieczne i jak bardzo ewidencja ta musi być szczegółowa!

Obowiązkowe prowadzenie ewidencji dla potrzeb VAT

Ewidencje, do których prowadzenia zobowiązani są czynni podatnicy VAT, to rejestr VAT zakupu i rejestr sprzedaży VAT. Ewidencja ta została określona we wspomnianym artykule i jest ona niezbędna, aby prawidłowo rozliczyć podatek od towarów i usług. Dokumentem do tego niezbędnym jest z kolei deklaracja VAT. Wykazywany jest w niej podatek należny (wynikający ze sprzedaży towarów i usług) oraz podatek naliczony, czyli ten, który wynika z faktur zakupu.

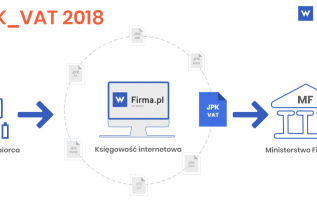

Na mocy art. 193a Ordynacji podatkowej przedsiębiorcy zobowiązani są do okresowego składania w US tzw. Jednolitych Plików Kontrolnych, w przypadku prowadzenia ksiąg podatkowych przy użyciu programów komputerowych. Więcej w tej kwestii w artykule: Jednolity plik kontrolny - warto wiedzieć

Prezentowanie w ewidencji VAT każdej pozycji faktury a zmiany w ustawie

Przepis nałożony przez ustawodawcę dotyczy przede wszystkim czynnych podatników VAT. Jak już zostało wspomniane, są oni zobowiązani do prowadzenia ewidencji zawierającej dane konieczne do prawidłowego sporządzania deklaracji podatkowych i informacji podsumowujących. Zgodnie z tym, co podaje ustawa (art. 109 ust. 3 ustawy o VAT), rejestry VAT muszą przede wszystkim zawierać dane niezbędne do określenia:

-

przedmiotu i podstawy opodatkowania,

-

kwoty podatku należnego (także korekt podatku należnego),

-

kwoty podatku naliczonego, jak również korekt tego podatku,

-

kwoty, która podlega wpłacie do urzędu lub zwrotowi z urzędu,

-

inne dane służące identyfikacji transakcji - w tym numer służący podatnikowi do identyfikacji na potrzeby podatku lub podatku od wartości dodanej.

Odnosząc się do powyższego przepisu, przedsiębiorca zobowiązany jest do prowadzenia ewidencji w taki sposób, aby zawierała ona wszystkie wymienione dane. Problemem stał się jednak ostatni podpunkt - ustawa nie konkretyzuje, co oznacza wyrażenie “inne dane służące identyfikacji”. Sugerowano, że konieczne będzie prezentowanie w ewidencji VAT każdej pozycji faktury z osobna. Sprawę pomogła rozstrzygnąć dopiero interpretacja indywidualna Dyrektora Izby Skarbowej w Bydgoszczy z 2016 roku.

Rejestry VAT - jakie informacje powinny zawierać?

Organ podatkowy zadecydował, że podatnik, w ramach prowadzonej ewidencji VAT, będzie zobligowany do ujęcia w niej danych, które mają służyć identyfikacji transakcji, w tym numeru, za pomocą którego podatnik jest zidentyfikowany. Oznacza to, że od 2017 roku przedsiębiorca, oprócz podstawowych informacji dotyczących podatku należnego i naliczonego, musi ewidencjonować dodatkowe dane. Będzie to miało miejsce w przypadku zawierania transakcji z podmiotami prowadzącymi działalność gospodarczą - zarówno krajowymi, jak i zagranicznymi. Wówczas transakcje i numery identyfikacji podatkowej, którymi kontrahenci się posługują, muszą znaleźć się w rejestrach VAT.

Prezentowanie w ewidencji VAT każdej pozycji faktury nie jest jednak potrzebne. Wystarczające jest zawarcie w niej danych kontrahentów. Obowiązkowo musi się tu znaleźć, poza numerem identyfikacji podatkowej, numer faktury i data sprzedaży. Pozwoli to na pełną identyfikację transakcji.

Powyższa wykładnia została przedstawiona przez Dyrektora Izby Skarbowej w Bydgoszczy w interpretacji indywidualnej, sygn. 0461-ITPP1.4512.761.2016.1.MN, z 8 grudnia 2016 r.:

(...) W konsekwencji za prawidłowe należy uznać stanowisko Wnioskodawcy, zgodnie z którym w prowadzonej ewidencji po wejściu w życie od 1 stycznia 2017 r. nowej treści przepisu art. 109 ust. 3 ustawy nie ma potrzeby prezentowania każdej pozycji faktury (sprzedaży i zakupu). Wystarczającym bowiem będzie dla identyfikacji poszczególnych transakcji zawarcie w ewidencji sprzedaży i zakupu danych stron transakcji, w tym numer, za pomocą którego kontrahent jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej oraz numerów faktur i ich dat sprzedaży, które umożliwiają pełną identyfikację transakcji (...).

Podsumowując, nowelizacja jaka weszła w życie z początkiem 2017 roku, nie wprowadziła większych zmian dla podatników. Organy skarbowe uspokoiły przedsiębiorców, którzy mieli powody do zmartwień. Bez wątpienia prezentowanie w ewidencji VAT każdej pozycji faktury wprowadziłoby poważne niedogodności. Potwierdzona została jednak bardziej optymistyczna wersja, że dla celów pełnej identyfikacji transakcji, poza podstawowymi danymi, konieczne jest również ujęcie do ewidencji numeru, który identyfikuje podatnika, numeru faktury i daty sprzedaży.