Zdarza się, że przedsiębiorcy z uwagi na utrzymywanie kontaktów biznesowych z kontrahentami ponoszą wydatki na gastronomię. Bez względu na okoliczności, w jakich doszło do poniesienia takich wydatków, podatnicy mają wątpliwości, czy mogą one stanowić koszt podatkowy oraz jak poprawnie ująć je w KPiR. Sprawdźmy, czy wydatki na gastronomię stanowią koszt podatkowy, a także jak należy je ująć!

Koszt uzyskania przychodu

Przed rozliczeniem kosztów w firmie ważne jest poznanie ich definicji. Zgodnie z art. 22. pkt 1 ustawy o PIT kosztami uzyskania przychodów (KUP) są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23 ustawy o PIT. Dodatkowo, aby zakup stanowił KUP, musi on zostać prawidłowo udokumentowany – np. fakturą bądź rachunkiem na dane firmowe, a także nie może stanowić wydatku prywatnego. Należy również pamiętać, że w przypadku ewentualnej kontroli to na przedsiębiorcy spoczywa obowiązek udowodnienia powiązania poniesionego kosztu z prowadzoną działalnością.

Wydatki na gastronomię – czy mogą stanowić koszt?

Wydatki na gastronomię nie zostały zawarte w katalogu 23 ustawy o PIT, w związku z czym nasuwa się wniosek, że mogą one stanowić koszt podatkowy. Przy tym należy zwrócić uwagę na zapis w art. 23 ust. 1 pkt 23 ustawy o PIT. Zgodnie z jego treścią podatnik nie może bowiem zaliczyć do kosztów podatkowych kosztów reprezentacji.

Aktualnie można opierać się na licznych interpretacjach podatkowych, które jednoznacznie określają koszty reprezentacyjne. Bieżące interpretacje powołują się na interpretację rozstrzygającą z 17 czerwca 2013 r. (sygn. akt II FSK 702/11). Jak wskazano w interpretacji Dyrektora Krajowej Informacji Skarbowej z 18 grudnia 2019 r., nr 0111-KDIB1-2.4010.420.2019.3.SK, „celem kosztów reprezentacyjnych jest stworzenie pewnego wizerunku podatnika, stworzenie dobrego obrazu jego firmy, działalności, wykreowanie pozytywnych relacji z kontrahentami”.

Przykładem pozytywnego rozpatrzenia wniosku w sprawie zaliczenia usług cateringowych w związku ze spotkaniami z klientami do kosztów uzyskania przychodów jest interpretacja z 14 maja 2018 r. o sygnaturze 0111-KDIB1-1.4010.125.2018.1.MG. W jej treści możemy wyczytać:

„Należy zauważyć, że z opisu stanu faktycznego wynika bowiem, że przedmiotem działalności Spółki jest m.in. sprzedaż samochodów, a Wnioskodawca wskazał jednoznacznie, że spotkania biznesowe są organizowane w celu zachęcenia klientów do nabycia samochodów (które sprzedaje), a nie w celu budowania wizerunku Spółki. Zatem, jeżeli w istocie ww. wydatki nie stanowią kosztów reprezentacji, o których mowa w art. 16 ust. 1 pkt 28 (ustawy o CIT, w ustawie PIT jest to odpowiednio art. 23 ust. 1 pkt 23), to spełniają warunki do zakwalifikowania jako koszt uzyskania przychodów na podstawie art. 15 ust. 1 ustawy o pdop”.

Podsumowując, przy rozliczeniu usług gastronomicznych w kosztach przedsiębiorcy powinni opierać się na celu poniesionego wydatku (art. 22 ust. 1. ustawy o PIT). Jeżeli będzie z niego wynikać, że wydatki nie mają charakteru reprezentacyjnego – mogą stanowić co do zasady koszt podatkowy.

Wydatki na gastronomię – księgowanie w KPiR

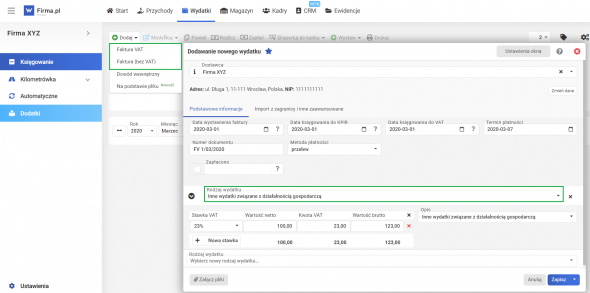

Jeżeli wydatki na gastronomię mogą stanowić koszt podatkowy, fakturę za ich zakup należy zaksięgować w systemie wFirma.pl przez zakładkę: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT » RODZAJ WYDATKU: INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ. W wyświetlonym oknie należy uzupełnić dane zgodne z fakturą zakupu.

Po zapisaniu wartość netto znajdzie się w 13. kolumnie KPiR – pozostałe wydatki, a wartość podatku VAT w rejestrze zakupów VAT.