Z uwagi na zbliżające się święta, przedsiębiorcy chcą wprowadzić miły, świąteczny klimat również do swojej firmy. Często dokonują w tym okresie zakupów kartek świątecznych dla klientów, ozdób do firmy czy drobnych prezentów dla pracowników. Zdarza się także, że ponoszą wydatki na organizację wigilii firmowej. Czy przedsiębiorca może ująć wydatki świąteczne w kosztach firmowych? Czy możliwe jest odliczenie VAT od wydatków za zakupy świąteczne? Sprawdźmy, jak odnoszą się do tego przepisy.

Jakie wydatki kwalifikują się do kosztów uzyskania przychodu?

Zgodnie z art. 22 ust. 1 ustawy o PIT kosztem uzyskania przychodów są wydatki poniesione w celu osiągnięcia przychodów, a także zachowania lub zabezpieczenia źródła przychodów (z wyłączeniem kosztów wymienionych w art. 23 ustawy o PIT). Ponadto wydatki mogą być ujęte w kosztach, jeżeli będą prawidłowo udokumentowane (za pomocą faktur lub rachunków). Już z tego względu nie wszystkie świąteczne wydatki firmowe zaliczają się do kategorii kosztów podatkowych.

Wydatki świąteczne w kosztach firmowych - zakup ozdób do firmy

Zbliżający się okres świąt skłania przedsiębiorców do ustrajania wnętrza swojej firmy. Dokonują oni zakupu choinki, bombek czy innych ozdób. Mając na względzie, że nie będą to przedmioty o charakterze ekskluzywnym, mające na celu okazałe i wytworne reprezentowanie przedsiębiorstwa, można zaliczyć ich zakup do kosztów działalności.

Wydatki świąteczne - prezenty dla klientów i kontrahentów

W czasie zbliżających się świąt miłym gestem ze strony przedsiębiorców jest wręczanie drobnych upominków dla klientów lub kontrahentów. Wyrażają one wdzięczność za współpracę, jak również skutkują utrzymaniem dobrych relacji zarówno z klientami, jak i pracownikami. Upominki dla klientów mogą być kosztem podatkowym, o ile nie jest to alkohol lub produkty żywnościowe. Ponadto warunkiem zaliczenia wydatków świątecznych w koszty działalności jest również zamieszczenie na nich logo firmy. Wówczas upominki tracą charakter reprezentacyjny, który wyklucza ujęcie wydatków w kosztach uzyskania przychodu zgodnie z art. 23 ust. 1 pkt 23 ustawy o PIT.

Prezenty opatrzone logo firmy spełniają przesłanki wydatków promocyjnych i reklamowych, które podlegają zaliczeniu do kosztów uzyskania przychodu, gdyż mają na celu rozpowszechnianie marki, co pośrednio przyczynia się do zwiększenia przychodów firmy.

Podobna sytuacja występuje przy zakupie kartek świątecznych. Jeżeli zawierają one logo firmy, traktowane są jako wydatki reklamowe, które podlegają ujęciu w kosztach podatkowych.

Potwierdzenie tego stanowiska znajdziemy w interpretacji Dyrektora Izby Skarbowej w Katowicach z 3 marca 2008 r. (nr sygn. IBPB1/415-152/08/AB):

(...) Jeżeli zatem zakupione prezenty (gadżety) oraz kartki świąteczne nie miały znamion okazałości, czy też wystawności, czyli nie wystąpiły przytoczone wyżej przesłanki kwalifikujące je do wydatków na cele reprezentacyjne, to wydatki poniesione na ich nabycie można zaliczyć do kosztów uzyskania przychodów, o ile spełniona została zasadnicza przesłanka wynikająca z art. 22 ust. 1 ww. ustawy, tj. o ile zostały poniesione w celu uzyskania przychodów, bądź też zachowania lub zabezpieczenia źródła przychodów. (...)

Zatem w sytuacji, gdy zakup upominków opatrzonych logo firmy jest związany z czynnościami opodatkowanymi, to przysługuje prawo do odliczenia podatku VAT od ich nabycia. Dzieje się tak na skutek nieodpłatnego przekazania towarów przez podatnika, które jest traktowane jako dostawa towarów zgodnie z art. 7 ust. 2 ustawy o VAT, jeżeli podatnikowi przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego z tytułu nabycia tych upominków.

Wyjątek stanowią prezenty o małej wartości, definiowane w art. 7 ust. 4 ustawy o VAT. Są to przedmioty:

o łącznej wartości nieprzekraczającej w roku podatkowym kwoty 100 zł, jeżeli podatnik prowadzi ewidencję pozwalającą na ustalenie tożsamości tych osób;

których przekazania nie ujęto w ewidencji, o której mowa w pkt 1, jeżeli jednostkowa cena nabycia towaru (bez podatku), a gdy nie ma ceny nabycia, jednostkowy koszt wytworzenia, określone w momencie przekazywania towaru, nie przekraczają 20 zł.

Co ważne, niektóre prezenty od pracodawcy mogą powodować u pracownika powstanie przychodu, który podlega opodatkowaniu. Szerzej na ten temat można dowiedzieć się z artykułu: Prezenty o małej wartości w kontekście podatku dochodowego.

Wydatki świąteczne - wigilia pracownicza

Jednym z największych wydarzeń, a zarówno wydatków dotykających firmę w okresie przedświątecznym, jest spotkanie opłatkowe. Obecnie wydatki związane z organizacją wigilii pracowniczej podlegają ujęciu w kosztach podatkowych. Jeżeli spotkanie ma na celu integrację pracowników, zwiększenie ich motywacji do pracy czy omówienie wyników firmy, to wydatki poniesione na jej organizację posiadają przesłanki uznania za koszt firmowy.

Potwierdzenie tego stanowiska znajduje się w interpretacji indywidualnej Dyrektora Izby Skarbowej w Bydgoszczy z 17 lutego 2014 r. (nr sygn. ITPB3/423-559/13/PST):

Należy jednak wziąć pod uwagę fakt, że jeżeli w spotkaniu wigilijnym oprócz pracowników biorą udział kontrahenci, wówczas niemożliwe jest wliczenie całej wartości wydatków na organizację wigilii do kosztów. Uczestnictwo kontrahentów będzie bowiem potraktowane jako koszt reprezentacji niepodlegający ujęciu w kosztach podatkowych. Takie stanowisko potwierdza Interpretacja indywidualna Dyrektora Krajowej Informacji Skarbowej nr 0114-KDIP2 1.4010.25.2024.2.PP z 29 marca 2024 r.:

(...) Mając zatem powyższe na względzie stwierdzić należy, że wydatki dotyczące organizacji imprez, wyjść integracyjnych w zakresie dotyczącym Współpracowników (osoby współpracujące ze Spółką w ramach stosunku b2b oraz w ramach umowy cywilnoprawnej) noszą znamiona reprezentacji, mają na celu wykreowanie pozytywnego wizerunku frmy w oczach Współpracowników, uwypuklenie zasobności i profesjonalizmu Spółki, czyli stworzenie oczekiwanego wizerunku Wnioskodawcy. Tym samym wydatki poniesione z tego tytułu, na podstawie art. 16 ust. 1 pkt28 u.p.d.o.p., nie mogą zostać uznane za koszty uzyskania przychodów. (...)

Podsumowując, ujęcie wydatków na zakupy świąteczne w kosztach uzyskania przychodu jest możliwe po spełnieniu kilku wymogów, które zależą od konkretnego stanu faktycznego i celów, do jakich zostaną przeznaczone zakupione przedmioty. Wydatki świąteczne powinny być przede wszystkim prawidłowo udokumentowane, nie mogą mieć charakteru reprezentacyjnego, ani nie mogą być nad wyraz ekskluzywne. Jeżeli zostaną spełnione warunki uznania wydatków świątecznych za koszty uzyskania przychodu, to organy podatkowe nie będą miały podstaw do ich kwestionowania. Do każdego przypadku należy odnieść się oddzielnie. W razie wątpliwości można wystąpić o wydanie indywidualnej interpretacji podatkowej.

Wigilia firmowa jako koszt podatkowy - czy to możliwe?

Świąteczne wydatki w kosztach firmowych - czy ująć je w kosztach?

Upominki świąteczne dla kontrahentów w świetle PIT i VAT

Wydatki świąteczne księgowane w systemie wFirma.pl

Przedsiębiorcy w prowadzonej działalności, poza standardowymi wydatkami dotyczącymi zakupu towarów i materiałów handlowych ponoszą różnego rodzaju dodatkowe wydatki, w tym również wydatki świąteczne związane m.in. z organizacją wigilii pracowniczej. Takie wydatki można łatwo rozliczyć w systemie wFirma.pl.

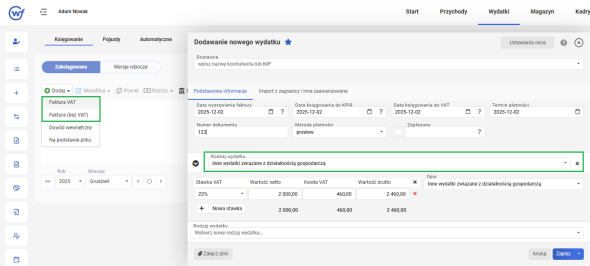

Aby zaksięgować wydatki świąteczne należy skorzystać z zakładki: WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA VAT/(BEZ VAT) » INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ.

Wybranie tego schematu księgowego pozwala na odpowiednie ujęcie wydatku w KPiR w kolumnie 13 (do 2025 roku)/ 15 (od 2026 roku) jako Pozostały wydatek oraz do Rejestru zakupu VAT (w przypadku czynnych podatników VAT, którzy wprowadzają zakup na podstawie faktury VAT).