Przedsiębiorcy prowadzący podatkową księgę przychodów i rozchodów otrzymując faktury za usługi leasingu operacyjnego, mają często wątpliwości co do sposobu ich rozliczenia. Zdarzają się przypadki, kiedy data wystawienia dokumentu oraz data sprzedaży obejmują dwa różne miesiące. Jak w takim wypadku powinna zostać zaksięgowana faktura za leasing oraz jak rozliczyć naliczony podatek VAT?

Czym jest leasing operacyjny?

Leasing operacyjny jest jedną z najczęściej wybieranych form finansowania zakupu składników majątku. Podczas trwania umowy pozostają one w środkach trwałych leasingodawcy, który ma prawo dokonywania odpisów amortyzacyjnych. Korzystający z przedmiotu leasingu natomiast zalicza do kosztów uzyskania przychodów raty leasingowe wraz z opłatą wstępną.

Leasing operacyjny a podatek dochodowy

Leasing operacyjny stanowi dla korzystającego koszt pośredni działalności gospodarczej. Ustalenie tego faktu jest istotne ze względu na ujmowanie danych wydatków w podatkowej księdze przychodów i rozchodów zgodnie z wybraną metodą rozliczania kosztów kasową lub memoriałową.

- bezpośrednie, czyli te bezpośrednio związane z uzyskaniem przychodu

- pośrednie, czyli wszystkie pozostałe poniesione koszty.

Według art. 22 ust. 6b ustawy o PIT za moment poniesienia kosztu uważa się dzień wystawienia faktury lub innego dowodu stanowiącego podstawę do zaksięgowania kosztu.

To kiedy koszty powinny zostać ujęte w ewidencji, zostało zawarte w art. 22 ust. 4 ustawy o PIT, który stanowi, że koszty uzyskania przychodów są potrącane zgodnie z wybraną metodą rozliczenia kosztów. Jeśli przedsiębiorca wybrał:

- kasową metodę rozliczania kosztów, to wydatki należy ująć tylko w tym roku podatkowym, w którym zostały poniesione;

- memoriałową metodę rozliczania kosztów, to w przypadku, gdy dany wydatek obejmuje np. dwa lata podatkowe, powinien być przyporządkowany do kosztów uzyskania przychodów proporcjonalnie do długości okresu, którego dotyczy, co wynika bezpośrednio z art. 22 ust. 5c.

Ponieważ fakturowanie zwykle odbywa się na początku danego okresu, a więc "z góry", faktura za leasing wystawiona przez leasingodawcę za korzystanie z przedmiotu powinna zostać zaksięgowana w podatkowej księdze przychodów i rozchodów zgodnie z widniejącą na dokumencie datą wystawienia.

Ewidencja opłaty wstępnej wygląda tak samo jak ujęcie poszczególnych rat leasingowych, mimo że zazwyczaj jest to znacznie większa kwota niż wartość kolejnych rat. W związku z tym, że opłata wstępna ma charakter bezzwrotny i jednorazowy, uznaje się, że opłata wstępna jest związana z momentem zawarcia umowy, a więc należy ująć ją w kosztach podatkowych w dacie wystawienia faktury. Takie stanowisko zajął też Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z 23 czerwca 2017 r. o sygn. 0112-KDIL5.4010.57.2017.2.KS:

(...) Wstępna opłata leasingowa warunkuje zawarcie umowy, czyli należy ją powiązać nie tyle z całą umową rozumianą w wymiarze czasowym, co z momentem jej zawarcia. Dotyczy ona nie tyle samego trwania usługi leasingu, lecz w ogóle prawa do skorzystania z niego. Zatem nie jest opłatą dotyczącą całego okresu trwania umowy leasingu. Stąd opłata ta jest wydatkiem jednorazowym, związanym z zawarciem umowy leasingu. Nie ma obowiązku rozliczania jej proporcjonalnie do okresu trwania umowy. Tym samym wstępną opłatę należy zaliczyć do kosztów uzyskania przychodów jednorazowo w dacie jej poniesienia.

Reasumując, niezależnie od tego, czy podatnik rozlicza koszty metodą kasową, czy memoriałową, to opłatę wstępną należy ująć bezpośrednio w kosztach firmowych w dniu wystawienia faktury.

Przykład 1.

Firma XYZ wzięła w maju 2024 roku w leasing operacyjny komputer. W czerwcu otrzymała od firmy leasingowej fakturę za opłatę wstępną, która stanowi część wartości sprzętu. Czy firma powinna podzielić wartość kosztu proporcjonalnie do okresu użytkowania sprzętu?

Nie. Opłata wstępna jest opłatą jednorazową i niezależnie od tego, czy firma rozlicza koszty metodą kasową, czy memoriałową, powinna ująć pełną wartość opłaty w dacie wystawienia faktury.

Leasing operacyjny a czynny podatnik VAT

W zakresie, w jakim usługa leasingu jest wykorzystywana do wykonywania czynności opodatkowanych, przedsiębiorcy przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego (art. 86 ust. 1 ustawy o VAT). Wówczas prawo do odliczenia podatku VAT powstaje w dacie otrzymania faktury lub w jednym z dwóch kolejnych następujących po sobie okresach rozliczeniowych, nie wcześniej niż w dniu powstania obowiązku podatkowego u sprzedawcy.

Zgodnie z art. 19a ust. 5 pkt 4 lit. b ustawy o VAT obowiązek podatkowy w przypadku leasingu powstaje w momencie wystawienia faktury. W związku z tym przedsiębiorca będzie mógł dokonać wpisu do rejestru zakupu VAT pod datą otrzymania faktury za usługę leasingu.

Zgodnie z wymienionymi przepisami czynny podatnik VAT, otrzymując fakturę za leasing operacyjny, powinien ująć taki koszt do KPiR zgodnie z datą wystawienia dokumentu, a do rejestru VAT według daty otrzymania faktury.

W przypadku, gdy faktura za leasing dotyczy pojazdu to podatnik ma prawo do odliczenia podatku VAT od poniesionego kosztu w zależności od sposobu użytkowania pojazdu w prowadzonej działalności gospodarczej. Jeżeli pojazd wykorzystywany jest do celów służbowych jak i prywatnych, wówczas ma prawo do odliczenia podatku w wysokości 50% VAT od rat leasingowych oraz opłaty wstępnej.

W sytuacji gdy, samochód osobowy wykorzystywany będzie wyłącznie w działalności gospodarczej, to podatnik ma prawo do odliczenia podatku VAT w pełnej wartości. Należy jednak pamiętać, aby obowiązkowo dokonać:

- zgłoszenia do urzędu skarbowego pojazdu jako firmowego na formularzu VAT-26,

- ewidencjonowania przejechanych tras w ewidencji przebiegu pojazdu do celów rozliczenia podatku VAT (prowadzenie ewidencji przebiegu pojazdu),

- sporządzenia regulaminu wykorzystywania samochodu w firmie.

Leasing operacyjny u nievatowca

Zgodnie z art. 23 ust. 1 pkt 43 ustawy o PIT do kosztów uzyskania przychodów można zaliczyć podatek VAT naliczony w przypadku, gdy podatnik korzysta ze zwolnienia z podatku VAT. Dzięki temu nievatowiec ma możliwość ujęcia w kosztach firmowych wydatków na leasing operacyjny w wartości brutto.

Przykład 2.

Pan Stefan jest zwolniony z podatku VAT. W kwietniu 2024 roku postanowił zawrzeć umowę leasingową na sprzęt specjalistyczny do jego działalności. W maju 2024 otrzymał pierwszą fakturę za ratę leasingową. Jak powinien ująć taką fakturę?

W związku z tym, że pan Stefan nie ma możliwości odliczenia podatku VAT od danego wydatku, to wartość podatku VAT może ująć w kosztach uzyskania przychodu, przez co faktura za leasing operacyjny zostanie ujęta w KPiR w pełnej kwocie brutto w dacie wystawienia faktury.

Faktura za leasing samochodu otrzymana po 1 stycznia 2019 roku

Zgodnie z przepisami wynikającymi z nowelizacji ustawy o podatku dochodowym wprowadzony został limit ujmowania opłat leasingowych. Wartość raty leasingowej jaką można ująć w kosztach uzyskania przychodu zależna jest od wartości i rodzaju danego pojazdu:

- 150 000 zł - dla samochodów spalinowych,

- 225 000 zł - dla samochodów elektrycznych.

Kwota przewyższająca limit nie może zostać ujęta w kosztach uzyskania przychodu. Jeżeli w działalności gospodarczej, podatnik VAT wykorzystuje samochód w sposób mieszany, to limit 150 000 zł dla pojazdów spalinowych wynosić będzie wartość netto + 50 % nieodliczonego podatku VAT. Natomiast, jeżeli wartość pojazdy przewyższa kwotę 150 000 zł, wówczas wartość raty leasingowej należy zaksięgować zgodnie z proporcją, wyliczoną na podstawie wzoru: 150 000 zł/ wartość pojazdu x wysokość raty leasingowej

Wykup z leasingu operacyjnego

Wraz z zakończeniem umowy leasingu istnieje możliwość wykupu użytkowanego dotychczas przedmiotu leasingu na firmę bądź prywatnie.

Wybierając pierwszą opcję, przedsiębiorca otrzymuje fakturę VAT, dzięki czemu ma możliwość ujęcia przedmiotu w ewidencji środków trwałych przedsiębiorstwa, gdy wartość faktury przekracza 10 000 zł (netto dla czynnych podatników VAT, a w przypadku nievatowców wartość brutto) lub ujęcia bezpośrednio w kosztach firmowych oraz odliczenia podatku VAT naliczonego.

Jeśli przedsiębiorca zdecyduje się ująć przedmiot leasingu w środkach trwałych, to wartość początkową przedmiotu będzie stanowić cena wykupu powiększona o koszty poniesione w celu nabycia danej rzeczy przed ich wprowadzeniem do środków trwałych, np. w przypadku wykupu pojazdu takim kosztem będzie wydatek związany z przerejestrowaniem samochodu.

Wybierając opcję drugą, przedsiębiorca traci możliwość odliczenia podatku VAT i nie może zaliczyć wydatków do kosztów firmowych. W przypadku, gdy przedmiotem leasingu będzie pojazd, to jeśli pomimo wykupu samochodu na cele prywatne właściciel firmy zdecyduje się użytkować przedmiot także w działalności gospodarczej, wydatki związane z użytkowaniem go będzie mógł ująć w kosztach firmowych w wysokości 20% wartości wydatku, wraz z możliwością odliczenia podatku w wysokości 50% VAT.

Faktura za leasing i opłatę wstępną - jak zaksięgować w przypadku leasingu operacyjnego w systemie wFirma.pl?

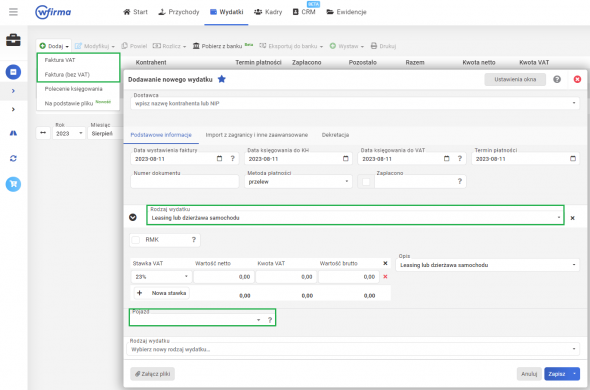

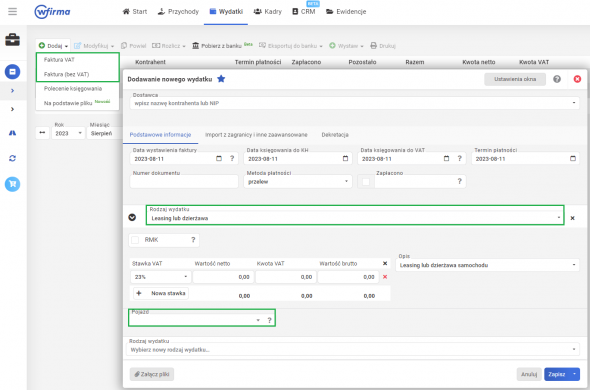

W celu ujęcia raty leasingowej dotyczącej samochodu osobowego w systemie wFirma.pl należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/(BEZ VAT):

- LEASING LUB DZIERŻAWA SAMOCHODU OSOBOWEGO, w wyświetlonym oknie należy wypełnić wymagane pola, oraz należy wybrać pojazd, którego wydatek dotyczy.

- lub LEASING LUB DZIERŻAWA (w przypadku pojazdów ciężarowych spełniających ich definicję).

Po uzupełnieniu podstawowych danych taki wydatek zostanie ujęty w KPiR w kolumnie 13 – Pozostałe wydatki oraz w rejestrze zakupu VAT (w przypadku czynnych podatników VAT).