W Polsce spora część przedsiębiorców decyduje się na założenie firmy rodzinnej. Często w momencie jej założenia dzieci i małżonkowie stają się współpracownikami lub pracownikami zatrudnionymi na podstawie umowy o pracę bądź umowy cywilnoprawnej. W artykule wyjaśniamy, jak wygląda zatrudnianie członków rodziny.

Zatrudnianie członków rodziny – na jakiej podstawie?

Ustawodawca nie sprecyzował przepisów, które zakazywałyby zatrudnienia członków rodziny w oparciu o sporządzoną umowę ani również nie nakazuje, jaki to ma być rodzaj umowy. Wobec tego zatrudnianie członków rodziny może się odbywać na podstawie:

- umowy o pracę,

- umowy o dzieło,

- umowy zlecenie.

Podkreślić należy, że każda z wyżej wymienionych umów wywoływać będzie odmienne skutki na gruncie podatku dochodowego oraz ZUS.

Zatrudnianie członków rodziny jako osoby współpracującej

Osoba współpracująca to coraz częściej pojawiające się pojęcie wśród polskich firm. Kogo ono dotyczy? Przez osobę współpracującą zgodnie z art. 8 ust. 11 ustawy o systemie ubezpieczeń społecznych należy rozumieć:

- małżonka,

- dzieci własne,

- dzieci drugiego małżonka i dzieci przysposobione,

- rodziców,

- macochę i ojczyma,

- osoby przysposabiające,

jeżeli pozostają z przedsiębiorcą we wspólnym gospodarstwie domowym i współpracują przy prowadzeniu działalności lub wykonywaniu umowy agencyjnej lub umowy zlecenia.

Zatrudnianie członków rodziny a obowiązki względem ZUS-u

Niezależnie od tego, czy członek rodziny jest zatrudniony na umowę, czy posiada status osoby współpracującej, przedsiębiorca zobowiązany jest do jego ubezpieczenia i odprowadzenia składek ZUS.

Członek rodziny powinien zostać zgłoszony przez przedsiębiorcę do ubezpieczeń społecznych oraz zdrowotnych na druku ZUS ZUA z kodem tytułu ubezpieczenia 05 11 x x. W przypadku gdy osoba współpracująca podlega jedynie pod ubezpieczenie zdrowotne (np. w przypadku równoległego zatrudnienia na umowę o pracę), zgłoszenia należy dokonać na druku ZUS ZZA.

Oprócz zgłoszenia takiej osoby, należy co miesiąc przygotować:

- deklarację ZUS DRA – deklaracja rozliczeniowa, w której wykazywane jest rozliczenie składek ZUS oraz wypłacone świadczenia wobec pracowników,

- deklarację ZUS RCA – imienny raport miesięczny o należnych składkach oraz wypłaconych świadczeniach – gdy osoba współpracująca jest objęta zarówno ubezpieczeniem społecznym, jak i zdrowotnym,

- deklarację ZUS RZA – imienny raport miesięczny o należnych składkach zdrowotnych – gdy osoba współpracująca podlega jedynie ubezpieczeniu zdrowotnemu

- w terminie do 15. dnia miesiąca za miesiąc poprzedni.

Osoba współpracująca a składki ZUS

To, jakie składki ZUS przedsiębiorca będzie zobligowany rozliczać za osobę współpracującą, zależy między innymi od rodzaju umowy oraz od tego, czy osoba ta nie posiada innego tytułu do ubezpieczeń. Dokładne zależności przedstawia tabela poniżej.

| Warunki współpracy | Opłacane składki ZUS |

| Osoba współpracująca zatrudniona na podstawie umowy o pracę lub pracująca bezumownie | Zawsze tzw. duży ZUS w wysokości takiej jak za przedsiębiorców |

| Osoba współpracująca zatrudniona na podstawie płatnej umowy zlecenia | Składki ZUS jak przy każdej innej umowie zlecenia |

| Osoba współpracująca, która jednocześnie pracuje u innego pracodawcy | Składka na ubezpieczenie zdrowotne (pod warunkiem, że u innego pracodawcy osiąga wynagrodzenie równe min. najniższej krajowej) |

Zatrudnienie osoby współpracującej a obowiązki z tytułu PIT

Gdy osoba współpracująca działa odpłatnie, przedsiębiorca jest zobligowany do wyliczania i opłacania zaliczek na podatek dochodowy (PIT-4). Po zakończeniu roku podatkowego należy przygotować:

-

PIT-11 w trzech egzemplarzach (dla pracodawcy, dla pracownika, dla US),

-

PIT-4R w dwóch egzemplarzach (dla pracodawcy, dla US).

Osoba współpracująca, która pracuje w sposób nieodpłatny, uwalnia przedsiębiorcę z obowiązku sporządzania powyższych druków. Co ważne, nieodpłatna praca osoby współpracującej stanowi dla przedsiębiorcy przychód z nieodpłatnych świadczeń. Jednak gdy praca ta jest wykonywana przez podmioty należące do I oraz II grupy podatkowej, przychód ten może korzystać ze zwolnienia.

II grupa podatkowa – zstępni rodzeństwa, rodzeństwo rodziców, zstępni i małżonkowie pasierbów, małżonkowie rodzeństwa i rodzeństwo małżonków, małżonkowie rodzeństwa małżonków, małżonkowie innych zstępnych.

Osoba współpracująca w kosztach firmowych

Składki ZUS za osobę współpracującą w kosztach

Składki społeczne opłacone za osobę współpracującą mogą zostać odliczone od dochodu. Co ważne, składkę na ubezpieczenie zdrowotne osoby współpracującej nieodpłatnie (7,75% podstawy wymiaru) właściciel firmy odlicza od podatku dochodowego.

Wynagrodzenie osoby współpracującej w kosztach

Wynagrodzenie wypłacane osobie współpracującej (w rozumieniu małżonka lub małoletniego dziecka) od 2019 roku może zostać zaliczone do kosztów uzyskania przychodów. Wynika to ze zmiany treści przepisu art. 23 ust. 1 pkt 10, w którym wskazane zostało, iż „kosztem uzyskania przychodów jest jednak wynagrodzenie małżonka podatnika i małoletnich dzieci podatnika, a w przypadku prowadzenia działalności w formie spółki niebędącej osobą prawną - także małżonków i małoletnich dzieci wspólników tej spółki, należne z tytułów określonych w art. 12 ust. 1, art. 13 pkt 2, 8 i 9 lub z tytułu odbywania praktyk absolwenckich, o których mowa w ustawie z dnia 17 lipca 2009 roku o praktykach absolwenckich, z zastrzeżeniem pkt 55 i art. 22 ust. 6ba”.

Zatrudnianie członków rodziny nieodpłatnie w systemie wFirma.pl

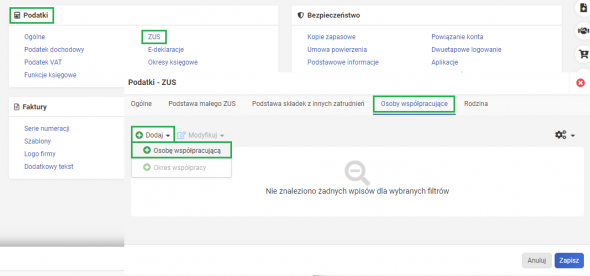

W systemie wFirma.pl w pakiecie „Księgowość online” możliwe jest między innymi dodanie do ubezpieczeń ZUS członka rodziny w sytuacji, gdy jest on nieodpłatnie zatrudniony (świadczą pomoc przedsiębiorcy nieodpłatnie i bezumownie). W tym celu należy dodać osobę współpracującą w zakładce USTAWIENIA » PODATKI » ZUS » OSOBY WSPÓŁPRACUJĄCE » DODAJ.

Pojawi się okno pozwalające na wprowadzenie danych osoby współpracującej.

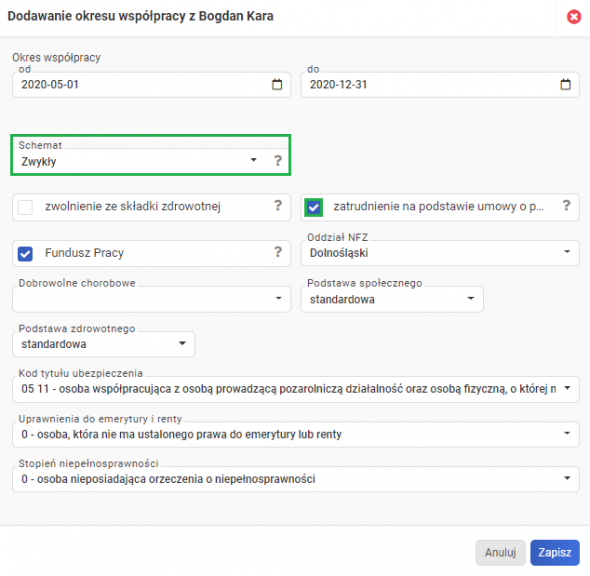

Po kliknięciu opcji ZAPISZ pojawi się dodatkowe okno, w którym należy zdefiniować okres rozpoczęcia współpracy (w systemie możliwe jest oznaczenie końcowej daty współpracy, jeśli jest nieokreślona – później można ją uzupełnić) oraz schemat składek:

-

Zwykły – oznacza opłacanie pełnych składek społecznych oraz zdrowotnych – dla osób nieposiadających innego tytułu do ubezpieczeń,

-

Tylko zdrowotne – ten schemat składek przeznaczony jest dla osób posiadających inny tytuł do ubezpieczenia (np. umowa o pracę z wynagrodzeniem wyższym niż minimalna krajowa).

Tak wprowadzona osoba współpracująca będzie się podpowiadać na generowanych deklaracjach ZUS (zarówno zgłoszeniowych, jak i rozliczeniowych).

System wFirma.pl umożliwia rozliczanie osób współpracujących zatrudnionych na podstawie umowy o pracę. Konieczne jest wtedy jednak wprowadzenie takiej osoby do systemu podwójnie, jako osobę współpracującą w USTAWIENIA » PODATKI » ZUS » OSOBY WSPÓŁPRACUJĄCE » DODAJ oraz jak pracownika. W tym miejscu przy wyborze schematu konieczne będzie oznaczenie opcji Zatrudnienie na podstawie umowy o pracę.

Wtedy po zapisaniu ustawień system automatycznie przekieruje użytkownika do uzupełnienia danych do umowy o pracę. Co istotne, w zakładce ZUS powinien pojawić się automatycznie kod tytułu ubezpieczenia 05 11.System umożliwia także zatrudnienie osób współpracujących na umowę o dzieło lub zlecenie.