Dokonywanie zapłat za paliwo za pośrednictwem kart paliwowych było powszechną praktyką firm posiadających flotę samochodową. Od momentu wydania wyroku TSUE istnieje wiele wątpliwości co do prawidłowości odliczenia podatku naliczonego z otrzymanych faktur dokumentujących nabycie paliwa. Kwestią sporną jest, czy nabycie paliwa przy użyciu karty paliwowej stanowi dostawę towarów, czy też usługę finansową. Wyjaśniamy zatem, czy odliczanie VAT od zakupu poprzez karty paliwowe jest możliwe.

Karty paliwowe jako dostawa paliwowa

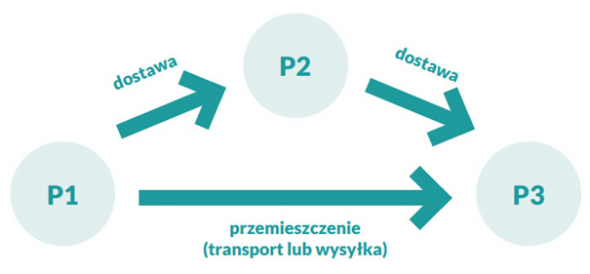

Zgodnie z art. 7 ust. 8 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług – dalej ustawa o VAT – w przypadku, gdy kilka podmiotów dokonuje dostawy tego samego towaru w ten sposób, że pierwszy z nich wydaje ten towar bezpośrednio ostatniemu w kolejności nabywcy, uznaje się, że dostawy towarów dokonał każdy z podmiotów biorących udział w tych czynnościach. Są to tzw. dostawy łańcuchowe.

Niestety analiza przepisów regulujących dostawę łańcuchową w podatku VAT dostarcza pewnych wątpliwości co do uznania za dostawę łańcuchową dostawy paliwa przy użyciu karty paliwowej. Otóż w przypadku transakcji łańcuchowych to Podmiot P2 (schemat powyżej) decyduje o tym, kiedy, a także jaki towar i przede wszystkim w jakiej ilości zostanie wydany bezpośrednio przez Podmiot P1.

W przypadku transakcji z użyciem kart paliwowych Podmiot P2 nie ma żadnej wiedzy o tym, w jakiej ilości Podmiot P3 nabędzie towar (paliwo) i gdzie tego dokona (zawsze od Podmiotu P1). Podmiotem P2 będzie w naszej sytuacji spółka (dostawca) karty paliwowej, a Podmiotem P3 spółka korzystająca z karty paliwowej.

Jest kwestią sporną, czy do takich dostaw dochodzi w przypadku dostaw paliwa (oraz innych towarów), które są opłacane poprzez tzw. karty paliwowe (wystawianych przez podatników innych niż podmioty faktycznie sprzedające paliwo).

- odpowiedzialność za wady nabywanych produktów,

- wpływ na kształtowanie ceny towaru nabywanego przez korzystającego,

- udzielanie rabatów (upustów),

- ustalanie warunków finansowych i rozliczeń,

- wpływ na częstotliwość i miejsce korzystania z kart paliwowych,

- blokowanie karty, np. w przypadku pojawiającego się zadłużenia.

Kiedy mamy do czynienia z usługą finansową?

Zgodnie z art. 88 ust. 3a pkt 2 ustawy o VAT wynika, że faktury dokumentujące transakcje niepodlegające opodatkowaniu podatkiem VAT albo zwolnione od podatku VAT nie stanowią podstawy do obniżenia podatku należnego oraz zwrotu różnicy podatku lub zwrotu podatku naliczonego. Na podstawie art. 43 ust. 1 pkt 40 zwolnione są od podatku VAT między innymi usługi wszelkiego rodzaju transakcji płatniczych.

Spór o prawidłowe rozpoznanie korzystania z kart paliwowych był przedmiotem wielu odrębnych orzeczeń (por. Trybunał Sprawiedliwości Unii Europejskiej w wyroku z 6 lutego 2003 r. w sprawie C-185/01, NSA w wyroku z 14 sierpnia 2012 r., I FSK 1177/11 czy WSA w wyrokach z 26 marca 2015 r., III SA/Wa 158/15 oraz z 25 stycznia 2017 r., III SA/Wa 3378/15).

Udostępnienie kart paliwowych swoim spółkom zależnym umożliwiające im zaopatrzenie w paliwo pojazdów może zostać uznane za usługę udzielenia kredytu zwolnioną z VAT. Tak wynika z wyroku Trybunału Sprawiedliwości z 15 maja 2019 r. Sprawa dotyczyła austriackiej spółki, której polski fiskus odmówił zwrotu VAT związanego z transakcjami nabycia paliwa poprzez karty paliwowe. Wszystkie transakcje za pomocą kart paliwowych realizowane były centralnie przez spółkę dominującą w Austrii, która otrzymywała od dostawców paliw faktury wykazujące w szczególności zakup paliwa wraz z VAT. Następnie, na koniec każdego miesiąca, spółka refakturowała paliwo na spółki zależne i obciążała je opłatą w wysokości 2%. Kwestią sporną było to, czy dostawa paliwa jest dokonywana na rzecz spółki dominującej i to, czy odsprzedaje ona następnie to paliwo polskiej spółce zależnej.

Należy zauważyć, że spółka dominująca ograniczała się do udostępnienia polskiej spółce zależnej, za pośrednictwem kart paliwowych, zwykłego instrumentu pozwalającego jej nabyć to paliwo, odgrywając zatem jedynie rolę pośrednika w ramach transakcji nabycia tego towaru. W przypadku uznania, że nie wystąpiła dostawa paliwa względem spółki zależnej, spółka dominująca nie może domagać się zwrotu VAT zapłaconego od wystawionych na nią faktur, dotyczących zaopatrzenia w paliwo dokonanego przez polską spółkę zależną na stacjach paliw.

TSUE, rozpatrując sprawę, uznał, że udostępnianie kart paliwowych do zaopatrywania w paliwo pojazdów spółek zależnych, które zapewniają transport, nie stanowi „dostawy towarów” lecz „świadczenie usług”. Usługę tę można zakwalifikować jako usługę udzielenia kredytu zwolnioną z VAT. Spółka austriacka stosuje wobec polskiej spółki opłatę wynoszącą 2%. Jest to jej wynagrodzenie za świadczoną usługę na rzecz swojej polskiej spółki zależnej. Świadczy zatem usługę finansową, finansując z góry zakup paliwa, a zatem działa w tym zakresie tak jak zwykła instytucja finansowa lub kredytowa.

Wyrok TSUE w sprawie Vega International Car Transport and Logistic – Trading GmbH przeciwko Dyrektorowi Izby Skarbowej w Warszawie, sygn. C-235/18, podkreślił, że udostępnienie kart paliwowych stanowi transakcję finansową, ponieważ korzystający z karty paliwowej dokonuje nabycia paliwa bezpośrednio od dostawców według własnego uznania: począwszy od wyboru stacji paliwa, poprzez rodzaj, ilość paliwa oraz sposób jego wykorzystania.

Czy możliwe jest odliczanie VAT od zakupu poprzez karty paliwowe?

W orzecznictwie można odnotować rozbieżność stanowisk co do tego, czy podmiot będący „emitentem” karty paliwowej (podmiot, który finansuje transakcję) umożliwiającej bezgotówkowe zaopatrzenie firm w paliwo dokonuje nabycia i odsprzedaży tegoż paliwa (dostawa towarów), czy też w związku z tym, że nie nabywa, ani nie przenosi prawa do rozporządzania paliwem jak właściciel, świadczy jedynie usługę finansową. Każdy przypadek należy oceniać indywidualnie, a ostateczna ocena powinna być wynikiem postanowień umownych zawartych pomiędzy kontrahentami.

Ocena praw i obowiązków pod kątem prawidłowego rozpoznania, czy nabycie stanowi dostawę towarów, czy usługę finansową, ma istotne znaczenie dla możliwości odliczenia podatku naliczonego. Z uwagi na ochronę podatników poprzez wskazanie konkretnych zasad, w jakich okolicznościach dokonywać klasyfikacji transakcji poprzez karty paliwowe jako usługi finansowej czy też dostawy towaru lub świadczenia usługi Ministerstwo Finansów w sierpniu 2019 r. rozpoczęło konsultacje społeczne. Do dnia przygotowania tekstu brak jest jednoznacznych wytycznych w ww. zakresie ogłoszonych przez organy rządowe.

Równocześnie podkreślić należy, że podatnikom zgodnie z przepisami ustawy o VAT w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych, przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego. Zgodnie z dyspozycją art. 88 ust. 3a pkt 2 ustawy o VAT nie stanowią podstawy do obniżenia podatku należnego oraz zwrotu różnicy podatku lub zwrotu podatku naliczonego faktury i dokumenty celne, w przypadku gdy transakcja udokumentowana fakturą nie podlega opodatkowaniu albo jest zwolniona od podatku. Tym samym, jeżeli dana czynność nie podlega podatkowi od towarów i usług lub korzysta ze zwolnienia od podatku, a sprzedawca mimo to dokona jej opodatkowania, nabywcy w ogóle nie przysługuje prawo odliczenia VAT na podstawie błędnie sporządzonej faktury, sprzedawca zobligowany jest jednak do uiszczenia podatku należnego.