Na przestrzeni ostatnich lat znacznie zaostrzono przepisy w kwestii odliczenia podatku VAT oraz zaliczenia do kosztów paliwa i innych wydatków związanych z samochodami osobowymi. Czy wspomniane ograniczenia obowiązują również pozostałe pojazdy? Samochody inne niż osobowe, rozliczenie na gruncie PIT i VAT - tego dowiesz się z naszego artykułu!

Rozliczenie pojazdów przeznaczonych do bieżącej działalności

Przedmiotem analizy będą pojazdy użytkowane w działalności, które nie są przeznaczone wyłącznie do odsprzedaży, sprzedaży lub oddania w odpłatne używanie na podstawie umowy najmu, dzierżawy, leasingu albo innej umowy o podobnym charakterze, jeżeli odprzedaż, sprzedaż lub oddanie w odpłatne używanie tych pojazdów stanowi przedmiot działalności podatnika. Rozliczenie takich pojazdów odbywa się bowiem zgodnie z odrębnymi zasadami. W artykule rozważymy ujęcie w PKPiR oraz odliczenie VAT od samochodów używanych do bieżącej działalności firmy, czyli np. przemieszczania się, przewożenia osób bądź składników majątku (wyposażenia, towarów i materiałów handlowych, półproduktów, produktów, odpadów itd.).

Zasady odliczania 100% VAT naliczonego od nabycia samochodu i paliwa

Zgodnie z przepisami odliczenia 100% VAT bez dodatkowych formalności można dokonać od samochodów ciężarowych oraz pojazdów innych niż osobowe spełniających określone warunki.

Bezsprzecznie do pojazdów ciężarowych, w stosunku do których nabycia i eksploatacji można odliczać 100% VAT należą samochody o masie całkowitej powyżej 3,5 tony. Zgodnie z art. 86a ust. 3 ustawy o VAT pełnego odliczenia podatku możemy dokonać od pojazdów samochodowych konstrukcyjnie przeznaczonych do przewozu co najmniej 10 osób łącznie z kierowcą, jeżeli z dokumentów wydanych na podstawie przepisów o ruchu drogowym wynika takie przeznaczenie.

Art. 86a ust. 4 precyzuje natomiast, kiedy pojazdy samochodowe są uznawane za wykorzystywane wyłącznie do działalności gospodarczej podatnika, a mianowicie gdy:

- sposób wykorzystywania tych pojazdów przez podatnika, zwłaszcza określony w ustalonych przez niego zasadach ich używania, dodatkowo potwierdzony prowadzoną przez podatnika dla tych pojazdów ewidencją przebiegu pojazdu, wyklucza ich użycie do celów niezwiązanych z działalnością gospodarczą;

- konstrukcja tych pojazdów wyklucza ich użycie do celów niezwiązanych z działalnością gospodarczą lub powoduje, że ich użycie do celów niezwiązanych z działalnością gospodarczą jest nieistotne.

W jaki sposób rozstrzygnąć, czy konstrukcja danego pojazdu wyklucza użycie go do celów niezwiązanych z działalnością lub sprawia, że takie użycie jest nieistotne?

Do pojazdów wymienionych w art. 86a ust. 4, czyli skonstruowanych w sposób wykluczający użycie ich do celów innych niż działalność gospodarcza lub powodujący, że ich użycie do celów niezwiązanych z działalnością gospodarczą jest nieistotne, należą (zgodnie z art. 86a ust. 9):

1. pojazdy samochodowe, inne niż samochody osobowe, mające jeden rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą:

- klasyfikowane na podstawie przepisów o ruchu drogowym do podrodzaju: wielozadaniowy, van,

- z otwartą częścią przeznaczoną do przewozu ładunków;

2. pojazdy samochodowe, inne niż samochody osobowe, które posiadają kabinę kierowcy z jednym rzędem siedzeń i nadwozie przeznaczone do przewozu ładunków jako konstrukcyjnie oddzielne elementy pojazdu;

3. pojazdy specjalne, które spełniają również warunki zawarte w odrębnych przepisach, określone dla następujących przeznaczeń:

- agregat elektryczny/spawalniczy,

- do prac wiertniczych,

- koparka, koparko-spycharka,

- ładowarka,

- podnośnik do prac konserwacyjno-montażowych,

- żuraw samochodowy

- jeżeli z dokumentów wydanych zgodnie z przepisami o ruchu drogowym wynika, że dany pojazd jest pojazdem specjalnym.

Spełnienie warunków dla samochodów z art. 86a ust. 9 pkt 1 i 2 potwierdzamy na podstawie dodatkowego badania technicznego przeprowadzonego przez okręgową stację kontroli pojazdów, potwierdzonego zaświadczeniem wydanym przez tę stację oraz dowodu rejestracyjnego pojazdu zawierającego odpowiednią adnotację o spełnieniu tych wymagań.

Natomiast w celu rozstrzygnięcia, czy mamy do czynienia z pojazdem specjalnym (art. 86a ust. 9 pkt 3) w rozumieniu ustawy o VAT, należy odnieść się do odpowiednich dokumentów wydanych zgodnie z przepisami o ruchu drogowym.

Dodatkowo zgodnie z art. 86a ust. 16 ustawy o VAT minister właściwy do spraw finansów publicznych może określić, w drodze rozporządzenia, inne niż określone w ust. 9 pojazdy samochodowe, o których mowa w ust. 4 pkt 2, uznawane za wykorzystywane wyłącznie do działalności gospodarczej podatnika, wymagania dla tych pojazdów samochodowych oraz dokumenty potwierdzające spełnienie wymagań, uwzględniając specyfikę ich konstrukcji oraz ich zastosowanie, a w przypadku pojazdów mających więcej niż jeden rząd siedzeń – również wymóg, aby dopuszczalna masa całkowita była większa niż 3 tony. Do tej pory wydane zostały dwa rozporządzenia:

- rozporządzenie z 27 marca 2014 r. w sprawie pojazdów samochodowych uznawanych za wykorzystywane wyłącznie do działalności gospodarczej podatnika;

- rozporządzenie z 28 maja 2014 r. w sprawie przypadków, w których nie stosuje się warunku prowadzenia ewidencji przebiegu pojazdu.

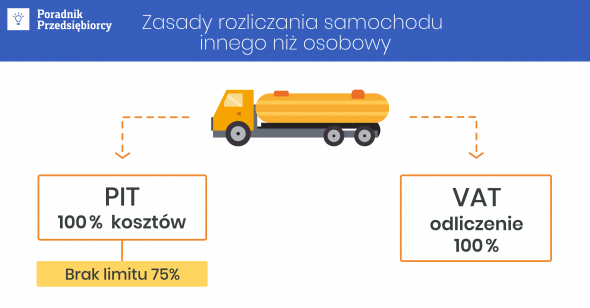

Samochody inne niż osobowe a odliczenie VAT

Podsumowując, możemy stwierdzić, że od wszystkich opisanych wyżej pojazdów możliwe jest odliczenie 100% VAT bez konieczności spełnienia dodatkowych formalności. Odliczenie pełnego podatku od towarów i usług jest także możliwe w odniesieniu do samochodów niespełniających tych warunków, jednak takie samochody muszą być wykorzystywane wyłącznie do działalności gospodarczej podatnika, co musi potwierdzać regularnie i rzetelnie prowadzona kilometrówka dla celów VAT, zgłoszenie pojazdu do urzędu skarbowego na druku VAT-26 oraz sporządzenie regulaminu użytkowania pojazdu w firmie.

Wydatki związane z użytkowaniem samochodu innego niż osobowy na gruncie podatku dochodowego

Zgodnie z art. 5a ust. 19a samochód osobowy to pojazd samochodowy w rozumieniu przepisów o ruchu drogowym o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 tony, konstrukcyjnie przeznaczony do przewozu nie więcej niż 9 osób łącznie z kierowcą z wyjątkiem:

1. pojazdu samochodowego mającego jeden rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą:

- klasyfikowanego na podstawie przepisów o ruchu drogowym do podrodzaju: wielozadaniowy, van lub

- z otwartą częścią przeznaczoną do przewozu ładunków;

2. pojazdu samochodowego, który posiada kabinę kierowcy z jednym rzędem siedzeń i nadwozie przeznaczone do przewozu ładunków jako konstrukcyjnie oddzielne elementy pojazdu;

3. pojazdu specjalnego, jeżeli z dokumentów wydanych zgodnie z przepisami o ruchu drogowym wynika, że dany pojazd jest pojazdem specjalnym, i jeżeli spełnione są również warunki zawarte w odrębnych przepisach określone dla następujących przeznaczeń:

- agregat elektryczny/spawalniczy,

- do prac wiertniczych,

- koparka, koparko-spycharka,

- ładowarka,

- podnośnik do prac konserwacyjno-montażowych,

- żuraw samochodowy;

4. pojazdu samochodowego określonego w przepisach wydanych na podstawie art. 86a ust. 16 ustawy o podatku od towarów i usług.

W odniesieniu do pojazdów spełniających powyższą definicję samochodu osobowego przysługuje prawo do odliczenia jedynie 75% wydatków na paliwo i eksploatację. W przeciwnym wypadku, czyli gdy mamy do czynienia z pojazdem ciężarowym, specjalistycznym itp., przedsiębiorca może zaliczyć cały wydatek do kosztów uzyskania przychodów.