rzedsiębiorcy coraz więcej swoich towarów wysyłają poza granice kraju – najczęściej do innych państw Unii Europejskiej. W przypadku wysyłki towarów polscy podatnicy zazwyczaj dokonują WDT i nierzadko występują tu problemy z odpowiednim udokumentowaniem wspomnianej transakcji wewnątrzwspólnotowej. Niekiedy jednak po dokonaniu transakcji podatnik musi skorygować sprzedaż. Jeśli chodzi o WDT, podatnicy nadal mają problemy z rozliczeniem, gdy musi zostać wykonana korekta WDT w podatku VAT oraz w podatku dochodowym. Sprawdźmy zatem, jak taką korektę wykonać.

Zwrot towaru – korekta WDT

W sytuacji gdy podatnik otrzyma zwrot towarów, jest obowiązany do wystawienia faktury korygującej. Powyższe dotyczy także transakcji w ramach WDT. Co ważne, w przypadku transakcji WDT nie jest konieczne posiadanie dokumentacji, z której wynikałoby, że podatnik uzgodnił z nabywcą towaru warunki obniżenia podstawy opodatkowania.

Przykład 1.

Podatnik w lipcu dokonał WDT do Niemiec. Kontrahent z Niemiec sprawdził towar i zauważył, że część jest uszkodzona. W związku z tym zwrócił ją podatnikowi w sierpniu. Podatnik wystawił fakturę korygującą dotyczącą zwrotu. Została ona wystawiona we wrześniu. Kontrahent z Niemiec otrzymał korektę dopiero w październiku wraz z kolejną dostawą. W jakim terminie należy rozliczyć powyższą korektę w podatku VAT po stronie sprzedawcy?

W tym przypadku fakturę korygującą „in minus” dotyczącą WDT uwzględnia się w okresie rozliczeniowym, w którym podatnik ją wystawił. Tym samym podatnik rozlicza podatek we wrześniu. Nie ma tutaj znaczenia, że podatnik z Niemiec nie otrzymał faktury we wrześniu (faktura korygująca dotarła do niego dopiero w październiku).

Przeliczenie faktury korygującej WDT na walutę polską

W przypadku WDT faktura zazwyczaj wystawiana jest w walucie obcej. Tym samym, wystawiając fakturę korygującą, podatnik także wystawia ją w walucie obcej.

Obecnie, zgodnie z art. 31a ust. 1 ustawy o VAT, w przypadku gdy kwoty stosowane do określenia podstawy opodatkowania są wyrażone w walucie obcej, przeliczenia na złote dokonuje się według kursu średniego danej waluty obcej ogłoszonego przez Narodowy Bank Polski na ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego. Podatnik może wybrać sposób przeliczania tych kwot na złote według ostatniego kursu wymiany opublikowanego przez Europejski Bank Centralny na ostatni dzień poprzedzający dzień powstania obowiązku podatkowego; w takiej sytuacji waluty inne niż euro przelicza się z zastosowaniem kursu wymiany każdej z nich względem euro.

Ponadto w przypadku gdy podatnik wystawia fakturę w walucie obcej przed powstaniem obowiązku podatkowego, przeliczenia na złote dokonuje się według kursu średniego danej waluty obcej ogłoszonego przez Narodowy Bank Polski na ostatni dzień roboczy poprzedzający dzień wystawienia faktury – niniejsze wskazuje art. 31a ust. 2 ustawy o VAT.

Z powyższych przepisów nie wynika jednak, jaki kurs waluty trzeba stosować do korekt faktury WDT.

Organy podatkowe stoją obecnie na stanowisku, że kurs waluty przy korekcie uzależniony jest od przyczyny korekty. Jeśli zatem:

przyczyna korekty istnieje już w chwili powstania obowiązku podatkowego z tytułu WDT, przeliczenia kwot wykazanych w walucie obcej na fakturach korygujących wystawianych przez podatnika należy dokonać według średniego kursu waluty obcej ogłoszonego przez NBP na ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego;

występuje nowa okoliczność, czyli zdarzenie zaistniało po dokonaniu transakcji udokumentowanej fakturą, przeliczenia kwot wykazanych w walucie obcej na fakturach korygujących wystawianych przez podatnika należy dokonać w okresie rozliczeniowym, w którym powstała przyczyna korekty, czyli na bieżąco, według średniego kursu waluty obcej ogłoszonego przez NBP na ostatni dzień roboczy poprzedzający dzień wystawienia faktury korygującej.

Powyższe stanowisko nie jest jednak jednolite, tym samym podatnicy mają spore wątpliwości przy stosowaniu kursu przeliczeniowego waluty obcej podczas dokonywania korekty WDT.

W związku z brakiem precyzyjnych regulacji prawnych w tym zakresie w ramach SLIM VAT 3 kurs dla korekt zagranicznych został uregulowany poprzez dodanie w ustawie o VAT art. 31b. Kursy przeliczeniowe dla faktur korygujących w przypadku waluty zagranicznej po wprowadzeniu przepisów SLIM VAT 3 kształtują się następująco:

Rodzaj korekty | Kurs przeliczeniowy |

Korekta „in minus” | Do przeliczenia przyjmowany będzie kurs waluty przyjęty do faktury pierwotnej |

Korekta „in plus” | Do przeliczenia przyjmowany będzie kurs waluty przyjęty do faktury pierwotnej |

Korekta zbiorcza | Do przeliczenia przyjmowany będzie kurs średni na ostatni dzień roboczy poprzedzający dzień wystawienia faktury korygującej |

Rozliczenie korekty przychodu podatkowego przy WDT

Zgodnie z ogólną zasadą, jeżeli korekta przychodu nie jest spowodowana błędem rachunkowym lub inną oczywistą omyłką, dokonuje się jej poprzez zmniejszenie lub zwiększenie przychodów osiągniętych w okresie rozliczeniowym, w którym została wystawiona faktura korygująca lub, w przypadku braku faktury, inny dokument potwierdzający przyczyny korekty (art. 29a ust. 13 oraz ust. 15 pkt 1 ustawy o VAT). W przeciwnym wypadku korektę przychodu należy wykazać w okresie, w którym powstał obowiązek podatkowy z faktury pierwotnej (czyli w dniu wystawienia faktury pierwotnej).

W sytuacji gdy podatnik w okresie rozliczeniowym nie osiągnął przychodów lub osiągnięte przychody są niższe od kwoty zmniejszenia, jest on obowiązany zwiększyć koszty uzyskania przychodów o kwotę, o którą nie zostały zmniejszone przychody (art. 14 ust. 1m i ust. 1n ustawy o PIT).

Regulacje te mają także zastosowanie do rozliczania faktur korygujących WDT.

Przykład 2.

Podatnik w marcu dokonał WDT do Włoch. Kontrahent z Włoch sprawdził towar i zauważył, iż część jest uszkodzona. W związku z tym zwrócił ją do sprzedawcy w październiku. Sprzedawca wystawił fakturę korygującą w październiku. W jakim okresie winien on rozliczyć powyższą korektę w podatku dochodowym?

W tym przypadku korekta WDT dotyczy zwrotu towaru. Tym samym nie jest ona skutkiem oczywistej omyłki ani błędu rachunkowego. W takiej sytuacji sprzedawca z Polski powinien więc dokonać korekty przychodu na bieżąco. W związku z tym podatnik rozlicza korektę dotyczącą dostawy do Włoch w październiku.

Podsumowując, w przypadku korekty WDT bardzo istotna jest przyczyna korekty. W większości przypadków korekty rozliczamy na bieżąco.

Korekta WDT – brak zebranych dowodów wywozu towaru do kraju UE

W związku z brakiem zgromadzenia dowodów wywozu towarów do kraju UE i tym samym brakiem prawa zastosowania stawki 0% WDT ustawodawca wskazywał w art. 42 ust. 12a ustawy o VAT, że skorygowanie stawki 0% WDT musi nastąpić w rozliczeniu za okres, w którym miała miejsce dostawa. Natomiast ze względu na zmiany, jakie wprowadził SLIM VAT 3, skorygowanie stawki VAT powinno nastąpić w rozliczeniu za okres, w którym powstał obowiązek podatkowy.

Korekta WDT – jak wystawić w systemie wFirma?

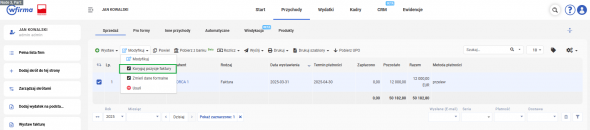

Jeśli użytkownik dokonał wystawienia faktury ze stawką 0% WDT, to w systemie wFirma będzie mógł wystawić do niej fakturę korygującą. Aby to zrobić, należy przejść do zakładki PRZYCHODY » SPRZEDAŻ, zaznaczyć fakturę wystawioną w ramach WDT, którą trzeba skorygować, i wybrać MODYFIKUJ » KORYGUJ POZYCJE FAKTURY lub KORYGUJ DANE FORMALNE.