Dotychczas łączenie ulgi IP BOX oraz B+R nie było możliwe, ponieważ stanowiły dwie odrębne instytucje. Na skutek zmian, jakie wprowadził Polski Ład od 1 stycznia 2022 roku, połączenie obu tych ulg jest możliwe. W poniższym artykule przedstawiamy wyjaśnienie tego zagadnienia zarówno w poprzednim, jak i w nowym stanie prawnym.

Czym jest ulga IP BOX oraz ulga B+R?

W pierwszej kolejności wyjaśnijmy mechanizmy działania poszczególnych ulg.

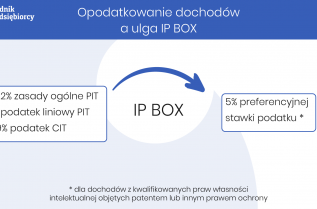

W przypadku ulgi IP BOX należy sięgnąć do treści art. 30ca ustawy o PIT, gdzie podano, że podatek od osiągniętego przez podatnika w ramach pozarolniczej działalności gospodarczej kwalifikowanego dochodu z kwalifikowanych praw własności intelektualnej wynosi 5% podstawy opodatkowania. Katalog kwalifikowanych praw własności intelektualnej został określony w art. 30ca ust. 2 ustawy PIT. Zwróćmy zatem uwagę, że w tym wypadku ulga polega na zastosowaniu preferencyjnej stawki podatku do określonego dochodu.

Natomiast w zakresie ulgi B+R odnieśmy się do treści art. 26e ust. 1 ustawy PIT, który to podaje, że podatnik uzyskujący przychody z pozarolniczej działalności gospodarczej odlicza od podstawy obliczenia podatku (zarówno w przypadku zasad ogólnych, jak i podatku liniowego) koszty uzyskania przychodów poniesione na działalność badawczo-rozwojową, zwane kosztami kwalifikowanymi. Kwota odliczenia nie może w roku podatkowym przekroczyć kwoty dochodu uzyskanego przez podatnika z pozarolniczej działalności gospodarczej.

Odliczenia kosztów kwalifikowanych poniesionych w związku z działalnością badawczo-rozwojową dokonuje się w zeznaniu za rok podatkowy, w którym poniesiono koszty kwalifikowane. W konsekwencji ulga B+R polega na możliwości odliczenia od dochodu określonych wydatków, które uprzednio były już zaliczone do kosztów uzyskania przychodu. Z ulgi na działalność badawczo-rozwojową podatnik może skorzystać na etapie składania zeznania rocznego.

Wzajemna relacja ulgi IP BOX do ulgi B+R

W świetle powyższego możemy zatem wskazać, że ulga B+R aktywuje się na etapie wytwarzania, ulepszania lub rozwijania, kiedy podatnik ponosi określone wydatki na działalność badawczo-rozwojową. Natomiast ulga IP BOX jest stosowana do powstałego dochodu, zatem podatnik musi osiągnąć określony dochód z kwalifikowanych praw własności intelektualnej.

Do relacji pomiędzy ulgą IP BOX a B+R (w stanie prawnym obowiązującym do końca 2021 roku) odnosi się treść objaśnień Ministra Finansów z 15 lipca 2019 roku. Możemy tam przeczytać, że ulga B+R nie podlega uwzględnieniu w obliczeniu podstawy opodatkowania podlegającej 5-procentowemu podatkowi z IP BOX, a więc podatnik nie może „łącznie” (tj. równocześnie) stosować ulgi B+R oraz 5-procentowego opodatkowania w stosunku do jednego (tego samego) dochodu.

W zależności od okoliczności podatnik może skorzystać z trzech zasadniczych (mogą wystąpić więc inne) możliwości na styku ulgi B+R oraz preferencji IP BOX w jednym roku podatkowym lub w kilku latach podatkowych:

- stosować wyłącznie ulgę B+R; albo

- stosować wyłącznie 5% opodatkowania na zasadzie IP BOX; albo

- skorzystać zarówno z ulgi B+R, jak i preferencji IP BOX, ale nie może ich „łączyć”.

W interpretacji Dyrektora Krajowej Informacji Skarbowej z 24 lipca 2020 roku (nr 0112-KDIL2-2.4011.365.2020.2.IM) możemy przeczytać, że niezależnie od konfiguracji w stosowaniu ulgi B+R oraz preferencji IP BOX koszty rozpoznawane w ramach ulgi B+R (tj. koszty ponoszone na działalność badawczo-rozwojową) wpływają na kalkulację dochodu z kwalifikowanego IP z preferencyjną stawką 5% oraz są brane pod uwagę dla kalkulacji współczynnika nexus.

Niemniej skorzystanie z ulgi B+R albo/i z preferencji IP BOX to prawo, a nie obowiązek podatnika, może więc on zadecydować o skorzystaniu tylko z ulgi B+R lub tylko z preferencji IP BOX, lub zarówno z ulgi, jak i preferencji, w zależności od jego sytuacji faktycznej, w szczególności warunkowanej cyklem rozwojowym kwalifikowanego IP.

Nie jest zatem możliwe równoczesne stosowanie ulgi B+R oraz preferencyjnej stawki IP BOX w stosunku do jednego (tego samego) dochodu. Podatnikowi przysługuje jedynie prawo do skorzystania z obydwu rozwiązań w tym samym roku podatkowym, jednakże wobec różnych kategorii dochodu.

Łączenie ulgi IP BOX oraz B+R w ramiach zmian Polskiego Ładu

Powyższy problem zniknął z początkiem 2022 roku, ponieważ nowelizacja w ramach Polskiego Ładu wprowadza przepisy pozwalające na łączenie obu ulg. Wprowadzono bowiem regulację umożliwiającą podatnikowi osiągającemu dochody z kwalifikowanych praw własności intelektualnej i opodatkowującemu je preferencyjną 5-procentową stawką podatkową, korzystanie jednocześnie z odliczenia w ramach ulgi B+R.

Zgodnie z nowymi przepisami podatnik nie będzie zobligowany do dokonania wyboru na koniec roku podatkowego pomiędzy dwoma wykluczającymi się preferencjami.

Do regulacji na temat ulgi IP BOX wprowadzono nowy przepis stanowiący, że od dochodu z kwalifikowanego prawa własności intelektualnej podatnik może odliczyć koszty kwalifikowane określone w przepisach o uldze B+R, które doprowadziły do wytworzenia, rozwinięcia lub ulepszenia przez podatnika tego kwalifikowanego prawa.

Podkreślenia wymaga, że zgodnie z nowym przepisem odliczeniu mogą podlegać jedynie koszty kwalifikowane, które doprowadziły do wytworzenia, rozwinięcia lub ulepszenia przez podatnika danego kwalifikowanego prawa własności intelektualnej, z którego komercjalizacji podatnik osiąga dochody, co jest konsekwencją zasad ogólnych obliczania dochodu z kwalifikowanych IP.

Natomiast odliczenie kosztów kwalifikowanych możliwe będzie w stosunku do tych kosztów uzyskania przychodu, które są związane z danym kwalifikowanym IP, poniesionych na działalność B+R, która doprowadziła do jego wytworzenia, rozwinięcia lub ulepszenia.

Mając powyższe na uwadze, należy wskazać, że nowe rozwiązanie w zakresie łączenia ulgi IP BOX wraz z ulgą B+R powoduje powstanie większych korzyści podatkowych dla innowacyjnych przedsiębiorców. Z pewnością jest to pozytywna zmiana dla podatników prowadzących działalność gospodarczą w zakresie działalności badawczo-rozwojowej.