Podatnicy prowadzący rozliczenia podatkowe w oparciu o podatkową księgę przychodów i rozchodów w określonych ustawowo terminach zobowiązani są sporządzić spis z natury. Przy jego tworzeniu może mieć miejsce sytuacja, w której wystąpią nadwyżki lub niedobory w towarach. Mimo iż zjawisko to jest naturalne, wielu podatników zapomina, aby zdarzenie to rozliczyć w KPiR w prawidłowy sposób. Sprawdźmy, jak rozliczyć nadwyżki i niedobory w inwentaryzacji w KPiR.

Jak powstają nadwyżki i niedobory w inwentaryzacji w KPiR?

Nadwyżki i niedobory w inwentaryzacji w KPiR powstają wskutek przeprowadzenia spisu posiadanych produktów. Zgodnie z § 24 rozporządzenia Ministerstwa Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, podatnicy zobowiązani są do sporządzenia i wpisania do KPIR remanentu:

- na koniec każdego roku podatkowego;

- na dzień 1 stycznia (wyjątek: nie ma konieczności, jeśli spis jest analogiczny jak ten na koniec roku podatkowego);

- na dzień rozpoczęcia działalności w ciągu roku podatkowego;

- na dzień zmiany wspólnika;

- na dzień zmiany proporcji udziałów wspólników;

- na dzień likwidacji działalności;

- na dzień utraty w ciągu roku podatkowego prawa do opłacania podatku ryczałtowego.

Spis ten powinien zawierać: materiały (surowce) podstawowe i pomocnicze, półwyroby, produkcję w toku, wyroby gotowe, braki i odpady. Co ważne, remanent musi obejmować również towary stanowiące własność podatnika, znajdujące się w dniu sporządzenia spisu poza zakładem, a także towary obce będące w jego posiadaniu.

Nadwyżki inwentaryzacyjne powstają, gdy faktyczna wartość towaru w magazynie jest wyższa niż ta zaewidencjonowana. Niedobory inwentaryzacyjne tworzą się natomiast wtedy, gdy towaru w magazynie jest mniej niż zaewidencjonowano.

Nadwyżki i niedobory w inwentaryzacji w KPiR – jak udokumentować?

Wartość niezamierzonego niedoboru może zostać zaliczona do kosztów uzyskania przychodów pod warunkiem odpowiedniego udokumentowania utraty składników remanentowych. Sama inwentaryzacja nie wystarczy, aby uznać wartość niezamierzonych braków za koszt podatkowy. Należy również zbadać przyczynę i okoliczności braku oraz sporządzić w tym celu dokument (np. notatkę). W przypadku natomiast nadwyżki na magazynie może powstać przychód podatkowy, przy czym fakt ten nie zależy od tego, w jakich okolicznościach nadwyżka magazynowa powstała.

Takie postępowanie zostało uzasadnione m.in. w interpretacji Izby Skarbowej w Warszawie z 21 marca 2008 roku o sygn. IP-PB3-423-46/08-2/MS, w której przeczytać można, że:

„Do uznania poniesionych strat (niedoborów) za koszt uzyskania przychodów nie wystarczy samo stwierdzenie stanu faktycznego posiadanych towarów handlowych (sporządzenie spisu z natury i ustalenie powstałych różnic), lecz niezbędnym jest przeprowadzenie postępowania wyjaśniającego co do przyczyny i okoliczności powstania rozbieżności w postaci niedoborów i nadwyżek w środkach obrotowych, pozwalającego stwierdzić jednoznacznie, że ujawniona w trakcie inwentaryzacji strata w towarach powstała, pomimo że podatnik dołożył należytej staranności w celu jej uniknięcia. W tym celu należy odpowiednio udokumentować fakt poniesienia straty, przy czym dokumentem takim mogą być na przykład: protokół opisujący zdarzenie, wskazujący datę powstania zdarzenia, jego przyczynę oraz dokładne obliczenie wielkości straty, uzupełniony o protokół policji w przypadku kradzieży bądź zgłoszenie szkody instytucji ubezpieczeniowej oraz pisemne wyjaśnienia osób materialnie odpowiedzialnych”.

W związku z powyższym niedobory towarów wymagają przeprowadzenia postępowania wyjaśniającego oraz odpowiedniego udokumentowania stwierdzonych różnic. W tym celu sporządza się protokoły opisujące niezgodności oraz ich przyczyny. Należy do nich dołączyć pisemne wyjaśnienie osób materialnie odpowiedzialnych. Jest to ważna procedura, ponieważ w sytuacji, gdy przyczyną powstania niedoborów były niestaranność bądź zamierzone działanie podatnika, wówczas nie mogą one stanowić kosztu uzyskania przychodu.

Nadwyżki i niedobory w inwentaryzacji w KPiR - jak ująć w ewidencji?

W związku z tym, że inwentaryzacja w firmie ma wpływ na podstawę opodatkowania, stanowi ona rozpoczęcie i następnie zamknięcie KPIR, czyli jest pierwszym i ostatnim wpisem w księdze. Każdy udokumentowany niedobór bądź nadwyżka będzie mieć wpływ na podstawę opodatkowania w KPiR.

W sytuacji gdy po sporządzeniu spisu z natury przedsiębiorca stwierdzi niezgodność ewidencji magazynowej ze stanem rzeczywistym (a więc wykazanym w remanencie), jest zobowiązany doprowadzić stan ewidencyjny do faktycznego. Różnice inwentaryzacyjne mogą wystąpić w postaci:

- niedoboru towaru – stan faktyczny jest niższy od ewidencyjnego;

- nadwyżki towaru – stan faktyczny jest wyższy od ewidencyjnego.

Wartość zakupionych towarów handlowych podatnik jest zobowiązany wykazać w kolumnie 10. KPiR – zakup towarów handlowych i materiałów. Jeżeli podczas sporządzania spisu z natury zostanie stwierdzony/a:

- niezawiniony niedobór, jego wartość należy wyksięgować ze wspomnianej kolumny 10. (wpis poprzedzony znakiem „minus”) i wpisać do kolumny 13. – pozostałe wydatki;

- zawiniony niedobór, jego wartość należy wyksięgować ze wspomnianej kolumny 10. (wpis poprzedzony znakiem „minus”) i nie wpisuje się jej do żadnej innej kolumny (następuje całkowite wyksięgowanie z kosztów);

- nadwyżka towarów, wówczas jej wartość jest przychodem. Wartość tę należy ewidencjonować w kolumnie 8. – pozostałe przychody.

Przykład 1.

Jan Kowalski prowadzi jednoosobową działalność gospodarczą (sklep papierniczy) i rozlicza się, opierając się na KPiR. 31 grudnia 2023 roku sporządził spis z natury. Jego wartość porównał ze stanem ewidencyjnym i stwierdził następujące niedobory w towarach:

- 4 ryzy papieru do drukarki, cena zakupu 15 zł (za sztukę) = 60 zł

- 7 zestawów flamastrów, cena zakupu 11 zł (za sztukę) = 77 zł

Razem niedobory: 137 zł

Po zweryfikowaniu stanów magazynowych pan Jan stwierdził, iż wszystkie towary handlowe zostały poprawnie zewidencjonowane, w związku z czym powstałe niedobory były najprawdopodobniej skutkiem kradzieży. W stworzonym protokole podatnik podkreślił sporadyczność i niewielki zakres stwierdzonych ubytków. Na podstawie stworzonych dokumentów (Protokół 1/2023) 31 grudnia 2023 roku pan Jan dokonał przeksięgowania ich wartości w KPiR.

... | Nr dowodu księgowego | ... | Opis zdarzenia gospodarczego | Zakup towarów handlowych i materiałów | ... | Pozostałe wydatki |

... | 3 | ... | 6 | 10 | ... | 13 |

Protokół 1/2023 | niedobory wynikające ze spisu z natury | - 137,00 | 137,00 |

Nadwyżki i niedobory w inwentaryzacji w KPiR w systemie wFirma.pl

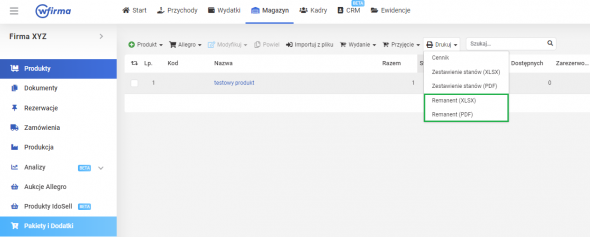

W systemie wFirma.pl możliwe jest – w pakiecie z modułem MAGAZYN – prowadzenie gospodarki magazynowej. Aby ułatwić sporządzenie spisu z natury (który polega na fizycznym przeliczeniu składników posiadanych na magazynie) w systemie, można pobrać remanent, postępując zgodnie ze ścieżką – MAGAZYN » PRODUKTY i następnie skorzystać z opcji DRUKUJ » REMANENT (PDF) lub REMANENT (XLSX).

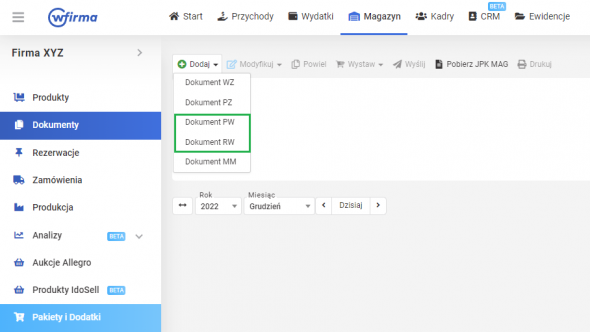

Jeżeli na stanie magazynu prowadzonym w systemie pojawią się różnice dotyczące niedoborów i nadwyżek towaru, to należy je uwzględnić ręcznie poprzez dodanie odpowiednich dokumentów magazynowych:

- PW – przyjęcie wewnętrzne poprzez zakładkę MAGAZYN » DOKUMENTY » DODAJ » DOKUMENT PW lub

- RW – rozchód wewnętrzny poprzez zakładkę MAGAZYN » DOKUMENTY » DODAJ » DOKUMENT RW.

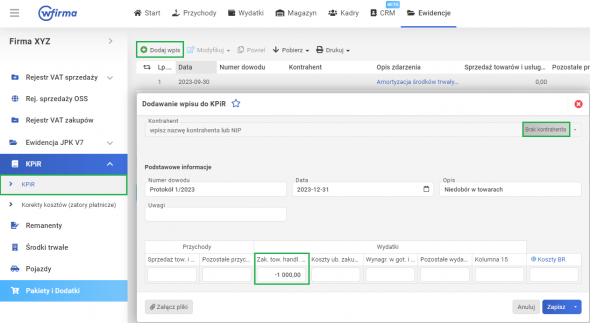

W kolejnym kroku zapis w KPIR protokołu dotyczącego niedoboru bądź nadwyżki dokonujemy schematem: EWIDENCJE » KPIR » DODAJ WPIS, gdzie w oknie które się pojawi uzupełniamy dane zgodnie ze sporządzonym protokołem.