Na podatników został nałożony w określonych sytuacjach obowiązek sporządzania remanentu. Generalnie przepisy dotyczące zasad sporządzania remanentu są na tyle przejrzyste, że nie stwarza podatnikom trudności ich stosowanie. Problem pojawia się, gdy należy wycenić towary częściowo zużyte. W poniższym artykule przybliżamy problem: remanent a wycena towarów.

Czym jest remanent?

Remanent jest badaniem stanu faktycznej ilości towarów handlowych, materiałów podstawowych i pomocniczych, półwyrobów, produkcji w toku, wyrobów gotowych, odpadów i braków posiadanych przez przedsiębiorstwo i polega na zestawieniu tego stanu z ilością wynikającą z odpowiednich dokumentów księgowych i ewidencji. Remanent określony jest w Rozporządzeniu Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów.

Przepisy określają, kiedy podatnik ma obowiązek przeprowadzić remanent, czyli sporządzić spis z natury:

- koniec każdego roku podatkowego, na dzień 1 stycznia,

- rozpoczęcie działalności gospodarczej,

- likwidacja działalności gospodarczej – w takim wypadku sporządza się dodatkowy wykaz który obejmuje, również wyposażenie i środki trwałe,

- zmiana wspólnika,

- zmiana proporcji udziałów,

- utrata prawa do opodatkowania ryczałtem.

W spisie z natury powinny zostać ujęte:

- towary handlowe,

- materiały (surowce) podstawowe i pomocnicze,

- półwyroby,

- produkcji w toku,

- wyroby gotowe,

- braki i odpady.

#zobacztez

Remanent a wycena towarów

Podatnik prowadzący działalność gospodarczą zobowiązany jest wycenić elementy objęte spisem z natury w terminie maksymalnie 14 dni od dnia zakończenia spisu z natury. Składniki majątku objęte spisem należy wycenić:

- materiały i towary handlowe – według cen zakupu lub nabycia albo według cen rynkowych z dnia sporządzenia spisu, jeżeli są one niższe od cen zakupu lub nabycia,

- półwyroby (półfabrykaty), wyroby gotowe i braki własnej produkcji – według kosztów wytworzenia,

- odpady użytkowe, które w toku działalności utraciły swoją pierwotną wartość użytkową – według wartości wynikającej z oszacowania uwzględniającego ich przydatność do dalszego użytkowania,

- niesprzedane wartości dewizowe według cen zakupu z dnia sporządzenia spisu, a w dniu kończącym rok podatkowy – według cen zakupu, jednak w wysokości nie wyższej niż kurs średni ogłaszany przez NBP w dniu kończącym rok podatkowy, a wartość rzeczy zastawionych – według ich wartości rynkowej,

- produkcję niezakończoną przy działalności usługowej i budowlanej – według kosztów wytworzenia, z tym że nie może to być wartość niższa od kosztów materiałów bezpośrednio zużytych do produkcji niezakończonej,

- produkcję zwierzęcą objętą spisem z natury – według cen rynkowych z dnia sporządzenia spisu, z uwzględnieniem gatunku, grupy i wagi zwierząt.

Materiałami pomocniczymi są natomiast materiały niebędące materiałami podstawowymi, które są zużywane w związku z działalnością gospodarczą i bezpośrednio oddają wyrobowi swoje właściwości.

Z kolei wyrobami gotowymi są wyroby własnej produkcji, których proces przerobu został całkowicie zakończony, wykonane usługi, prace naukowo-badawcze, prace projektowe, geodezyjno-kartograficzne, zakończone roboty, w tym także budowlane.

Remanent a wycena towarów częściowo zużytych

W niektórych rodzajach działalności np. fryzjerstwie, usługach kosmetycznych podatnicy używają towarów które są rozpoczęte, otwarte w czasie trwania usług roku, a ich część zostaje na koniec roku.

Materiały zużywane w toku świadczonych usług przeprowadzając remanent należy ująć w całości - zatem bez względu na to, czy dane opakowanie kosmetyku jest pełne, czy też częściowo zużyte.

Stanowisko takie potwierdził Dyrektor Izby Skarbowej w Bydgoszczy w interpretacji indywidualnej z 26 października 2012 r., nr ITPB1/415-870/HD, gdzie możemy przeczytać:

Reasumując, materiały zużywane w toku świadczonych usług należy ująć w podatkowej księgi przychodów i rozchodów - "Zakup towarów handlowych i materiałów według cen zakupu". Materiały podlegają ujęciu w całości - zatem bez względu na to, czy dane opakowanie kosmetyku jest pełne, czy też częściowo zużyte - w spisie z natury (nie według procentowego oszacowania ich zawartości) (…).

Przykład 1.

Do salonu fryzjerskiego został zakupiony szampon w litrowym opakowaniu, za kwotę 100 zł. 31 grudnia był opróżniony do połowy. W jaki sposób należy ująć pozostały szampon w remanencie?

Na koniec roku nie należy szacować wartości napoczętego materiału, lecz ująć całą wartość, czyli 100 zł, w remanencie. Błędne byłoby spisywanie szamponu według procentowego oszacowania jego zawartości, która pozostała na ostatni dzień roku podatkowego.

Jak wprowadzić remanent końcowy w systemie wFirma.pl?

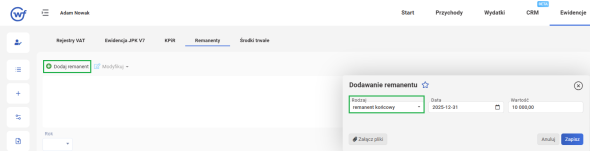

Sporządzony remanent można w łatwy sposób wprowadzić do ewidencji księgowej systemie wFirma.pl. Aby to zrobić należy przejść do zakładki EWIDENCJE » REMANENTY » DODAJ REMANENT, gdzie następnie w polu RODZAJ należy wybrać opcję REMANENT KOŃCOWY. Jako datę należy natomiast wskazać ostatni dzień danego roku podatkowego, czyli np. 31 grudnia 2025 roku. Następnie, po zapisaniu, system automatycznie wygeneruje remanent początkowy (w dacie 1 stycznia 2026) na podstawie wartości remanentu końcowego.

Polecamy: