Prawo własności stanowi elementarne uprawnienie obywateli, które dodatkowo chronione jest przepisami Konstytucji RP. W rezultacie wyłącznie w wyjątkowych okolicznościach dopuszczalne jest pozbawienie obywatela tego prawa. Szczegółowe regulacje odnajdziemy w art. 21 Konstytucji, który podaje, że Rzeczpospolita Polska chroni własność i prawo dziedziczenia, zaś wywłaszczenie jest dopuszczalne jedynie wówczas, gdy jest dokonywane na cele publiczne i za słusznym odszkodowaniem. Warto zatem zastanowić się, jakie konsekwencje podatkowe wywoła odszkodowanie otrzymane za wywłaszczenie. Niniejsza analiza będzie opierać się na przepisach podatku od towarów i usług.

Wywłaszczenie jako czynność opodatkowana

Jednym z rodzajów czynności podlegających opodatkowaniu jest odpłatna dostawa towarów. Zgodnie z art. 7 ust. 1 pkt 1 ustawy o VAT przez dostawę towarów rozumie się przeniesienie prawa do rozporządzania towarami jak właściciel, w tym również przeniesienie z nakazu organu władzy publicznej lub podmiotu działającego w imieniu takiego organu lub przeniesienie z mocy prawa własności towarów w zamian za odszkodowanie.

W tym miejscu warto jeszcze sięgnąć do definicji towaru. Otóż zgodnie z art. 2 pkt 6 ww. ustawy przez towary rozumie się rzeczy oraz ich części, a także wszelkie postacie energii.

Biorąc pod uwagę powyższe przepisy, przeniesienie własności nieruchomości, w toku procedury wywłaszczeniowej, w zamian za odszkodowanie, jest czynnością podlegającą opodatkowaniu na gruncie ustawy o VAT.

Ustalenie obowiązku podatkowego oraz podstawy opodatkowania wywłaszczenia

Kwestie ustalenia momentu powstania obowiązku podatkowego reguluje art. 19a ust. 5 pkt 1 lit. b ustawy o VAT. Przepis ten wskazuje, że obowiązek podatkowy z tytułu dostawy nieruchomości w drodze wywłaszczenia w zamian za odszkodowanie powstaje z chwilą otrzymania całości lub części zapłaty. Naturalnie poprzez zapłatę rozumie się otrzymanie odszkodowania.

Przykład 1.

Organ państwowy dokonał wywłaszczenia nieruchomości należącej do czynnego podatnika VAT. Przeniesienie własności nieruchomości na organ państwowy nastąpiło w kwietniu. Natomiast odszkodowanie otrzymane za wywłaszczenie zostało wypłacone w maju. W rezultacie obowiązek podatkowy po stronie podatnika VAT z tytułu wywłaszczenia powstał w maju.

Odnośnie natomiast do kwestii ustalenia podstawy odszkodowania wskazać należy, że zgodnie z art. 128-135 ustawy o gospodarce nieruchomościami w przypadku przeniesienia z nakazu organu władzy publicznej lub podmiotu działającego w imieniu takiego organu lub przeniesienia z mocy prawa prawa własności nieruchomości w zamian za odszkodowanie, właścicielom przysługuje odszkodowanie. W tym przypadku istotna jest kwestia, czy kwota otrzymanego odszkodowania zawiera już w sobie podatek należny, czy też podatnik powinien od otrzymanej wartości obliczyć podatek według stosownej stawki VAT. Innymi słowy, czy otrzymane odszkodowanie jest kwotą brutto czy też netto.

Zgodnie z aktualnym orzecznictwem w tym zakresie stwierdzić należy, że otrzymane odszkodowanie zawiera już w sobie podatek należny, a więc mamy do czynienia z kwotą brutto. Tak też orzekł Dyrektor Izby Skarbowej w Katowicach w interpretacji z 15 lutego 2016 r., nr IBPP1/4512-882/15/AR, gdzie czytamy:

Wskazać należy, że art. 3 ust. 1 pkt 1 ustawy z dnia 9 maja 2014 r. o informowaniu o cenach towarów i usług (Dz. U. z 2014 r., poz. 915) stanowi, że cena oznacza wartość wyrażoną w jednostkach pieniężnych, którą kupujący jest obowiązany zapłacić przedsiębiorcy za towar lub usługę.

W tym miejscu należy przypomnieć, jak wynika z cytowanego wyżej art. 29a ust. 1 i ust. 6 pkt 1 ustawy, podstawą opodatkowania, jest wszystko, co stanowi zapłatę, którą dokonujący dostawy towarów otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, usługobiorcy lub osoby trzeciej, włącznie z otrzymanymi dotacjami, subwencjami i innymi dopłatami o podobnym charakterze mającymi bezpośredni wpływ na cenę towarów dostarczanych lub usług świadczonych przez podatnika. Podstawa opodatkowania obejmuje podatki, cła, opłaty i inne należności o podobnym charakterze, z wyjątkiem kwoty podatku.

Przyjąć zatem należy, że wartość ustalonego odszkodowania stanowi kwotę brutto, zawierającą „w sobie” należny podatek od towarów i usług.

Tym samym stanowisko Wnioskodawcy, iż kwota wskazana w decyzji ustalającej kwoty odszkodowania za wywłaszczone grunty jest całością świadczenia należnego w postaci odszkodowania, a więc zawiera „w sobie” podatek VAT, który powinien być wyliczony metodą w „stu” należało uznać za prawidłowe.

Przykład 2.

Czynny podatnik VAT w zamian za wywłaszczenie otrzymał odszkodowanie w wysokości 200 000 zł. Kwota ta jest kwotą brutto i zawiera w sobie podatek należny, co oznacza, że rozliczenie podatku przedstawia się następująco – kwota netto 162 602 zł, podatek VAT 23% – 37 398 zł.

Stawka podatku a odszkodowanie otrzymane za wywłaszczenie

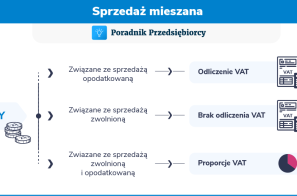

Ostatnią kwestią wymagająca analizy jest określenie właściwej stawki podatku przy wywłaszczeniu nieruchomości w zamian za odszkodowanie. Wskazać należy, że w tym zakresie możliwe są trzy sytuacje.

Po pierwsze zastosowanie może znaleźć stawka podstawowa, tj. 23%. Po drugie, jeżeli wywłaszczenie dotyczy budynków objętych społecznym programem mieszkaniowym i powierzchnia budynków nie przekracza 150 m2 w przypadku lokali mieszkalnych lub 300 m2 w przypadku domów, to podatnika obowiązuje stawka VAT w wysokości 8%. Natomiast ostatnią możliwością jest skorzystanie ze zwolnienia od podatku. Zwolnienie to będzie mogło być zastosowane, gdy dostawa następuje po pierwszym zasiedleniu, a między pierwszym zasiedleniem a dostawą budynku, budowli lub ich części upłynął okres dwóch lat lub dłuższy.

Przez pierwsze zasiedlenie rozumieć należy oddanie do użytkowania, w wykonaniu czynności podlegających opodatkowaniu, pierwszemu nabywcy lub użytkownikowi budynków, budowli lub ich części, po ich:

- wybudowaniu lub

- ulepszeniu, jeżeli wydatki poniesione na ulepszenie, w rozumieniu przepisów o podatku dochodowym, stanowiły co najmniej 30% wartości początkowej.

Zwolnienie przysługuje również wtedy, gdy w stosunku do tych obiektów nie przysługiwało dokonującemu ich dostawy prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego, dokonujący ich dostawy nie ponosił wydatków na ich ulepszenie, w stosunku do których miał prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego, a jeżeli ponosił takie wydatki, to były one niższe niż 30% wartości początkowej tych obiektów. Jeśli podatnik ponosił wydatki na ulepszenie, od których miał prawo do odliczenia VAT i wynosiły one 30% lub więcej wartości początkowej, to dostawa tych budynków, budowli lub ich części jest zwolniona z VAT, gdy w stanie ulepszonym były wykorzystywane przez podatnika do czynności opodatkowanych przez co najmniej pięć lat (art. 43 ust. 1 pkt 10 oraz pkt 10a ustawy VAT).