Podatnik prowadzący podatkową księgę przychodów i rozchodów, co do zasady powinien ujmować w niej przychody osiągnięte w ramach prowadzonej działalności oraz koszty uzyskania przychodów z nią związane. Oczywistym jest fakt ewidencjonowania w KPiR przychodów ze sprzedaży towarów czy świadczonych usług. Odpowiednią kolumną do ich ujęcia jest w takim przypadku kolumna 7 - Sprzedaż towarów i usług. Jednak w KPiR znajduje się jeszcze jedna, dodatkowa kolumna dotycząca przychodów: kolumna 8 - Pozostałe przychody. Jakie transakcje należy w niej ujmować?

Pozostałe przychody księgowanie w kolumnie 8 KPiR

Kwestia pozostałych przychodów jest regulowana w rozporządzeniu Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, np. przychodów z odpłatnego zbycia składników majątku, otrzymanych kar umownych.

Natomiast szerszy katalog przychodów zaliczanych do pozostałych przychodów znajduje się w art. 14 ust. 2 ustawy o podatku dochodowym od osób fizycznych. Zalicza się tutaj przychody takie jak:

- odpłatne zbycie składników majątku,

- dotacje,

- subwencje,

- różnice kursowe,

- otrzymane kary umowne,odsetki od środków pieniężnych na rachunkach bankowych,

- umorzone lub przedawnione zobowiązania,

- wartość zwróconych wierzytelności opisanych jako nieściągalne lub na które utworzono rezerwy zaliczone do kosztów uzyskania przychodów,

- otrzymane świadczenia w naturze,

- wynagrodzenie za obsługę pracowniczego programu emerytalnego uczestnika,

- środki pieniężne otrzymane przez wspólnika spółki niebędącej osobą prawną z tytułu wystąpienia z takiej spółki,

- otrzymane odszkodowania za szkody dotyczące składników majątku związanych z prowadzoną działalnością gospodarczą lub z prowadzeniem działów specjalnych produkcji rolnej.

Jak rozliczyć otrzymane odszkodowania od firmy ubezpieczeniowej?

Odszkodowanie otrzymane od firmy ubezpieczeniowej należy wykazać w KPiR po stronie przychodów niezależnie od tego, czy polisa ubezpieczeniowa została ujęta w kosztach. Warto również wspomnieć, że kwoty otrzymane z tytułu ubezpieczeń osobowych i majątkowych są wolne od podatku dochodowego. Wyjątek stanowią odszkodowania związane ze składnikami majątku związanymi z prowadzoną działalnością oraz prowadzeniem specjalnych działów produkcji rolnej. Faktury za poniesione koszty naprawy ubezpieczonego przedmiotu podatnik wprowadza jako “Pozostałe wydatki” i wykazuje w kolumnie 13 KPiR, nie jest istotne, czy sam pokrywa koszty naprawy, czy koszty te zostaną zwrócone w formie odszkodowania przez firmę ubezpieczeniową. Jednakże w przypadku strat poniesionych co do samochodów, rozliczenie kosztów i przychodów z nimi związanych zależy od wykupionego ubezpieczenia.

Podatek VAT związany z otrzymanym zwrotem kosztów naprawy możliwy jest do odliczenia, jeśli przedsiębiorca jest czynnym podatnikiem VAT.

Przykład 1.

Podatnik jest czynnym płatnikiem podatku VAT. Koszt naprawy pojazdu osobowego ubezpieczonego OC i AC wynosi 8 000 zł netto, podatek VAT 1 840 zł, kwota brutto 9 840 zł. Dodatkowo ubezpieczyciel wypłacił odszkodowanie w wysokości 8 000 zł. Jak zaksięgować w ewidencji odszkodowanie oraz naprawę?

Fakturę kosztową należy zaksięgować do podatkowej księgi przychodów i rozchodów w kwocie netto (8 000 zł), podatek VAT w wysokości 1 840 zł powinien zostać wykazany w JPK_V7. Z kolei odszkodowanie należy zaksięgować w kolumnie 8 KPiR - Pozostałe przychody, w dacie otrzymania odszkodowania.

W przypadku podatników zwolnionych z VAT, kosztem podatkowym jest kwota brutto z całości transakcji.

Przykład 2.

Podatnik jest zwolniony z VAT. Koszt naprawy pojazdu osobowego ubezpieczonego OC i AC wynosi 8 000 zł netto, podatek VAT 1 840 zł, kwota brutto 9 840 zł. Dodatkowo ubezpieczyciel wypłacił odszkodowanie w wysokości 8 000 zł. Jak zaksięgować w ewidencji odszkodowanie oraz naprawę?

Kwotę za naprawę środka należy zaksięgować w kwocie brutto jako: “pozostałe wydatki” w kolumnie 13 KPiR. Z kolei odszkodowanie należy zaksięgować w KPiR w kolumnie 8, również w dacie wypłaty odszkodowania.

Uzyskanie odszkodowania oraz zaksięgowanie kosztów naprawy ubezpieczonego mienia, które z przyczyn losowych zostało uszkodzone, jest niezależne od przyjętej formy rozliczeń pomiędzy ubezpieczonym a ubezpieczającym.

Jak rozliczyć otrzymane odszkodowania związane z samochodem osobowym?

W przypadku napraw powypadkowych pojazdów dotyczących składników majątku związanych z prowadzoną działalnością należy sprawdzić, w jakiej wartości będzie wypłacane odszkodowanie. Jest to uzależnione od możliwości odliczenia podatku VAT w związku z używaniem pojazdu.

Pojazd osobowy ubezpieczony wyłącznie OC

W przypadku odszkodowania dotyczącego samochodu, który jest ubezpieczony wyłącznie w ramach ubezpieczenia obowiązkowego OC, nie księguje się kosztów, wynika to z art. 23 ust. 1 pkt 48) ustawy o PIT.

Nie uważa się za koszty uzyskania przychodów:

48) strat powstałych w wyniku utraty lub likwidacji samochodów oraz kosztów ich remontów powypadkowych, jeżeli samochody nie były objęte ubezpieczeniem dobrowolnym; (...).

Z kolei przychodem, który należy ująć w ewidencji, jest całość otrzymanego odszkodowania, wynika to z art. 14 ust. 2 pkt 12) ustawy o PIT.

Przychodem z działalności gospodarczej są również:

Przykład 3.

Samochód firmowy, który podlegał 50% odliczeniu VAT, uległ wypadkowi. Był on objęty wyłącznie ubezpieczeniem obowiązkowym OC. W jakiej kwocie wykazać przychód z odszkodowania? Czy wydatki poniesione za powypadkową naprawę można ująć w kosztach?

Przychód firmy z otrzymanego ubezpieczenia ujmuje się w pełnej kwocie. Natomiast wydatki związane z naprawą nie będą stanowić kosztów uzyskania przychodów.

Firma ubezpieczeniowa jest zobligowana do wypłaty odszkodowania w kwocie netto powiększonej o część podatku VAT, która nie podlega odliczeniu. Podatnik natomiast musi zapłacić podatek VAT w części podlegającej odliczeniu i wykazać w JPK_V7.

Pojazd osobowy ubezpieczony OC i AC

Jeśli samochód podlega dodatkowo ubezpieczeniu AC, wydatki związane z naprawą samochodu mogą stanowić koszty uzyskania przychodów. A wartość wypłaconego odszkodowania w całości stanowi przychód podlegający opodatkowaniu, oczywiście na dzień wypłaty odszkodowania. W przypadku faktur kosztowych związanych z naprawą, czynny podatnik VAT ma prawo do odliczenia podatku VAT w wartości w jakiej przysługuje mu możliwość odliczenia:

50% bez dodatkowych formalności, jeśli pojazd użytkowany jest prywatnie i w działalności

Przykład 4.

Samochód firmowy, który podlegał 50% odliczeniu VAT, uległ wypadkowi. Dodatkowo należy wspomnieć, że samochód objęty był ubezpieczeniem OC i AC. Jak rozliczyć odszkodowanie?

Przychód firmy stanowi pełna wartość otrzymanego odszkodowania - wartość netto powiększona o 50% podatku VAT, która nie podlega odliczeniu. Podatnik jest zobligowany do zapłaty podatku w części podlegającej odliczeniu. W dniu wypłaty odszkodowania zalicza się je do przychodów podlegających opodatkowaniu i faktury kosztowe również można zaliczyć do kosztów podatkowych.

100%, jeśli pojazd użytkowany jest wyłącznie w działalności i są spełnione warunki do pełnego odliczenia

Przykład 5.

Podatnik wykonał naprawę samochodu osobowego, który użytkował w ramach leasingu, posiadał ubezpieczenie AC. Otrzymana faktura opiewała na kwotę netto: 10 000 zł, VAT 2 300 zł, kwota brutto: 12 300 zł. Podatnik przedstawił fakturę ubezpieczycielowi i zwrócił się o zwrot poniesionych kosztów w wartości netto (podatnik pokrywa w całości koszty podatku VAT, gdyż ma możliwość odliczenia go w 100%). Dodatkowo w kolejnym miesiącu podatnik otrzymał informację z warsztatu, że ubezpieczyciel zapłacił za wystawioną fakturę. Jak rozliczyć odszkodowanie i fakturę za naprawę?

Otrzymaną fakturę przedsiębiorca powinien zaliczyć do kosztów uzyskania przychodów oraz odliczyć podatek VAT. Przychód z tytułu odszkodowania podatnik powinien zaksięgować w kolumnie 8 KPiR jako pozostałe przychody.

Jak zaksięgować odszkodowanie w systemie wFirma.pl?

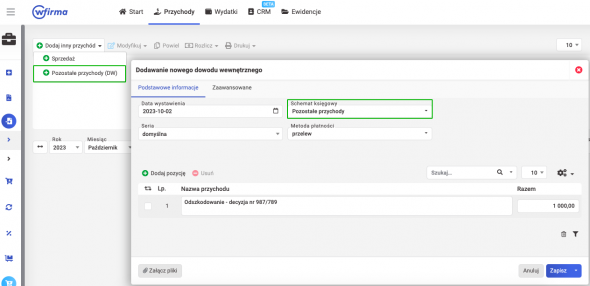

Jeśli przyznane odszkodowanie stanowi przychód w działalności, wówczas należy je zaksięgować w systemie wFirma.pl poprzez PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » POZOSTAŁE PRZYCHODY (DW), gdzie w polu RAZEM należy wprowadzić odpowiednią kwotę. Dodatkowo jako schemat księgowy należy wybrać POZOSTAŁE PRZYCHODY.