Prowadzę działalność, która zajmuje się sprzedażą hurtową. Co miesiąc wystawiam około 3000 faktur, gdzie jeden egzemplarz w formie oryginału przekazuję nabywcom, a jeden egzemplarz w formie kopii przechowuję w dokumentacji księgowej. Czy jest możliwe przechowywanie faktur w wersji elektronicznej?

Adam, Strzegom

Podatnik ma możliwość przechowywania dokumentacji w wersji elektronicznej, ale jest zobowiązany do jej wydrukowania na każde żądanie urzędu skarbowego. Zgodnie z art. 112 ustawy VAT podatnicy zobowiązani są przechowywać dokumenty w celu rozliczenia podatków do czasu upłynięcia terminu przedawnienia zobowiązania podatkowego.

Obecnie są dwa sposoby przechowywania faktur:

w formie papierowej;

w formie elektronicznej.

W ustawie nie znajdują się żadne regulacje na temat sposobu przechowywania faktur i innych dokumentów. Obejmuje ona za to regulacje mówiące o zasadach wystawiania faktur, o tym, jakie dane powinna zawierać faktura i o okresie ich przechowywania. Ponadto podatnicy są zobowiązani do przechowywania oryginałów i kopii faktur w oryginalnej postaci. Oznacza to, że dokumenty muszą mieć czytelne i niezmienione dane.

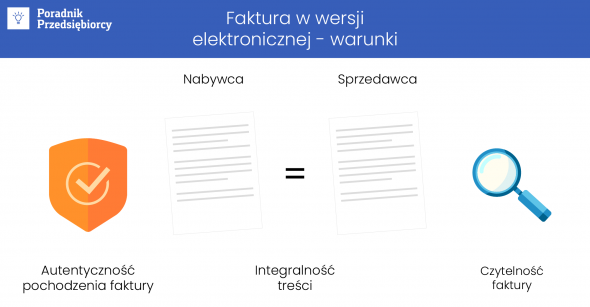

Zgodnie z art. 106m ustawy VAT, jeśli podatnik zdecyduje się na elektroniczne przechowywanie dokumentów, wówczas w trakcie kontroli urzędu skarbowego jest zobowiązany do:

określenia autentyczności pochodzenia;

Przez autentyczność pochodzenia faktury rozumie się pewność co do tożsamości dokonującego dostawy towarów lub usługodawcy albo wystawcy faktury.

czytelności faktury;

integralności treści faktury.

Przez czytelność i integralność faktury rozumie się, że dane zawarte na fakturze nie mogą być zmienione. Ważne jest, aby:

faktury papierowe nie zawierały widocznych poprawek, przeróbek, skreśleń itp., przy czym czytelność faktury jest zachowana;

faktury elektroniczne nie były w formatach, które uniemożliwiają ich odczyt i tak jak w przypadku faktur papierowych – czytelność i integralność faktury jest zachowana.

Potwierdzeniem stanowiska o przechowywaniu faktur w wersji elektronicznej jest indywidualna interpretacja Dyrektora Krajowej Informacji Skarbowe z 13 grudnia 2019 roku, 0112-KDIL4.4012.542.2019.1.EB, w której można przeczytać:

„[...] 29 października 2019 roku wpłynął do tutejszego organu ww. wniosek o wydanie interpretacji indywidualnej dotyczącej podatku od towarów i usług w zakresie przechowywania faktur zakupowych i innych dokumentów wyłącznie w formie elektronicznej oraz prawa do obniżenia podatku należnego o kwotę podatku naliczonego, wynikającą z tak przechowywanych faktur zakupowych i innych dokumentów”.

Przechowywanie faktur w wersji elektronicznej – jaki okres?

Przedsiębiorca jest zobowiązany do przechowywania dokumentacji takiej jak:

księgi przychodów i rozchodów lub ewidencji przychodów;

rejestrów VAT;

faktur sprzedaży i zakupu;

faktur korygujących;

dowodów wewnętrznych;

not korygujących i księgowych;

ewidencji środków trwałych;

ewidencji przebiegu pojazdu;

Przedsiębiorcy są zobowiązani trzymaną dokumentację księgową (faktur sprzedaży, faktur zakupu, faktur korygujących) przechowywać przez 5 lat, licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku (termin powstania zobowiązania podatkowego).

Przykład 1.

Przedsiębiorca wystawił faktury sprzedażowe w maju 2020 roku. Zeznanie roczne zostanie wysłane w kwietniu 2021 roku. Przedsiębiorca jest zobowiązany trzymać wystawione faktury do końca roku 2026 i ma możliwość przechowywać je w wersji elektronicznej.

Przykład 2.

Przedsiębiorca otrzymał na e-mail faktury zakupowe za telefon. Czy jest zobowiązany wydrukować faktury?

Przedsiębiorca nie jest zobowiązany do wydrukowania otrzymanych faktur, ale musi je przechowywać w łatwo dostępnym miejscu w razie kontroli podatkowej.

Przechowywanie dokumentów w formie papierowej stanowi dość duży problem dla przedsiębiorców, ponieważ wiąże się to z większymi kosztami niż te, które generuje forma elektroniczna. W regulacjach prawnych nie ma nałożonego wprost obowiązku przechowywania faktur w formie papierowej, dlatego pojawiły się korzystniejsze rozwiązania dla przedsiębiorców, dopuszczające możliwość przechowywania dokumentacji elektronicznie.

Przechowywanie faktur w wersji elektronicznej w wFirma.pl

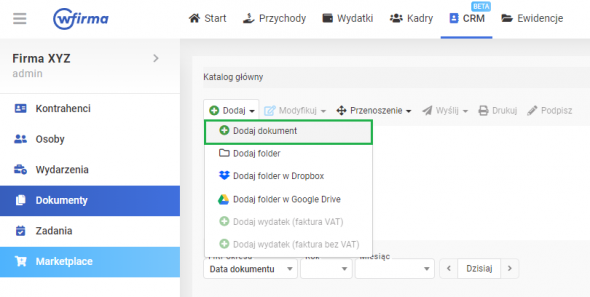

Podatnik ma możliwość przechowywać faktury kosztowe, jak również inne dokumenty firmowe, w systemie wFirma.pl za pomocą systemu CRM. Aby dodać dokument do systemu, należy przejść do zakładki CRM » DOKUMENTY. Następnie trzeba kliknąć w nazwę utworzonego folderu i wybrać z górnego menu DODAJ DOKUMENT.

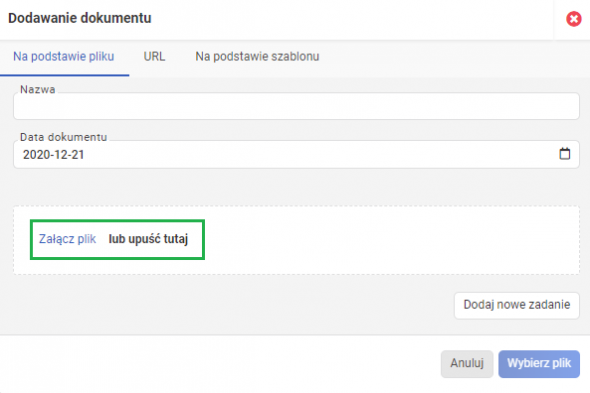

W otwartym oknie należy wybrać ZAŁĄCZ PLIK LUB UPUŚĆ TUTAJ oraz zapisać.

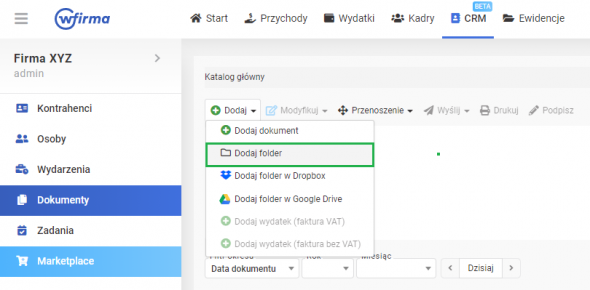

Segregacji dodanych dokumentów można dokonać poprzez utworzenie folderów i dodawanie do nich dokumentów. Aby utworzyć folder, trzeba przejść do zakładki: CRM » DOKUMENTY » DODAJ » DODAJ FOLDER.