Podstawowym dokumentem księgowym jest faktura. Na podstawie informacji tam zawartych dochodzi do księgowania wydatku w kosztach uzyskania przychodów. Zastanówmy się jednak, co w sytuacji, gdy podatnik nie otrzymał od sprzedawcy faktury. Czy brak faktury powoduje utratę prawa do ujęcia poniesionego wydatku w kosztach? Postaramy się przeanalizować to zagadnienie.

Kiedy mamy do czynienia z kosztem podatkowym?

Definicja kosztu podatkowego zawarta jest w art. 22 ust. 1 ustawy o PIT. W przepisie tym czytamy, że kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23.

Na podstawie treści przepisu w doktrynie podkreśla się, że aby wydatek był kosztem podatkowym, muszą zaistnieć łącznie następujące przesłanki:

- został poniesiony przez podatnika;

- jest definitywny, a więc bezzwrotny;

- pozostaje w związku z prowadzoną przez podatnika działalnością gospodarczą;

- poniesiony został w celu uzyskania przychodów lub zachowania albo zabezpieczenia źródła przychodów;

- nie jest kosztem wymienionym w art. 23 ust. 1 ustawy;

- został właściwie udokumentowany.

Z powyższej definicji wynika, że warunkiem podstawowym jest wykazanie istnienia związku przyczynowo- skutkowego pomiędzy poniesionym wydatkiem a prowadzoną działalnością gospodarczą. Możemy stwierdzić, że wydatek zostanie uznany za koszt uzyskania przychodów, jeżeli pomiędzy jego poniesieniem a powstaniem, zwiększeniem bądź też możliwością powstania przychodu istnieje związek przyczynowy.

Dodatkowo podkreśla się, że wydatek musi mieć charakter definitywny, bezzwrotny oraz musi być właściwie udokumentowany.

W tym miejscu warto jednak podkreślić, że przepis nie wskazuje nam wprost, że udokumentowanie musi mieć formę faktury. Ta okoliczność będzie rzutować na nasze dalsze rozważania.

Dokumentowanie poniesionych wydatków

Naturalnie każdy wydatek dla celów dowodowych powinien być prawidłowo udokumentowany. Pozostaje jedynie do wyjaśnienia, czy takim dokumentem musi być obligatoryjnie faktura.

W przypadku przedsiębiorców prowadzących podatkową księgę przychodów i rozchodów należy odnieść się do art. 22 ust. 6b ustawy PIT. Przepis ten podaje, że za dzień poniesienia kosztu uzyskania przychodów uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania (ujęcia) kosztu.

Z przepisu tego wynika, że podstawą do ujęcia kosztu jest faktura lub inny dowód wówczas, gdy nie ma faktur.

Musimy również pamiętać, że o uznaniu danego wydatku za koszt decydują wyłącznie przepisy prawa podatkowego, które zawierają w swojej treści definicję tego pojęcia i które w sposób wyraźny zostały określone w ustawie PIT lub CIT.

Natomiast rozporządzenie w sprawie KPiR określa jedynie sposób prowadzenia księgi oraz odpowiednich ewidencji, lecz nie ma charakteru decydującego, jeżeli chodzi o możliwość uznania danego wydatku za koszt podatkowy.

Mamy wprawdzie par. 11 ust. 3 rozporządzenia w sprawie KPiR, gdzie czytamy, że podstawą zapisów w księdze są dowody księgowe, którymi są:

- faktury, faktury VAT RR, rachunki oraz dokumenty celne, zwane dalej fakturami, wystawione zgodnie z odrębnymi przepisami, lub

- inne dowody stwierdzające fakt dokonania operacji gospodarczej zgodnie z jej rzeczywistym przebiegiem i zawierające co najmniej:

- wiarygodne określenie wystawcy lub wskazanie stron (nazwę i adresy) uczestniczących w operacji gospodarczej, której dowód dotyczy;

- datę wystawienia dowodu oraz datę lub okres dokonania operacji gospodarczej, której dowód dotyczy, z tym że jeżeli data dokonania operacji gospodarczej odpowiada dacie wystawienia dowodu, wystarczy podanie jednej daty;

- przedmiot operacji gospodarczej i jego wartość oraz ilościowe określenie, jeżeli przedmiot operacji jest wymierny w jednostkach naturalnych;

- podpisy osób uprawnionych do prawidłowego udokumentowania operacji gospodarczych

– oznaczone numerem lub w inny sposób umożliwiający powiązanie dowodu z zapisami księgowymi dokonanymi na jego podstawie.

Brak faktury nie wyklucza możliwości ujęcia wydatku w kosztach

Równocześnie można zauważyć, że na gruncie prawa podatkowego obowiązuje zasada otwartego katalogu środków dowodowych. Zgodnie z art. 180 par. 1 Ordynacji podatkowej jako dowód należy dopuścić wszystko, co może przyczynić się do wyjaśnienia sprawy, a nie jest sprzeczne z prawem.

Taka wykładnia oznacza zatem, że wydatek może zostać udokumentowany również w inny sposób niż za pomocą faktury.

Podobnie do powyższego zagadnienia podchodzą również sądy administracyjne. Tytułem przykładu przywołajmy treść wyroku NSA z 15 maja 2018 roku (II FSK 1034/16):

Powyższy wyrok wskazuje na bardzo istotną kwestię. Mianowicie tylko trwały brak faktury pozwala na ujęcie wydatku w kosztach podatkowych. W konsekwencji nie dotyczy to przypadków, gdy faktura zostaje dostarczona z opóźnieniem.

W konsekwencji, choć podstawowym dokumentem księgowym istniejącym w obrocie gospodarczym jest faktura, to jednak trwały brak faktury nie wyklucza w sposób definitywny prawa do ujęcia wydatku w kosztach podatkowych.

Przepisy aktów prawnych odnoszących się do księgowości nie mają charakteru podatkowo-twórczego. Ponadto obowiązuje otwarty katalog środków dowodowych. Suma tych argumentów prowadzi do wniosku, że wydatek może być udokumentowany również w inny sposób niż przy pomocy faktury.

Brak faktury a księgowanie wydatku w systemie wFirma.pl

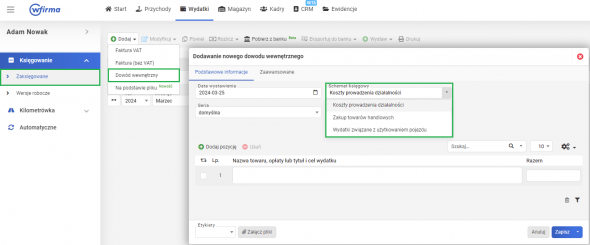

Wydatki nieudokumentowane fakturami księguje się poprzez WYDATKI » KSIĘGOWANIE » DODAJ » DOWÓD WEWNĘTRZNY gdzie wprowadza się dane na podstawie dowodu, innego niż faktura a następnie należy wybrać schemat księgowy:

- ZAKUP TOWARÓW HANDLOWYCH - wydatek zostanie zaksięgowany w kolumnie 10 KPIR - Zakup towarów handlowych i materiałów.,

- KOSZTY PROWADZENIA DZIAŁALNOŚCI - powoduje dokonanie zapisu w kolumnie 13 KPIR - Pozostałe wydatki,

- WYDATKI ZWIĄZANE Z UŻYTKOWANIEM POJAZDU - wówczas należy oznaczyć również pojazd, którego wydatek dotyczy, co spowoduje ujęcie kosztu w kolumnie 13 KPIR - Pozostałe wydatki w prawidłowej wysokości odliczenia kosztu jaka przypisana jest do pojazdu.