Prowadząc osobiście księgowość swojej firmy, oprócz umiejętności prowadzenia ksiąg podatkowych podatnik powinien należycie przechowywać dokumenty i dowody księgowe. W jaki sposób magazynować dowody księgowe i przez jaki czas? Czy można prowadzić dokumentację w formie elektronicznej? Sprawdźmy!

Jakie dowody księgowe mogą być podstawą wpisów do KPiR?

Zasady prowadzenia księgi przychodów i rozchodów oraz warunki, jakie powinna ona spełniać, aby stanowić dowód pozwalający na określenie zobowiązań podatkowych, określa rozporządzenie w sprawie prowadzenia podatkowej księgi przychodów i rozchodów. Rozporządzenie to jasno precyzuje, jakie rodzaje dowodów mogą być podstawą zapisów w księdze podatkowej.

„Podstawą zapisów w księdze są dowody księgowe, którymi są:

faktury, faktury VAT RR, rachunki oraz dokumenty celne, zwane dalej „fakturami”, wystawione zgodnie z odrębnymi przepisami, lub

dokumenty określające zmniejszenie kosztów uzyskania przychodów lub zwiększenie przychodów na podstawie art. 22p ustawy o podatku dochodowym, zawierające co najmniej:

datę wystawienia dokumentu oraz miesiąc, w którym dokonuje się zmniejszenia kosztów uzyskania przychodów lub zwiększenia przychodów,

wskazanie faktury, a jeżeli nie istniał obowiązek wystawienia faktury, wskazanie umowy albo innego dokumentu, stanowiących podstawę do zaliczenia kosztu do kosztów uzyskania przychodów,

wskazanie kwoty, o którą podatnik zmniejsza koszty uzyskania przychodów lub zwiększa przychody,

podpis osoby sporządzającej dokument, lub

inne dowody, wymienione w § 12 i § 13, stwierdzające fakt dokonania operacji gospodarczej zgodnie z jej rzeczywistym przebiegiem i zawierające co najmniej:

wiarygodne określenie wystawcy lub wskazanie stron (nazwę i adresy) uczestniczących w operacji gospodarczej, której dowód dotyczy,

datę wystawienia dowodu oraz datę lub okres dokonania operacji gospodarczej, której dowód dotyczy, z tym że jeżeli data dokonania operacji gospodarczej odpowiada dacie wystawienia dowodu, wystarcza podanie jednej daty,

przedmiot operacji gospodarczej i jego wartość oraz ilościowe określenie, jeżeli przedmiot operacji jest wymierny w jednostkach naturalnych,

podpisy osób uprawnionych do prawidłowego udokumentowania operacji gospodarczych – oznaczone numerem lub w inny sposób umożliwiający powiązanie dowodu z zapisami księgowymi dokonanymi na jego podstawie”.

dzienne zestawienia dowodów (faktur dotyczących sprzedaży) sporządzone do zaksięgowania ich zbiorczym zapisem;

noty księgowe, sporządzone w celu skorygowania zapisu dotyczącego operacji gospodarczej, wynikającej z dowodu obcego lub własnego, otrzymane od kontrahenta podatnika lub przekazane kontrahentowi;

dowody przesunięć;

dowody opłat pocztowych i bankowych;

inne dowody opłat, w tym dokonywanych na podstawie książeczek opłat, oraz dokumenty zawierające dane, o których mowa w § 11 ust. 3 pkt 3.

Oznacza to, że tylko ściśle określone ustawą dokumenty mogą stanowić podstawę do księgowania w KPiR.

Przykład 1.

Pan Tomasz zakupił towary handlowe od osoby fizycznej, za które zapłacił przelewem. Czy wyciąg bankowy jest wystarczającym dokumentem do ujęcia kosztu w KPiR?

Nie, ponieważ wydatek nie jest należycie udokumentowany, jego zakup nie może zostać ujęty w KPiR.

Co do zasady wyciąg bankowy nie spełnia wymagań § 11 ust. 3 pkt. 3 c i d, bowiem nie jest w nim określony przedmiot operacji gospodarczej, jego wartość, ilościowe określenie w jednostkach naturalnych, a także nie posiada podpisów osób uprawnionych do prawidłowego udokumentowania operacji gospodarczych, co wyklucza go z możliwości uznania za dowód księgowy.

Przykład 2.

Przedsiębiorca Marcin zakupił na podstawie umowy kupna-sprzedaży towar handlowy od osoby prywatnej. Czy może on ująć go w wydatkach firmowych?

Tak, ponieważ podatnik posiada dokument potwierdzający zakup – umowę-kupna sprzedaży, zakupiony towar należy ująć w kol. 10. KPiR – Zakup towarów handlowych i materiałów.

Jakie są najważniejsze zasady prowadzenia KPiR?

Co do zasady księgę przychodów i rozchodów zakłada się na dzień 1 stycznia każdego roku podatkowego lub na dzień rozpoczęcia działalności w ciągu roku podatkowego.

Przykład 3.

Podatnik rozpoczął działalność 6 czerwca 2021 roku. W związku z tym KPiR na 2021 zostanie założona z dniem rozpoczęcia działalności, czyli 6 czerwca 2021. Pierwszym wpisem będzie remanent początkowy.

Warto mieć na uwadze, że księgę można prowadzić zarówno w formie papierowej, jak i elektronicznej. Prowadząc księgę w formie papierowej, wszystkie jej strony muszą być spięte (zbroszurowane) i kolejno ponumerowane.

W przypadku prowadzenia księgi w formie elektronicznej należy:

stosować program komputerowy zapewniający dostęp do treści zapisów oraz umożliwiający wydrukowanie wszystkich danych w porządku chronologicznym zgodnie ze wzorem księgi, np. wFirma.pl;

przechowywać dane w sposób chroniący je przed zniszczeniem lub zniekształceniem;

określić na piśmie szczegółową instrukcję obsługi programu komputerowego do jej prowadzenia.

Przykład 4.

Pani Mariola kupiła przez internet towar handlowy. Na fakturze wyodrębniono koszty wysyłki. Pani Mariola zaksięgowała fakturę:

kol. 10. KPiR – Zakup towarów handlowych i materiałów w wartości zakupionych towarów;

kol. 13. KPiR – Pozostałe wydatki w wartości kosztów wysyłki.

Czy księga może zostać uznana za wadliwą?

Tak, ponieważ koszty uboczne związane z zakupem towarów handlowych i materiałów księguje się w 11. kolumnie KPiR – koszty uboczne zakupu.

Przykład 5.

Pan Józef zapomniał zaksięgować fakturę za najem lokalu. Czy ma obowiązek zaksięgować zapomnianą fakturę kosztową?

Nie, przedsiębiorca nie ma obowiązku księgowania faktur kosztowych, z wyjątkiem tych dotyczących zakupu towarów handlowych i materiałów.

Przykład 6.

Pani Ania prowadzi szwalnię. W kwietniu znalazła fakturę za zakup materiałów, które zakupiła w lutym. W tym przypadku pani Ania ma obowiązek ująć fakturę w kosztach w dacie otrzymania towarów. Wynika to wprost z § 16 ust. 1 rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, zgodnie z którą zakup materiałów podstawowych oraz towarów handlowych jest wpisywany do księgi niezwłocznie po ich otrzymaniu, najpóźniej przed przekazaniem do magazynu, przerobu lub sprzedaży.

zawiera wpis o zdarzeniu, które w rzeczywistości nie zaistniało;

zawiera kwoty inne niż zaistniałe w rzeczywistości;

nie zawiera wpisu o zdarzeniu, które rzeczywiście zaistniało.

Co ważne, nierzetelność jest traktowana jako przestępstwo skarbowe, natomiast wadliwość jako wykroczenie skarbowe. Jeżeli organ podatkowy uzna księgę za nierzetelną lub wadliwą, podatnikowi grozi dopłata podatku oraz kara grzywny.

W przypadku sprzedaży udokumentowanej w sposób inny niż faktura, zbiorczy przychód należy wprowadzić na podstawie wystawionego na koniec dnia dowodu wewnętrznego, w którym w jednej kwocie wykazana jest wysokość tych przychodów za dany dzień, o ile nie jest prowadzona ewidencja sprzedaży lub ewidencja przy zastosowaniu kas rejestrujących. W tej sytuacji podstawą do księgowania przychodu jest raport kasowy.

Gdzie i jak długo przechowywać dowody księgowe?

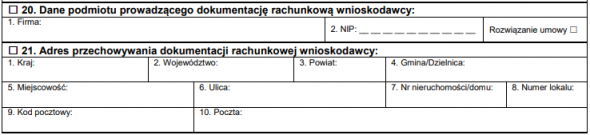

Co do zasady KPiR należy przechowywać w siedzibie przedsiębiorstwa lub w miejscu wykonywania działalności. W przypadku korzystania z usług biura rachunkowego księga i dowody księgowe powinny być przechowywane w miejscu prowadzenia lub przechowywania księgi przez to biuro. Fakt rozliczania przez biuro rachunkowe należy zgłosić we wniosku CEIDG (poz. 20 i 21).

Księgę i dowody księgowe trzeba przechowywać przez 5 lat, licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku dochodowego rozliczanego na podstawie tej księgi.

Przykład 7.

W 2021 roku pan Adrian postanowił zarchiwizować dowody księgowe. Ponieważ dokumenty księgowe należy przechowywać za ostatnie 5 lat, przedsiębiorca może zarchiwizować dokumenty dotyczące najwcześniej 2015 roku.

Księgi rachunkowe (książka przychodów i rozchodów, ewidencja przychodów), dowody księgowe oraz inne dokumenty firmowe (np. paragony) są należycie przechowywane wtedy, gdy chronimy je przed niedozwolonymi zmianami oraz nieupoważnionym rozpowszechnianiem, uszkodzeniem lub zniszczeniem.

Księgę przychodów i rozchodów należy prowadzić rzetelnie – tak, aby odzwierciedlała stan rzeczywisty, bezbłędnie, na bieżąco i w taki sposób, aby w razie kontroli można ją było łatwo sprawdzić. Księga powinna zawierać zapisy o dokonanej sprzedaży oraz koszty poniesione w związku z uzyskaniem przychodu w prowadzonej działalności. Dopuszczalny limit błędów związanych z niewpisaniem bądź niepoprawnym wpisaniem kwot przychodów wynosi 0,5% przychodu wykazanego w księdze za dany rok podatkowy.

Warto segregować dokumenty – po wydrukowaniu ułóż je w sposób chronologiczny i ponumeruj zgodnie z numeracją z KPiR. W przypadku dużej ilości dokumentacji warto podzielić ją na teczki, np. osobną na każdy miesiąc.

W przypadku KPiR termin przechowywania dokumentów księgowych mija wraz z momentem przedawnienia podatkowego, czyli 5 lat od końca roku, w którym złożyliśmy zeznanie. Istotne jest, aby kserować faktury w wersji „paragonów” (np. ze stacji paliw), ponieważ szybko blakną i po 5 latach z pewnością trudno będzie odczytać ich treść.

Przechowywanie elektroniczne dokumentów w dzisiejszych czasach ułatwia prowadzenie ewidencji związanej z działalnością gospodarczą. Obecnie mamy do wyboru szeroką gamę programów komputerowych, które robią wszystko za nas. Jednak przy wyborze takiej formy księgowania należy pamiętać o zapewnieniu bezpieczeństwa i trwałości danych.

Miejsce przechowywania dokumentacji musi znajdować się na stałe w miejscu wykonywania działalności lub miejscu wskazanym jako siedziba przedsiębiorstwa – wskazujesz je podczas rejestracji firmy lub zmiany jej danych w formularzu CEIDG-1.

Za nieodpowiednie przechowywanie dokumentów księgowych konsekwencje ponosi przedsiębiorca! Niedotrzymanie obowiązków związanych z odpowiednią archiwizacją dokumentacji skutkować może odpowiedzialnością karno-skarbową.

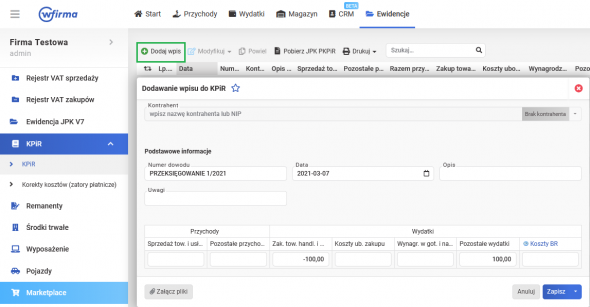

Dowody księgowe i wpisy do KPiR w systemie wFirma.pl

Aby dokonać bezpośredniego wpisu do Księgi w systemie wFirma.pl, należy wejść w zakładkę EWIDENCJE » KPiR » DODAJ WPIS.