Czym jest pozycja w załączniku PIT-O - darowizny z innych ustaw? Wiele podatników nie wie co może w niej uzupełnić. W ramach artykułu omówiliśmy co można odliczyć w tej pozycji!

Na czyją rzecz możliwa jest darowizna na kościelną działalność charytatywno-opiekuńczą?

Prawo do odliczenia takiej darowizny wynika z poszczególnych ustaw o stosunku Państwa do danego Kościoła. Może być ona przekazana do:

Kościoła Katolickiego w Rzeczypospolitej Polskiej;

Polskiego Autokefalicznego Kościoła Prawosławnego;

Kościoła Adwentystów Dnia Siódmego w Rzeczypospolitej Polskiej;

Kościoła Chrześcijan Baptystów w Rzeczypospolitej Polskiej;

Kościoła Ewangelicko-Augsburskiego w Rzeczypospolitej Polskiej;

Kościoła Ewangelicko-Metodystycznego w Rzeczypospolitej Polskiej;

Kościoła Zielonoświątkowego w Rzeczypospolitej Polskiej;

Kościoła Starokatolickiego Mariawitów w Rzeczypospolitej Polskiej;

Kościoła Polskokatolickiego w Rzeczypospolitej Polskiej;

Kościoła Katolickiego Mariawitów w Rzeczypospolitej Polskiej;

Kościoła Ewangelicko-Reformowanego w Rzeczypospolitej Polskiej.

Na jakim druku może zostać odliczona darowizna na kościelną działalność charytatywno-opiekuńczą?

Darowiznę na kościelną działalność charytatywno-opiekuńczą można odliczyć dopiero w zeznaniu rocznym na druku:

PIT-37 – formularz składany przez osobę fizyczną, której dochody opodatkowane są skalą podatkową;

PIT-36 – formularz składany przez podatnika prowadzącego działalność gospodarczą opodatkowaną skalą podatkową;

PIT-28 – formularz składany przez podatnika prowadzącego działalność gospodarczą opodatkowaną ryczałtem od przychodów ewidencjonowanych.

Możliwość odliczania darowizny na cele charytatywno-opiekuńcze wynika m.in. z art. 55 ust. 7 ustawy o stosunku Państwa do Kościoła Katolickiego w Rzeczypospolitej Polskiej czy art. 40 ust. 7 ustawy o stosunku Państwa do Polskiego Autokefalicznego Kościoła Prawosławnego. Podatnik ma prawo odliczyć faktyczną wartość przekazanej darowizny. Zgodnie z treścią ustaw, które regulują stosunki państwa do poszczególnych kościołów, te darowizny nie są ograniczone żadnym limitem. Natomiast nie jest możliwe odliczenie większej kwoty niż dochód, od którego będzie on odliczany.

którą zaliczył do kosztów uzyskania przychodów,

którą odliczył od przychodu na podstawie ustawy o ryczałcie lub odliczył od dochodu na podstawie ustawy PIT,

która została zwrócona w jakiejkolwiek formie.

W jaki sposób udokumentować prawo do odliczenia darowizny na kościelną działalność charytatywno-opiekuńczą?

Podstawowym dokumentem, za pomocą którego dokumentuje się darowiznę, jest:

dowód wpłaty na rachunek płatniczy obdarowanego lub jego rachunek w banku inny niż rachunek płatniczy – w przypadku darowizny pieniężnej;

dowód, z którego wynikają dane identyfikujące darczyńcę oraz wartość przekazanej darowizny wraz z oświadczeniem obdarowanego o jej przyjęciu – w przypadku darowizny niepieniężnej.

Dodatkowo od obdarowanego podatnik powinien posiadać w przypadku darowizny niepieniężnej:

pokwitowanie odbioru darowizny;

sprawozdanie o przeznaczeniu darowizny na kościelną działalność charytatywno-opiekuńczą (w ciągu dwóch lat od otrzymania darowizny).

Jak wycenić darowiznę na kościelną działalność charytatywno-opiekuńczą?

Dla celów umowy darowizny jej wartość należy oprzeć o wartość rynkową objętych nią rzeczy i praw (art. 26 ust. 6 w związku z art. 19 ustawy o PIT). Jeżeli przekazywane towary są opodatkowane podatkiem VAT, za kwotę darowizny przyjmuje się ich wartość wraz z tym podatkiem, w części przekraczającej kwotę VAT naliczonego, którą darczyńca zgodnie z przepisami o VAT ma prawo odliczyć z tytułu dokonania tej darowizny.

Jak dokonać odliczenia darowizny na kościelną działalność charytatywno-opiekuńczą w zeznaniu rocznym?

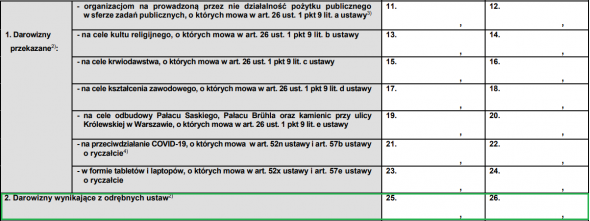

Darowiznę na kościelną działalność charytatywno-opiekuńczą można odliczyć w rocznym zeznaniu podatkowym za 2021 rok PIT-37, PIT-36 albo PIT-28. Kwotę odliczenia wykazuje się w załączniku PIT/O w pozycji 25 (jeśli występujemy jako podatnik) lub pozycji 26 (jeśli występujemy jako małżonek).

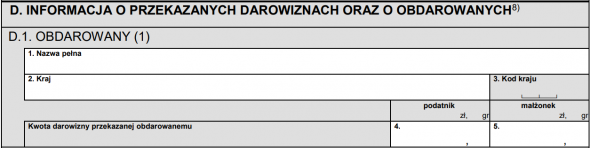

Dodatkowo należy wskazać podmiot obdarowany w części D załącznika PIT/O, wykazując:

nazwę pełną podmiotu;

kraj;

kwotę darowizny przekazanej obdarowanemu.