Podatnicy, którzy dokonali darowizny rzeczowej – laptop lub tablet – na rzecz wskazanych w ustawie podmiotów mogą w związku z tym dokonać odliczenia ulgi podatkowej w odpowiednim wymiarze. W artykule omówiona została darowizna na komputery przenośne!

Na czyją rzecz możliwa jest darowizna na komputery przenośne?

Zgodnie z art. 52x ust. 1 i 2 ustawy o PIT, aby odliczyć taką darowiznę, powinna być ona przekazana:

organom, które prowadzą placówki oświatowe, tj.:

podmioty:

przedszkola, w tym: specjalne, integracyjne, z oddziałami specjalnymi lub integracyjnymi, a także inne formy wychowania przedszkolnego,

szkoły:

podstawowe, w tym: specjalne, integracyjne, z oddziałami przedszkolnymi, integracyjnymi, specjalnymi, przysposabiającymi do pracy, dwujęzycznymi, sportowymi i mistrzostwa sportowego, sportowe i mistrzostwa sportowego,

ponadpodstawowe, w tym: specjalne, integracyjne, dwujęzyczne, z oddziałami integracyjnymi, specjalnymi, dwujęzycznymi, przygotowania wojskowego, sportowymi i mistrzostwa sportowego, sportowe, mistrzostwa sportowego, rolnicze, leśne, morskie, żeglugi śródlądowej oraz rybołówstwa,

artystyczne,

placówki oświatowo-wychowawcze, w tym szkolne schroniska młodzieżowe, umożliwiające rozwijanie zainteresowań i uzdolnień oraz korzystanie z różnych form wypoczynku i organizacji czasu wolnego,

placówki kształcenia ustawicznego oraz centra kształcenia zawodowego, umożliwiające uzyskanie i uzupełnienie wiedzy, umiejętności i kwalifikacji zawodowych,

młodzieżowe ośrodki wychowawcze, młodzieżowe ośrodki socjoterapii, specjalne ośrodki szkolno-wychowawcze oraz specjalne ośrodki wychowawcze dla dzieci i młodzieży wymagających stosowania specjalnej organizacji nauki, metod pracy i wychowania, a także ośrodki rewalidacyjno-wychowawcze umożliwiające dzieciom i młodzieży, o których mowa w art. 36 ustawy – Prawo oświatowe, spełnianie obowiązku szkolnego i obowiązku nauki ust. 17, a także dzieciom i młodzieży z niepełnosprawnościami sprzężonymi, z których jedną z niepełnosprawności jest niepełnosprawność intelektualna, realizację odpowiednio obowiązku, o którym mowa w art. 31 wychowanie przedszkolne ust. 4, obowiązku szkolnego i obowiązku nauki,

uczelnie w rozumieniu ustawy – Prawo o szkolnictwie wyższym i nauce;

placówki opiekuńczo-wychowawcze w rozumieniu ustawy o wspieraniu rodziny i systemie pieczy zastępczej;

organizacjom, o których mowa w art. 3 ust. 2 i 3 ustawy o działalności pożytku publicznego, prowadzącym działalność pożytku publicznego w sferze zadań publicznych lub operatorowi Ogólnopolskiej Sieci Edukacyjnej, z przeznaczeniem na cele dalszego nieodpłatnego przekazania organom prowadzącym placówki oświatowe lub placówkom oświatowym.

Na jakim druku może zostać odliczona darowizna na komputery przenośne?

Darowiznę w związku z przekazaniem sprzętu komputerowego można odliczyć dopiero w zeznaniu rocznym na drukach:

PIT-37 – formularz składany przez osobę fizyczną, której dochody opodatkowane są skalą podatkową;

PIT-36 – formularz składany przez podatnika prowadzącego działalność gospodarczą opodatkowaną skalą podatkową;

PIT-36L – formularz składany przez podatnika prowadzącego działalność gospodarczą opodatkowaną podatkiem liniowym;

PIT-28 – formularz składany przez podatnika prowadzącego działalność gospodarczą opodatkowaną ryczałtem od przychodów ewidencjonowanych.

Do jakiego limitu może zostać odliczona darowizna na komputery przenośne?

W przypadku darowizn przekazanych w roku 2021:

od 1 stycznia do 31 marca – podatnik może odliczyć kwotę, która odpowiada 150% wartości darowizny;

od 1 kwietnia do końca miesiąca, w którym odwołano stan epidemii ogłoszony z powodu COVID-19 – podatnik może odliczyć kwotę, która odpowiada 100% wartości darowizny.

którą zaliczył do kosztów uzyskania przychodów;

którą odliczył od przychodu na podstawie ustawy o ryczałcie lub odliczył od dochodu na podstawie ustawy PIT;

która została zwrócona w jakiejkolwiek formie.

Jak udokumentować prawo do odliczenia darowizny na komputery przenośne?

Wysokość darowizny należy udokumentować dowodem, z którego wynikają dane identyfikujące darczyńcę oraz wartość przekazanej darowizny wraz z oświadczeniem obdarowanego o jej przyjęciu.

Dla celów umowy darowizny jej wartość należy oprzeć o wartość rynkową objętych nią rzeczy i praw (art. 26 ust. 6 w związku z art. 19 ustawy o PIT). Jeżeli przekazywane towary są opodatkowane podatkiem VAT, za kwotę darowizny przyjmuje się ich wartość wraz z tym podatkiem, w części przekraczającej kwotę VAT naliczonego, którą darczyńca, zgodnie z przepisami o VAT, ma prawo odliczyć z tytułu dokonania tej darowizny.

Jak dokonać odliczenia darowizny na komputery przenośne w zeznaniu rocznym?

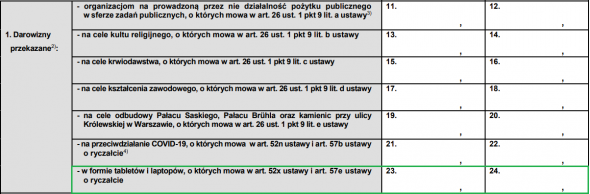

Darowiznę komputerów przenośnych można odliczyć w rocznym zeznaniu podatkowym za 2022 rok PIT-37, PIT-36, PIT-36S, PIT-36L albo PIT-28. Kwotę odliczenia wykazuje się w załączniku PIT/O w pozycji 23 (jeśli występujemy jako podatnik) lub pozycji 24 (jeśli występujemy jako małżonek).

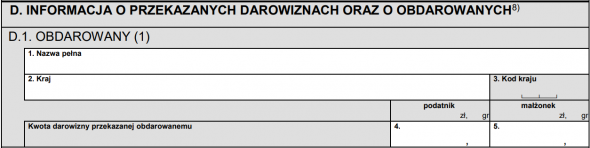

Dodatkowo należy wskazać podmiot obdarowany w części D załącznika PIT-O, wykazując:

nazwę pełną podmiotu;

kraj;

kwotę darowizny przekazanej obdarowanemu.