Zgodnie z wprowadzonymi przepisami od 1 listopada 2019 r. dla niektórych branż dokonujących transakcji na kwotę co najmniej 15 tys. zł ustawodawca nałożył obowiązek stosowania mechanizmu podzielonej płatności. Transakcje, wobec których konieczne jest zastosowanie tego mechanizmu, muszą być udokumentowane fakturą sprzedaży z adnotacją „mechanizm podzielonej płatności”. Faktura split payment wzór – sprawdź, jak powinna być wystawiona i jakie dane musi zawierać!

Split payment – co to takiego?

Mechanizm podzielonej płatności, zwany inaczej split payment, został wprowadzony jako odpowiedź ustawodawcy na pojawiające się na szeroką skalę wyłudzenia podatku VAT. Split payment to rodzaj formy płatności, która polega na rozdzieleniu kwoty netto zobowiązania wynikającego z faktury oraz kwoty podatku VAT i opłacenie ich przez nabywcę w formie przelewu na firmowy rachunek bankowy sprzedawcy oraz specjalnie utworzony przez bank rachunek VAT, przy czym nabywca nie dokonuje osobno dwóch przelewów, lecz dokonuje jednego przelewu z wykorzystaniem specjalnego komunikatu przelewu. W komunikacie tym nabywca wskazuje kwotę brutto transakcji oraz kwotę podatku VAT, która ma trafić na rachunek VAT sprzedawcy. Na podstawie takiego zlecenia płatności bank dokonuje przelewu na odpowiedni rachunek, z podziałem na wartości wskazane w komunikacie.

Obowiązkowy split payment – kiedy należy go stosować?

Stosowanie obowiązkowego split payment zostało wprowadzone Ustawą z dnia 9 sierpnia 2019 r. o zmianie ustawy o VAT i obowiązuje od 1 listopada 2019 r. W myśl znowelizowanych przepisów zastosowanie mechanizmu podzielonej płatności jest obowiązkowe w odniesieniu do transakcji:

-

dla których obowiązek podatkowy, dostawa towarów lub świadczenie usług oraz data wystawienia faktury przypada po 31 października 2019 roku;

-

wartość transakcji stanowi co najmniej kwotę 15 tys. zł brutto;

-

co najmniej jedna pozycja z faktury dotyczy towarów lub usług wymienionych w załączniku 15 ustawy o VAT;

-

zarówno sprzedawca, jak i nabywca jest podatnikiem (niezależnie od tego, czy nabywca jest podatnikiem VAT czynnym, czy zwolnionym).

Pan Ireneusz prowadzący firmę budowlaną wykonuje w jej ramach usługi podwykonawstwa na rzecz innych podatników VAT. 30 października chciałby wystawić fakturę sprzedaży na kwotę 34 tys. zł, która będzie stanowiła całą wartość świadczonej usługi. Czy transakcja powinna być objęta obowiązkowym mechanizmem podzielonej płatności, czy odwrotnym obciążeniem?

Z uwagi na fakt, że faktura będzie wystawiona 30 października 2019 r., pan Ireneusz powinien wobec niej zastosować odwrotne obciążenie zgodnie z brzmieniem przepisów obowiązujących do 31 października 2019 r.

Przykład 2.

Pan Grzegorz świadczący usługi podwykonawcy wystawił 15 października 2019 r. fakturę zaliczkową na kwotę 14 tys. zł brutto z tytułu wykonanych robót tynkarskich, na wartość otrzymanej zaliczki z adnotacją odwrotne obciążenie. 23 listopada 2019 r. usługa została zakończona i pan Grzegorz będzie zobowiązany do wystawienia faktury końcowej na kwotę 17 tys. zł brutto. W jaki sposób powinna wyglądać faktura końcowa?

Z uwagi na fakt, że faktura końcowa zostanie wystawiona po 31 października 2019 r., po tym terminie również wykonano usługi oraz wartość transakcji przekracza 15 tys. zł brutto, konieczne będzie zastosowanie obowiązkowego split paymentu. Zgodnie z tym na fakturze końcowej należy zastosować adnotację „mechanizm podzielonej płatności” oraz opodatkować usługę krajową stawką VAT.

Faktura split payment wzór – co zawiera?

Faktura sprzedaży dokumentująca transakcję krajową zgodnie z art. 106e ustawy o VAT co do zasady powinna zawierać m.in.:

-

datę wystawienia;

-

kolejny numer nadany w ramach danej serii;

-

dane identyfikacyjne sprzedawcy i nabywcy (imię i nazwisko, nazwa podatnika, adres) wraz z ich NIP-em;

-

datę dokonania lub zakończenia dostawy towarów lub wykonania usługi lub datę otrzymania zapłaty, jeśli jest inna niż data wystawienia faktury;

-

nazwę i rodzaj towaru lub usługi wraz z określeniem miary i ilości;

-

cenę jednostkową netto;

-

sumę wartości netto sprzedaży oraz kwotę podatku VAT od sumy wartości netto z podziałem na poszczególne stawki VAT i kwoty podatku dotyczące poszczególnych stawek;

-

wartość udzielonych rabatów;

-

kwotę należności ogółem;

-

inne oznaczenia dodatkowe zależne od rodzaju transakcji i statusu podatnika.

W przypadku, gdy warunki do zastosowania obowiązkowego split payment zostaną spełnione, sprzedawca zobowiązany jest poinformować nabywcę o konieczności dokonania zapłaty z wykorzystaniem komunikatu przelewu obsługującego podzieloną płatność. Za jego pomocą wartość netto jest przekazywana na rachunek rozliczeniowy, a kwota VAT na rachunek VAT sprzedawcy. Na wystawianej fakturze, zgodnie z art. 106e ust. 18a ustawy o VAT, sprzedawca zobowiązany jest zamieścić adnotację „mechanizm podzielonej płatności”. Dzięki takiemu oznaczeniu nabywca zostanie poinformowany o konieczności zapłaty z zastosowaniem split payment.

Faktura split payment a brak obowiązkowej adnotacji – jakie są konsekwencje?

Mimo że adnotacja na fakturze nie wpływa w żadnej mierze na wartość transakcji, brak jej wskazania w przypadku, gdy transakcja podlega obowiązkowo podzielonej płatności, niesie konsekwencje podatkowe po stronie zarówno sprzedawcy, jak i nabywcy.

W przypadku niezastosowania się podatnika do obowiązku wskazania tej adnotacji, gdy ta powinna się znaleźć na fakturze, naczelnik urzędu skarbowego lub naczelnik urzędu celno-skarbowego może nałożyć na podatnika sankcje karne skarbowe odpowiadające 30% kwoty podatku VAT wykazanego na fakturze dotyczącej towarów lub usług wymienionych w załączniku nr 15 do ustawy o VAT.

Jeśli nabywca mimo braku adnotacji na fakturze dokona zapłaty w mechanizmie podzielonej płatności, sprzedawca może uniknąć sankcji. Warunkiem jest w takim przypadku poinformowanie nabywcy o konieczności uregulowania należności za pomocą split payment, przed tym zanim zapłaci fakturę.

Sankcje za brak płatności z wykorzystaniem split payment, gdy jest to obowiązkowe, dotyczą również nabywcy, jeśli nie dokona zapłaty w mechanizmie podzielonej płatności, a jest do tego zobowiązany. Również w tym przypadku sankcje karno-skarbowe nakłada naczelnik urzędu skarbowego w wysokości 30% kwoty podatku wykazanego na fakturze w odniesieniu do towarów i usług zawartych w załączniku 15 do ustawy o VAT. Zdaniem Ministerstwa Finansów nabywca powinien być zorientowany, co jest przedmiotem transakcji i dokonać zapłaty w mechanizmie podzielonej płatności zgodnie z ustawowym obowiązkiem.

Przykład 3.

Pan Janek prowadzi działalność budowlaną i wykonuje usługi jako podwykonawca. W styczniu 2020 r. wystawił fakturę sprzedaży na roboty malarskie na kwotę 16 tys. zł brutto. Na fakturze zapomniał wskazać adnotacji „mechanizm podzielonej płatności”. Zorientował się o tym fakcie i poinformował nabywcę, który dokonał zapłaty za fakturę z zastosowaniem split payment. Czy pana Janka obejmą sankcje skarbowe?

Mimo niezastosowania obowiązkowej adnotacji na fakturze sprzedaży z uwagi na to, że nabywca dokonał zapłaty z wykorzystaniem mechanizmu podzielonej płatności, pana Janka nie dosięgną sankcje. Brak adnotacji o podzielonej płatności może on uzupełnić poprzez wystawienie faktury korygującej dane formalne.

Faktura split payment a brak zapłaty w podzielonej płatności – konsekwencje na gruncie PIT

W przypadku, gdy nabywca nie dokona zapłaty zobowiązania z wykorzystaniem podzielonej płatności, a będzie do tego zobowiązany, oprócz sankcji karno-skarbowych, pozbawiony zostaje prawa do ujęcia wydatku w kosztach firmowych. Zgodnie z art. 22p ust. 1 pkt 3 ustawy o PIT „Podatnicy prowadzący pozarolniczą działalność gospodarczą nie zaliczają do kosztów uzyskania przychodów kosztu w tej części, w jakiej płatność dotycząca transakcji określonej w art. 19 ustawy z dnia 6 marca 2018 r. – Prawo przedsiębiorców, pomimo zawarcia na fakturze wyrazów »mechanizm podzielonej płatności« zgodnie z art. 106e ust. 1 pkt 18a ustawy o podatku od towarów i usług, została dokonana z pominięciem mechanizmu podzielonej płatności określonego w art. 108a ust. 1a tej ustawy”.

Jeśli podatnik ujmie wydatek w kosztach i dokona zapłaty z pominięciem podzielonej płatności, wówczas zobowiązany jest do zmniejszenia kosztów lub zwiększenia przychodów, jeśli wartość kosztów jest niewystarczająca. Zmniejszenia lub zwiększenia dokonuje się odpowiednio w miesiącu, w którym dokonano zapłaty z pominięciem mechanizmu podzielonej płatności.

Przykład 4.

Pan Adam kupił pręty stalowe na fakturę VAT wystawioną 4 lutego 2020 r. na kwotę 16 tys. zł brutto i ujął ją w kosztach w lutym 2020 r. Sprzedawca wskazał na fakturze adnotację o konieczności zastosowania mechanizmu podzielonej płatności. Mimo takiej adnotacji pan Adam dokonał zapłaty 3 kwietnia 2020 r. w formie zwykłego przelewu całego zobowiązania na konto sprzedawcy. Czy będzie musiał skorygować koszty?

Z uwagi na fakt, że pan Adam mimo konieczności zapłaty zobowiązania w mechanizmie podzielonej płatności, wpłacił na rachunek kontrahenta całą wartość zamówienia, nie będzie mógł ująć w kosztach wydatku. W związku z tym w kwietniu 2020 r. musi on dokonać zmniejszenia kosztów lub zwiększenia przychodów o wartość netto wydatku.

Faktura split payment w systemie wFirma.pl

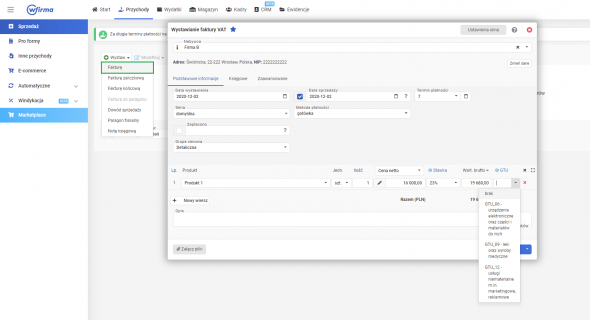

Użytkownicy systemu wFirma.pl do fakturowania i samodzielnej księgowości online mogą w prosty sposób wystawiać faktury w podzielonej płatności. Aby tego dokonać, należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, gdzie należy uzupełnić podstawowe dane, w tym wartość i właściwą stawkę VAT.

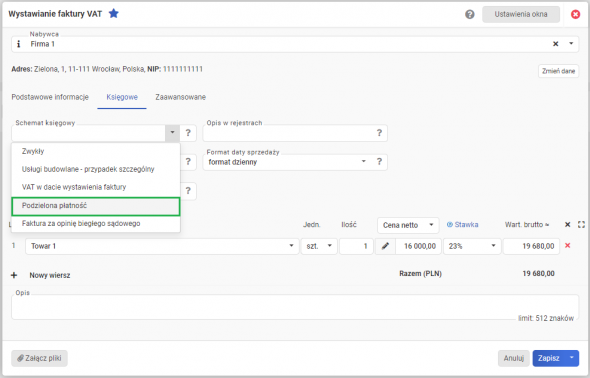

Kolejno należy przejść do podzakładki KSIĘGOWE i w polu SCHEMAT KSIĘGOWY zaznaczyć opcję PODZIELONA PŁATNOŚĆ.

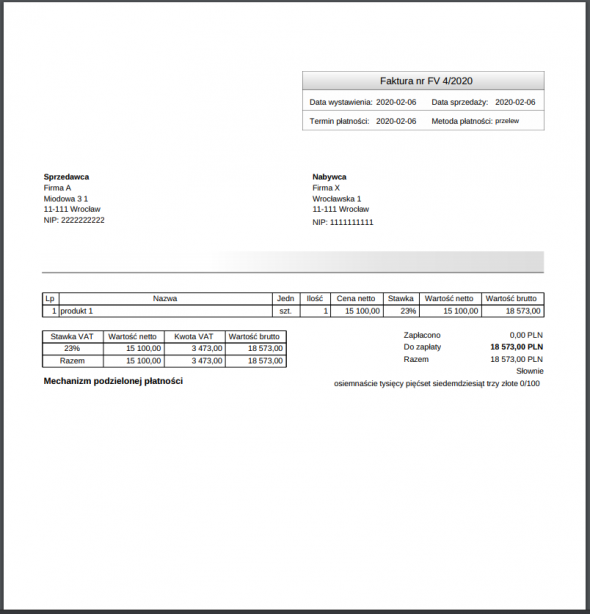

Wybór tego schematu księgowego spowoduje automatyczne pojawienie się na wydruku faktury adnotacji „mechanizm podzielonej płatności” pod tabelą.