Split payment, czyli model podzielonej płatności, jest sposobem na uszczelnienie systemu podatkowego związanego z podatkiem VAT i będzie funkcjonować w Polsce od 1 lipca 2018 roku. Po wprowadzeniu mechanizmu płatności podzielonej Ministerstwo Finansów w ciągu 11 lat chce uzyskać dodatkowe wpływy z podatku VAT w wysokości blisko 82 mld zł, które będą stopniowo rosnąć z 419 mln zł w 2018 roku do 9 mld w 2023 roku i kolejnych latach. Dla każdego podatnika VAT posiadającego konto w banku instytucja finansowa otworzy dodatkowy rachunek – prowadzony wyłącznie do celów rozliczeń podatku od towarów i usług. Jakie są obowiązki instytucji finansowych, jak wygląda praktyczna praca z rachunkiem VAT i jakie są ograniczenia dla dostawcy i nabywcy – na wszystkie pytania odpowiemy w niniejszym artykule.

Jakie są obowiązki instytucji finansowych?

Zgodnie z ustawą z dnia 15 grudnia 2017 roku o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw, która wchodzi w życie 1 lipca 2018 roku, banki mają obowiązek prowadzenia przynajmniej jednego rachunku VAT dla przedsiębiorcy, który posiada rachunek bieżący. Banki będą zobowiązane prowadzić rachunek VAT również do rachunków prowadzonych w ramach ich gospodarki własnej. Systemy bankowe powinny zostać dostosowane do automatycznego rozdzielania płatności nabywcy towaru/usługi na wartość netto faktury wędrującą na podstawowy rachunek bieżący dostawcy/przedsiębiorcy i kwotę podatku VAT trafiającą na rachunek VAT. Banki nie będą miały prawa do pobierania opłat i prowizji za prowadzenie rachunku VAT, natomiast środki zgromadzone na tym rachunku będą mogły być oprocentowane, jeżeli taki zapis znajdzie się w umowie klienta z bankiem.

Model podzielonej płatności będzie miał zastosowanie zarówno do faktur wystawianych po dniu wejścia w życie ustawy z dnia 15 grudnia 2017 roku o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw, jak i po jej wejściu w życie. Będzie on dotyczył wyłącznie przedsiębiorców w segmencie B2B. Obowiązkiem banku będzie przygotowanie i zapewnienie również aspektów dokumentacyjnych. Poza produktami związanymi z finansowaniem faktur banki udzielają również kredytów obrotowych odnawialnych i nieodnawialnych przeznaczonych na finansowanie podatku VAT. W obu przypadkach całość dokumentacji kredytowej musi zostać dostosowana do nowych regulacji. Dotychczas klienci korzystający z kredytów obrotowych zabezpieczonych np. zastawem na rachunku do zwrotu podatku VAT mieli możliwość dysponowania środkami tam zgromadzonymi. Obecnie przy zastosowaniu modelu podzielonej płatności nie będzie możliwości swobodnego korzystania ze środków na rachunku VAT. Zamknięcie rachunku VAT dokonywane będzie wraz z zamknięciem rachunku bieżącego prowadzonego w banku dla firmy powiązanego z rachunkiem VAT. Warunkiem zamknięcia rachunku bieżącego jest saldo zerowe na rachunku VAT. Jeśli saldo będzie dodatnie, wtedy należy złożyć wniosek w urzędzie skarbowym o zwolnienie środków z rachunku VAT. W przypadku zamknięcia rachunku VAT środki pieniężne powinny zostać przekazane:

-

na wskazany przez posiadacza rachunku VAT inny rachunek VAT prowadzony w tym samym banku lub

-

na wskazany rachunek bieżący na podstawie postanowienia naczelnika urzędu skarbowego.

Jak wygląda praktyczna praca z rachunkiem VAT?

Po wejściu w życie ustawy z dnia 15 grudnia 2017 roku o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw bank będzie otwierał do rachunków bieżących prowadzonych w walucie PLN rachunek VAT. Klienci korzystający ze split payment będą mieli obowiązek prowadzenia/otwarcia co najmniej jednego rachunku VAT. Pierwszy rachunek VAT bank wydaje bez specjalnych wniosków przedsiębiorcy. Jednak w momencie gdy przedsiębiorca chciałby posiadać większą liczbę rachunków VAT, musi złożyć do banku wniosek. Klienci będą mogli na nim wnioskować o otwarcie więcej niż jednego rachunku VAT prowadzonego do rozliczeń transakcji metodą podzielonej płatności. Maksymalna liczba rachunków VAT powinna być równa liczbie rachunków klienta prowadzonych w danym banku. Do rachunku VAT nie będzie możliwości wydawania kart płatniczych. Będzie również funkcjonowało ograniczenie dostępu do środków zgromadzonych na rachunku VAT. Możliwe dla klientów będą wyłącznie poniższe czynności/opcje:

-

przelew do urzędu skarbowego w ramach płatności podatku VAT,

-

przelew z rachunku VAT na rachunek VAT – tego samego przedsiębiorcy w tym samym banku,

-

przelew wykonywany przez przedsiębiorcę w ramach płatności split payment,

-

wyksięgowanie środków z rachunku VAT możliwe jedynie za zgodą naczelnika urzędu skarbowego. Jego zgoda będzie przekazywana przy wykorzystaniu komunikatu KIR w terminie 60 dni (standardowo) lub 25 dni. Naczelnik może nie wyrazić zgody na przelanie środków z rachunku VAT na rachunek bieżący przedsiębiorcy w przypadku, gdy:

-

zachodzi uzasadniona obawa, że zobowiązanie podatkowe z tytułu podatku nie zostanie wykonane, w szczególności, gdy podatnik trwale nie uiszcza wymagalnych zobowiązań z tytułu tego podatku lub dokonuje czynności polegających na zbywaniu majątku, które mogą utrudnić lub udaremnić egzekucję (art. 33 § 1 Ordynacji podatkowej) lub

-

w trakcie prowadzonego wobec podatnika postępowania podatkowego w zakresie podatku zachodzi uzasadniona obawa określenia zaległości podatkowej w podatku lub ustalenia dodatkowego zobowiązania podatkowego w podatku, lub

-

weryfikacja zasadności złożonego przez podatnika wniosku wskazuje, że zachodzi uzasadniona obawa wystąpienia zaległości podatkowej w podatku.

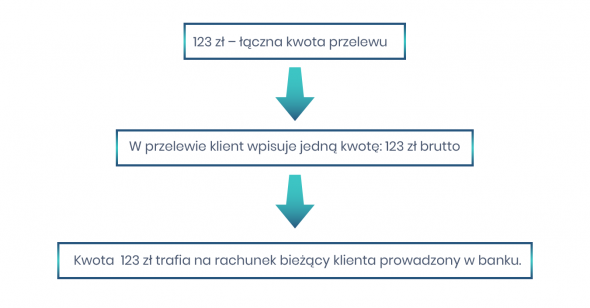

O wyborze formy płatności za fakturę VAT decydować będzie płacący fakturę, czyli przedsiębiorca. Różnica pomiędzy przelewem zwykłym a split payment przedstawia się następująco:

Płatnik faktury VAT realizuje przelew zwykły

Płatnik faktury VAT realizuje przelew z wykorzystaniem split payment

W przypadku środków zgromadzonych na rachunku bieżącym klienta dostęp jest nieograniczony. Dostęp do środków na rachunku VAT jest ograniczony. Środki te mogą być wykorzystywane tylko do płatności w ramach przelewu split payment lub do płatności za podatek VAT.

Rachunek VAT będzie mógł zostać uznany jedynie przelewem przychodzącym w ramach płatności split payment poprzez komunikat KIR oraz przelewem z innego rachunku VAT tego samego klienta w tym samym banku (przelew wewnętrzny). W przypadku zwrotu transakcji metodą podzielonej płatności będzie można ją zaksięgować z podziałem na przelew w kwocie netto na rachunku bieżącym oraz w kwocie podatku VAT na rachunku VAT. W sytuacji, gdy przedsiębiorca nie będzie posiadał rachunku VAT prowadzonego przez bank, a środki wykorzystujące metodę podzielonej płatności zostaną przekazane na jego rachunek osobisty, bank będzie miał obowiązek zwrócić taki przelew w komunikacie KIR. Wszystkie przelewy przychodzące do banku w ramach płatności split payment na rachunek bieżący, do którego nie ma założonego rachunku VAT, będą odrzucane i wrócą do nadawcy przelewu. Zgodnie z art. 62c ust. 11 ustawy Prawo bankowe z dnia 29 sierpnia 1997 roku (tekst ujednolicony): „W przypadku, gdy płatność za fakturę zostanie dokonana na podstawie komunikatu przelewu na rachunek odbiorcy, dla którego bank nie prowadzi rachunku VAT, bank dokonuje zwrotu środków przy użyciu komunikatu przelewu”. Taki przelew będzie zwracany do nadawcy przy użyciu komunikatu podzielonej płatności, tak by kwota netto trafiła na rachunek rozliczeniowy, a kwota VAT na rachunek VAT nadawcy. Ta sama zasada będzie dotyczyła przelewów przychodzących na rachunki w innych walutach niż PLN. Zwrotny przelew walutowy będzie realizowany do nadawcy bez przewalutowania. Rachunki VAT nie będą podlegać windykacji ani innej egzekucji w tym egzekucji skarbowej. Zgodnie z brzmieniem art. 62b ust. 2 pkt 9 ustawy Prawo bankowe z dnia 29 sierpnia 1997 roku (tekst ujednolicony) rachunek VAT może być obciążony jedynie w celu dokonania „realizacji zajęcia na podstawie administracyjnego tytułu wykonawczego, dotyczącego egzekucji należności z tytułu podatku od towarów i usług” - oznacza to, że dopuszczalna będzie tylko realizacja zajęcia na podstawie administracyjnego tytułu wykonawczego dotyczącego egzekucji należności z tytułu podatku VAT. Nie będzie, więc możliwe prowadzenie egzekucji dotyczącego innych należności publicznoprawnych, np. podatku CIT.

Jakie są ograniczenia dla dostawcy i nabywcy?

Na rachunku VAT nie będzie możliwości wykonywania poniższych czynności:

-

Ustawienie zabezpieczenia w postaci np. zastawu czy blokady na rachunku VAT

-

Ustawienie kaucji na rachunku VAT

-

Realizacja przelewu z rachunku VAT na zewnątrz

-

Uzyskanie karty do rachunku VAT

-

Realizacja przelewu z rachunku VAT na inny rachunek w banku nienależący do tego samego przedsiębiorcy

-

Dokonywanie spłat kredytów z rachunku VAT

-

Wypłata środków z kredytów na rachunek VAT

-

Uzyskanie limitu kredytowego w rachunku VAT.

Posiadanie rachunku VAT może znacząco wpływać na zdolność kredytową przedsiębiorstwa. Przedsiębiorcy ubiegającemu się o kredyt może w związku z nowym mechanizmem grozić negatywna analiza płynności finansowej, ponieważ pieniądze ulokowane na rachunku VAT staną się dla nich niedostępne, choć wcześniej, do momentu rozliczenia podatku, firmy mogły nimi swobodnie obracać. To szczególnie groźne w sytuacjach kryzysowych, kiedy pieniądze, które mogą uratować spółkę przed utratą płynności czy nawet bankructwem, dostępne będą jedynie po wydaniu zgody naczelnika urzędu skarbowego, który ma na to przewidziane 60 dni. Również analiza rotacji należności będzie mogła wypaść niekorzystnie dla firmy. Niewątpliwie split payment może wpłynąć również na zwiększenie zatorów płatniczych.

Podsumowując, jedynymi operacjami, jakie będą mogły być realizowane w ramach rachunku VAT, będą poniższe:

-

Rozliczenia podatku VAT

-

Przelew w ramach split payment

-

Przelew z rachunku VAT na rachunek VAT – tego samego przedsiębiorcy w tym samym banku.