Epidemia koronawirusa zatrzęsła całym gospodarczym światem. Wiele branż dotkniętych skutkami szalejącej pandemii otrzymało wsparcie finansowe, które oferował rząd. Przedsiębiorcy mogli liczyć na różne formy pomocy w tym trudnym dla nich czasie. Urząd skarbowy ma jednak prawo skontrolować prawidłowość wykorzystania przekazanych środków pomocowych wypłaconych w ramach tarcz antykryzysowych. Jakie konsekwencje grożą za nieprawidłowe spożytkowanie pomocy publicznej? Jak przebiega kontrola pomocy publicznej z tarcz antykryzysowych? Sprawdźmy!

Kontrola pomocy publicznej z tarcz antykryzysowych

Wydatkując środki przyznane w ramach tarcz antykryzysowych, warto zwrócić szczególną uwagę na warunki ich wykorzystania, co pozwoli na uniknięcie konsekwencji podatkowych po przeprowadzeniu kontroli. Wiele procedur wnioskowania o pomoc finansową opiera się na oświadczeniach, do których nie trzeba załączać dokumentów potwierdzających np. spadek przychodów. Możliwość wszczęcia kontroli w zakresie formalnej zgodności przychodu z księgami rachunkowymi, ale również pod względem potencjalnej możliwości zaniżania przychodu potwierdziła Krajowa Administracja Skarbowa: „Przychody wykazywane przez firmy podlegają weryfikacji w trakcie prowadzonej kontroli lub czynności sprawdzających. Oznacza to, że KAS sprawdza prawidłowość i terminowość wystawiania przez podatnika faktur i ustala, czy dokumentują one faktyczny przebieg i zakres zdarzeń gospodarczych”.

Wydatki finansowane środkami z tarcz antykryzysowych

Co do zasady otrzymana, a później umorzona mikropożyczka w kwocie 5000 zł nie stanowi przychodu, pod warunkiem że od miesiąca otrzymania środków prowadzono działalność przez 3 miesiące. Co więcej, wydatki sfinansowane środkami pochodzącymi z mikropożyczki przedsiębiorcy mogą ujmować jako koszt w KPiR. Środki z mikropożyczki powinny być przeznaczone na pokrycie bieżących kosztów działalności.

1. W celu przeciwdziałania negatywnym skutkom COVID-19 starosta może, na podstawie umowy, udzielić ze środków Funduszu Pracy jednorazowo pożyczki na pokrycie bieżących kosztów prowadzenia działalności gospodarczej mikroprzedsiębiorcy, o którym mowa w art. 7 ust. 1 pkt 1 ustawy z dnia 6 marca 2018 r. – Prawo przedsiębiorców, który prowadził działalność gospodarczą przed dniem 1 kwietnia 2020 r.

2. Wniosek o pożyczkę mikroprzedsiębiorca składa do powiatowego urzędu pracy właściwego ze względu na swoją siedzibę, po ogłoszeniu naboru przez dyrektora powiatowego urzędu pracy.

3. Pożyczka może być udzielona do wysokości 5000 zł.

7. Pożyczka wraz z odsetkami podlega umorzeniu, pod warunkiem, że mikroprzedsiębiorca będzie prowadził działalność gospodarczą przez okres 3 miesięcy od dnia udzielenia pożyczki.

Z kolei otrzymane dofinansowanie części kosztów dla samozatrudnionych nie stanowi przychodu, a ponadto wydatki opłacone tymi środkami nie mogą być zaliczone do kosztów uzyskania przychodów. W przypadku gdy koszty te zaliczono do wydatków firmowych, otrzymane dofinansowanie należy rozpatrzyć jako przychód z działalności. Dofinansowanie to ma na celu pokrycie części kosztów prowadzenia działalności.

Pani Ania otrzymała mikropożyczkę i dofinansowanie części kosztów dla samozatrudnionych. Środkami z mikropożyczki opłaciła ratę leasingową, natomiast dofinansowanie zostało przeznaczone na zapłatę czynszu. W jaki sposób podatnik ma rozliczyć koszty firmowe?

Fakturę za leasing, którą opłacono mikropożyczką, można ująć w kosztach firmowych. Natomiast z uwagi na fakt, że fakturę za czynsz opłacono środkami z dofinansowania kosztów dla samozatrudnionych, pani Ania nie wprowadza jej do ewidencji. Jeżeli natomiast zdecyduje się na wykazanie takiego kosztu w KPiR, musi również wykazać po stronie przychodu całą wartość otrzymanego dofinansowania.

Przykład 2.

Pan Mateusz zapłacił za media środkami z dofinansowania kosztów dla samozatrudnionych. Fakturę ujął w kosztach firmowych. Jak prawidłowo rozliczyć zaistniałe operacje gospodarcze?

Ponieważ podatnik ujął w kosztach fakturę opłaconą środkami z dofinansowania części kosztów dla samozatrudnionych, otrzymane świadczenie należy rozpoznać jako przychód z działalności i ująć w kolumnie 8. KPiR – Pozostałe przychody w dacie otrzymania dofinansowania.

Jak wynika z powyższego, środki te mają podobne przeznaczenie, co powoduje trudność z rozróżnieniem wydatków. Na wypadek ewentualnej kontroli warto nanosić na fakturach ręczne adnotacje o źródle środków wykorzystanych na zapłatę zobowiązania.

Dokumentowanie przeznaczenia środków a kontrola pomocy publicznej z tarcz antykryzysowych

Ponieważ przepisy tarcz antykryzysowych jasno określają warunki przyznania i sposób wykorzystania środków, które mają zapewnić utrzymanie i prowadzenie działalności, raczej pewnym jest, że organy udzielające subwencji będą sprawdzać, na co przeznaczono otrzymane środki.

Pomimo że przedsiębiorca nie ma obowiązku prowadzenia odrębnej ewidencji potwierdzających źródło finansowania wydatków, a kontrole mają być przeprowadzane na ogólnych zasadach, rozsądnym wydaje się zbieranie faktur, rachunków i innych dowodów dokumentujących poniesione wydatki oraz oznaczanie, jakimi środkami zostały sfinansowane. Jest to ważne z tego względu, że uzyskując subwencję, przedsiębiorca zobowiązuje się do udzielania rzetelnych informacji oraz wyjaśnień, a także do udostępnienia dokumentów związanych z realizacją umowy. Organ kontroli może więc zażądać dokumentów potwierdzających wykorzystanie pieniędzy zgodnie z ich przeznaczeniem.

Kontrola pomocy publicznej z tarcz antykryzysowych w formie online

Choć na początku epidemii zapowiadano całkowite zawieszenie kontroli i postępowań podatkowych, ostatecznie dostosowano przepisy w taki sposób, by ograniczyć kontrole skarbowe i ułatwić podatnikom rozliczanie się z fiskusem. Zgodnie z potocznie nazywaną „tarczą 4.0”, a także art. 51 ust. 3a ustawy Prawo przedsiębiorców umożliwiono przeprowadzenie kontroli za zgodą przedsiębiorcy w formie zdalnej, przez co może się ona odbyć za pośrednictwem środków komunikacji elektronicznej.

Kontrola pomocy publicznej z tarcz antykryzysowych a obowiązek zwrotu pomocy publicznej z odsetkami za zwłokę

W przypadku gdy kontrola wykorzystania środków z pomocy publicznej z tarcz antykryzysowych wykaże, że otrzymane środki zostały wykorzystane w sposób niezgodny z przeznaczeniem lub przyznano je na skutek błędu, może się okazać, że konieczny będzie ich zwrot wraz z odsetkami. Podobnie wygląda sprawa w zakresie zwolnienia z ZUS, kiedy to nie było przesłanek do uzyskania zwolnienia z ich opłacania. W takiej sytuacji organ wydaje decyzję, w której zażąda zapłaty zaległych składek powiększonych o odsetki.

Zgodnie z art. 28 ustawy o postępowaniu w sprawach dotyczących pomocy publicznej: „Przymusowe ściągnięcie kwoty stanowiącej równowartość udzielonej pomocy wraz z odsetkami następuje odpowiednio w trybie przepisów o postępowaniu egzekucyjnym w administracji albo w trybie przepisów o sądowym postępowaniu egzekucyjnym”.

Dodatkowymi konsekwencjami, z jakimi należy się liczyć, kiedy pomoc publiczna została przyznana niesłusznie lub wykorzystana w sposób niewłaściwy, jest wykluczenie z możliwości uzyskania innej pomocy publicznej. Wedle bowiem art. 207 ust. 4 ustawy o finansach publicznych w przypadku gdy środki przeznaczone na realizację programów finansowanych z udziałem środków europejskich są wykorzystane niezgodnie z przeznaczeniem, z naruszeniem procedur lub pobrane nienależnie lub w nadmiernej wysokości, to podlegają zwrotowi wraz z odsetkami w wysokości określonej jak dla zaległości podatkowych, liczonymi od dnia przekazania środków, w terminie 14 dni od dnia doręczenia ostatecznej decyzji.

Podatnik zostaje wykluczony z możliwości otrzymania wsparcia finansowego na okres 3 lat, jeżeli otrzymał płatność na podstawie przedstawionych jako autentyczne dokumentów podrobionych lub przerobionych albo dokumentów potwierdzających nieprawdę, nie zwrócił środków wraz z odsetkami w terminie 14 dni od dnia upływu terminu lub powyższych okoliczności, które wystąpiły wskutek popełnienia przestępstwa przez beneficjenta, partnera, podmiot upoważniony do dokonywania wydatków, a w przypadku gdy podmioty te nie są osobami fizycznymi – osobę uprawnioną do wykonywania w ramach projektu czynności w imieniu beneficjenta, przy czym fakt popełnienia przestępstwa przez wyżej wymienione podmioty został potwierdzony prawomocnym wyrokiem sądowym.

Odpowiedzialność przedsiębiorcy a kontrola pomocy publicznej z tarcz antykryzysowych

Oprócz zwrotu środków z odsetkami przedsiębiorca powinien liczyć się również z konsekwencjami na gruncie prawa karnego. Składane wnioski zawierają klauzulę o odpowiedzialności karnej: „Jestem świadomy odpowiedzialności karnej za podanie fałszywych danych lub złożenie fałszywych oświadczeń”, która zastępuje pouczenie właściwej instytucji o odpowiedzialności karnej za składanie fałszywych zeznań, za którą w Kodeksie karnym przewidziano karę pozbawienia wolności od 6 miesięcy do lat 8.

Ponadto postępowanie takie nosi znamiona przestępstwa skarbowego, za które Kodeks karny skarbowy przewiduje karę grzywny do 240 stawek dziennych, gdzie stawka dzienna wynosi nie mniej niż jedna trzydziesta minimalnego wynagrodzenia i nie więcej niż jej czterystukrotność (93,37 zł – 37 333,33 zł w 2021 r.). Jeżeli wysokość otrzymanego wsparcia finansowego nie przekracza pięciokrotnej wysokości minimalnego wynagrodzenia w czasie popełnienia czynu zabronionego (14 000 zł w 2021 r.) – wtedy przedsiębiorca podlega karze grzywny za wykroczenie skarbowe, która mieści się w granicach od jednej dziesiątej do dwudziestokrotności minimalnego wynagrodzenia (280 PLN – 56 000 PLN w 2021 r.).

Dlatego też dobre przygotowanie się do kontroli i właściwa dokumentacja księgowa mogą w dużej mierze przesądzać o jej końcowych ustaleniach.

Księgowanie wydatków w systemie wFirma.pl

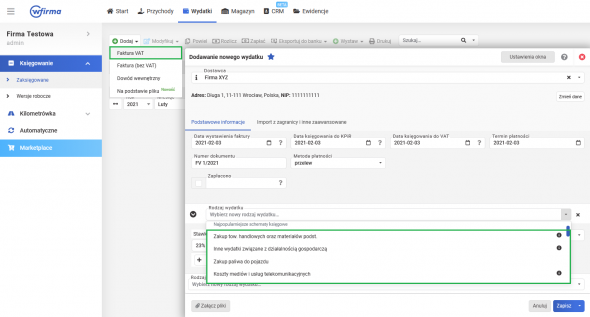

W celu zaksięgowania faktury zakupu należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA / WYDATEK i w wyświetlonym oknie uzupełnić wszystkie wymagane pola.

Koszt zostanie ujęty w odpowiedniej kolumnie KPiR oraz rejestrze VAT zakupów w przypadku czynnych podatników VAT.