Przepisy dotyczące momentu wejścia w życie obowiązkowego systemu KSeF dla wszystkich podatników ulegały zmianom, obecnie są już znane i sprecyzowane. W związku z tym można przeanalizować przypadek podatnika u którego występuje brak stałego miejsca prowadzenia działalności w Polsce, w kontekście obowiązku wystawiania faktur ustrukturyzowanych.

Najważniejsze zagadnienia o KSeF - webinar

Obowiązek wystawiania e-faktur

Analizując zakres podmiotowy obowiązku korzystania z systemu KSeF, należy również zwrócić uwagę na katalog podmiotów wyłączonych z obligatoryjności systemu. Chodzi o art. 106ga ust. 2 ustawy o VAT, gdzie czytamy, że obowiązek wystawiania faktur ustrukturyzowanych przy użyciu KSeF nie dotyczy wystawiania faktur:

- przez podatnika nieposiadającego siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju,

- przez podatnika nieposiadającego siedziby działalności gospodarczej na terytorium kraju, który ma stałe miejsce prowadzenia działalności gospodarczej na terytorium kraju, przy czym to stałe miejsce prowadzenia działalności nie uczestniczy w dostawie towarów lub świadczeniu usług, dla których wystawiono fakturę,

- przez podatnika korzystającego z procedur szczególnych, o których mowa w dziale XII w rozdziałach 7, 7a i 9, dokumentujących czynności rozliczane w tych procedurach,

- na rzecz nabywcy towarów lub usług będącego osobą fizyczną nieprowadzącą działalności gospodarczej,

- w przypadku odpowiednio udokumentowanych dostaw towarów lub świadczenia usług, określonych w przepisach wykonawczych wydanych na podstawie art. 106s,

- przez podatnika korzystającego ze zwolnienia, o którym mowa w art. 113a ust. 1.

Zwróćmy uwagę, że w pkt 1 ww. wykazu wprost wymieniono podatników nieposiadających siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju.

Trzeba bowiem mieć na uwadze, że podatek VAT jest podatkiem o charakterze terytorialnym, co oznacza, że miejsce opodatkowania dostawy towarów lub świadczenia usług nie musi pokrywać się z miejscem siedziby podatnika.

W tym zakresie klasycznym przykładem są usługi związane z nieruchomościami. Jak podaje art. 28e ustawy o VAT, miejscem świadczenia usług związanych z nieruchomościami, w tym usług świadczonych przez rzeczoznawców, pośredników w obrocie nieruchomościami, usług zakwaterowania w hotelach lub obiektach o podobnej funkcji, takich jak ośrodki wczasowe lub miejsca przeznaczone do użytku jako kempingi, użytkowania i używania nieruchomości oraz usług przygotowywania i koordynowania prac budowlanych, takich jak usługi architektów i nadzoru budowlanego, jest miejsce położenia nieruchomości.

Natomiast w zakresie dostawy towarów możemy wskazać na treść art. 22 ust. 1 pkt 3 ustawy o VAT, gdzie podano, że w przypadku dostawy towarów niewysyłanych oraz nietransportowanych miejscem opodatkowania dostawy jest terytorium kraju, na którym towary znajdują się w momencie dostawy.

Art. 106ga ust. 3 ustawy o VAT podaje, że w przypadku powyższych podmiotów wystawia się faktury elektroniczne lub faktury w postaci papierowej. Przy czym, jak podaje ust. 4 tego artykułu, podatnicy ci mogą wystawiać faktury ustrukturyzowane.

Załóżmy, że podatnik z Niemiec sprzedaje przedsiębiorcy z Polski nieruchomość położoną w Gdańsku. Podatnik z Niemiec nie ma ani siedziby, ani miejsca stałego prowadzenia działalności w RP. W takim przypadku sprzedaż powinna zostać udokumentowana fakturą, przy czym podatnik z Niemiec nie ma obowiązku wystawiania e-faktury (choć może zarejestrować się do KSeF). Podatnik z Niemiec wystawia fakturę elektroniczną albo fakturę papierową.

Definicja siedziby działalności podatnika

Ustawa o VAT nie zawiera definicji siedziby działalności gospodarczej. W tym zakresie należy sięgnąć do treści art. 10 rozporządzenia wykonawczego 282/2011do Dyrektywy VAT. Zgodnie z tym przepisem miejscem siedziby działalności gospodarczej podatnika jest miejsce, w którym wykonywane są funkcje naczelnego zarządu przedsiębiorstwa. W celu ustalenia tego miejsca uwzględnia się miejsce, w którym zapadają istotne decyzje dotyczące ogólnego zarządzania przedsiębiorstwem, adres zarejestrowanej siedziby przedsiębiorstwa, i miejsce posiedzeń zarządu przedsiębiorstwa.

W przypadku gdy te kryteria nie pozwalają z całkowitą pewnością określić miejsca siedziby działalności gospodarczej podatnika, decydującym kryterium jest miejsce, w którym zapadają istotne decyzje dotyczące ogólnego zarządzania przedsiębiorstwem. Sam adres pocztowy nie może być uznany za miejsce siedziby działalności gospodarczej podatnika.

- w którym zapadają istotne decyzje dotyczące ogólnego zarządzania przedsiębiorstwem,

- wskazane jako adres zarejestrowanej siedziby przedsiębiorstwa,

- miejsce posiedzeń zarządu przedsiębiorstwa.

Brak stałego miejsca prowadzenia działalności a KSeF

Na zakończenie należy wskazać, że obowiązek korzystania z e-faktur będzie dotyczył polskich podatników, którzy zawierają transakcje z podmiotami z innych krajów.

Faktura ustrukturyzowana jest wystawiana i otrzymywana przy użyciu Krajowego Systemu e-Faktur za pomocą oprogramowania interfejsowego, w postaci elektronicznej i zgodnie ze wzorem dokumentu elektronicznego. Przy czym, jak wynika z treści art. 106gb ust. 4 ustawy o VAT, w przypadku gdy:

- miejscem świadczenia jest terytorium państwa członkowskiego inne niż terytorium kraju lub terytorium państwa trzeciego, lub

- nabywcą jest podmiot nieposiadający siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju, lub

- nabywcą jest podmiot nieposiadający siedziby działalności gospodarczej na terytorium kraju, który ma stałe miejsce prowadzenia działalności gospodarczej na terytorium kraju, przy czym to stałe miejsce prowadzenia działalności nie uczestniczy w nabyciu towaru lub usługi, dla którego wystawiono fakturę, lub

- nabywcą jest podatnik korzystający ze zwolnienia, o którym mowa w art. 113a ust. 1.

– faktura ustrukturyzowana jest udostępniana nabywcy w sposób z nim uzgodniony.

Tak też uznał Dyrektor KIS w interpretacji z 13 grudnia 2023 roku (nr 0114-KDIP1-2.4012.407.2023.2.RST), gdzie organ podatkowy wskazał, że skoro w spółce wystąpił brak stałego miejsca prowadzenia działalności gospodarczej w Polsce, to na podstawie art. 106gb ust. 4 pkt 2 ustawy nie będzie zobowiązana do odbioru faktur od polskich kontrahentów przy użyciu KSeF. Jednocześnie spółka powinna uzgodnić z danym kontrahentem inny sposób odbioru ustrukturyzowanej faktury.

Reasumując powyższe, należy wskazać, że zagraniczne podmioty niemające siedziby na terenie Polski nie mają obowiązku rejestrowania się do systemu KSeF. Mają jednak opcje skorzystania z tego systemu. Natomiast inaczej przedstawia się sytuacja polskiego przedsiębiorcy będącego sprzedawcą w transakcji międzynarodowej. Taki podatnik będzie musiał wystawić e-fakturę, przy czym dostarczenie jej nabywcy spoza Polski następuje w formie z nim uzgodnionej (np. drogą elektroniczną).

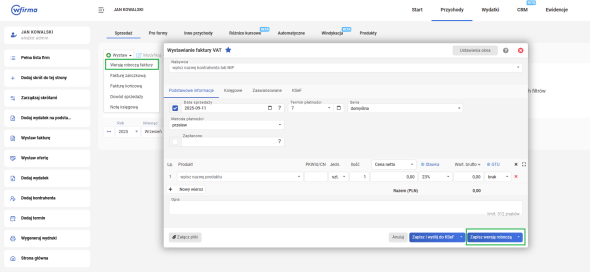

Wersja robocza faktury sprzedaży w systemie wFirma.pl

Aby wystawić wersję roboczą faktury w systemie wFirma, wystarczy włączyć tę opcję w zakładce: USTAWIENIA » FAKTURY » METODY FAK-TUROWANIA, zaznaczając WERSJE ROBOCZE FAKTUR SPRZEDAŻY, a następnie kliknąć ZAPISZ. Dzięki temu faktury generowane w systemie będą widoczne w wersji roboczej, którą następnie po weryfikacji można wysłać do KSeF, co będzie jednoznaczne z wystawieniem tej faktury. Aby wystawić wersję roboczą, należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » WERSJĘ ROBOCZĄ FAKTURY.