Prowadzenie działalności w niektórych obszarach gospodarki wiąże się z koniecznością posiadania dodatkowych uprawnień lub pozwoleń. Niejednokrotnie ich uzyskanie wiąże się z ponoszeniem dodatkowych kosztów przez przedsiębiorcę. Przykładem takiego pozwolenia jest m.in. koncesja wydawana np. na sprzedaż alkoholu bądź obrót paliwami i energią. Czy wydatki związane z uzyskaniem koncesji mogą stanowić koszt podatkowy? Jak powinna zostać ujęta wydana koncesja w KPiR? Odpowiedź w artykule.

Czym jest koncesja?

Koncesja to nic innego jak akt administracyjny wydawany przez organ koncesyjny upoważniający koncesjonariusza, czyli ubiegającego się o koncesję, do prowadzenia ściśle określonej działalności reglamentowanej. Obowiązek posiadania koncesji odnosi się do tych gałęzi gospodarki, które są szczególnie istotne pod względem interesu publicznego bądź mają wpływ na bezpieczeństwo państwa oraz obywateli. W przeciwieństwie do pozwolenia, koncesja odnosi się jedynie do konkretnego zakresu działalności, czyli np. do sprzedaży alkoholu, a nie do prowadzenia całego sklepu.

Ustawa Prawo przedsiębiorców nie definiuje, jakie dokładnie dziedziny gospodarki zostały objęte obowiązkiem posiadania koncesji. Obecnie wynika to z odrębnych ustaw, m.in. z ustawy o wychowaniu w trzeźwości i przeciwdziałaniu alkoholizmowi czy też ustawy o umowie koncesji na roboty budowlane lub usługi. Uzyskanie koncesji wiąże się z uiszczeniem opłaty, której wysokość uzależniona jest od rodzaju pozwolenia.

Czy koncesja stanowi koszt uzyskania przychodu?

Zgodnie z definicją kosztu uzyskania przychodu, aby zaszła możliwość pomniejszenia przychodu, poniesiony koszt musi mieć ścisły związek z prowadzoną działalnością gospodarczą. Ponadto przedsiębiorca powinien potrafić udowodnić, że jego poniesienie służy osiągnięciu przychodu bądź zabezpieczeniu źródła przychodów.

Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23.

Koncesja w KPIR - jako koszt podatkowy

Opłata koncesyjna jako wydatek niezbędny w prowadzonej działalności gospodarczej uważana jest za pośredni koszt podatkowy, gdyż nie ma możliwości przypisania jej do konkretnego przychodu. Stanowisko takie potwierdza interpretacja indywidualna o sygn. 2461-IBPB-1-3.4510.1085.2016.1.PC z 20 lutego 2017 r. wydana przez Dyrektora Izby Skarbowej w Katowicach:

"Wnioskodawca wskazał, że uzyskanie powyższych koncesji umożliwi Spółce – zgodnie z wymogami prawa – zabezpieczenie źródła przychodów (...), jak i kontynuowanie działalności (...). Mając na względzie powyższe, w ocenie tut. Organu, wydatki poniesione przez Spółkę związane z uzyskaniem koncesji na dalsze wydobywanie rud miedzi, można uznać za koszty uzyskania przychodów Spółki. (...) bowiem przedmiotowe wydatki pozostają w związku przyczynowo - skutkowym z możliwością osiągania przychodów z tytułu działalności gospodarczej prowadzonej przez Spółkę. (...)

Wobec powyższego, należy stwierdzić, że wydatki poniesione przez Wnioskodawcę, które mają na celu uzyskanie koncesji, należy kwalifikować do kosztów „pośrednich”, gdyż nie mają one bezpośredniego odzwierciedlenia w uzyskanych przychodach, ale ich poniesienie jest warunkiem ich uzyskania.

W tym miejscu wskazać należy, że moment potrącenia wydatków o charakterze pośrednim określony został w art. 15 ust. 4d ustawy o podatku dochodowym od osób prawnych, zgodnie z którym, koszty uzyskania przychodów, inne niż koszty bezpośrednio związane z przychodami, są potrącalne w dacie ich poniesienia. Jeżeli koszty te dotyczą okresu przekraczającego rok podatkowy, a nie jest możliwe określenie, jaka ich część dotyczy danego roku podatkowego, w takim przypadku stanowią koszty uzyskania przychodów proporcjonalnie do długości okresu, którego dotyczą."

W związku z powyższym koszty pośrednie co do zasady zalicza się do kosztów uzyskania przychodu w dniu wystawienia faktury. Wyjątek jednak stanowią koszty poniesione na przełomie roku. Dlatego jeśli opłata koncesyjna dotyczy kilku lat podatkowych, to sposób jej księgowania uzależniony będzie od wybranego sposobu ujmowania kosztów: kasowej (uproszczonej) bądź memoriałowej.

Metoda kasowa – jak księgować koncesje?

Zgodnie z metodą kasową koszty ujmowane są w roku podatkowym, w którym zostały poniesione i nie ma tutaj znaczenia, jakiego okresu dotyczą. Wówczas podział kosztów na pośrednie i bezpośrednie również nie ma znaczenia, gdyż każdy wydatek księgowany jest całościowo w dacie wystawienia faktury lub innego dokumentu księgowego. W związku z tym przedsiębiorcy stosujący metodę kasową ujmują koncesję jednorazowo w kosztach uzyskania przychodu w dacie wystawienia dokumentu.

Metoda memoriałowa – koncesja w KPIR na przełomie roku

Przy metodzie memoriałowej istotny jest podzielenie kosztów na pośrednie i bezpośrednie. Poprzez koszty pośrednie rozumie się wydatki, których nie można jednoznacznie przyporządkować do konkretnego przychodu. Do kosztów pośrednich można zaliczyć wydatki na czynsz, reklamę, ubezpieczenie itp. Natomiast koszty bezpośrednie to koszty, którym bezpośrednio odpowiadają osiągnięte przychody np. materiały lub towary handlowe.

Metoda memoriałowa charakteryzuje się koniecznością ujęcia kosztów bezpośrednich w okresie, w którym odpowiada mu osiągnięty przychód. Koszty pośrednie księguje się w dacie wystawienia dokumentu księgowego. W przypadku kosztu poniesionego na przełomie roku należy dokonać jego podziału proporcjonalnie na lata z odniesieniem do poszczególnych miesięcy, których dotyczy. Zatem przedsiębiorca stosujący metodę memoriałową ponoszący opłatę koncesyjną, która dotyczy więcej niż jednego roku podatkowego, ma obowiązek właściwego rozksięgowania jej wartości proporcjonalnie do okresów podatkowych, których ona dotyczy.

Jak powinna być ujęta koncesja w KPIR w systemie wFirma.pl?

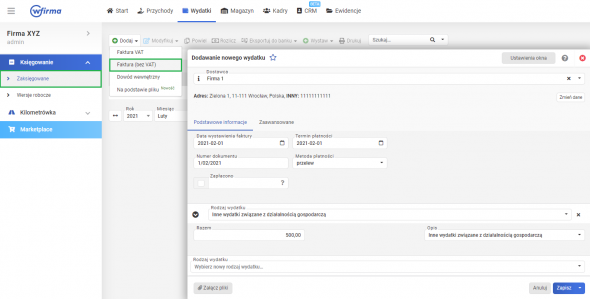

Po zalogowaniu do systemu wFirma.pl, koszty związane z koncesją należy zaksięgować poprzez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA (bez VAT) » INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ. W oknie, które się pojawi, uzupełniamy dane zgodnie z posiadanym dokumentem źródłowym.

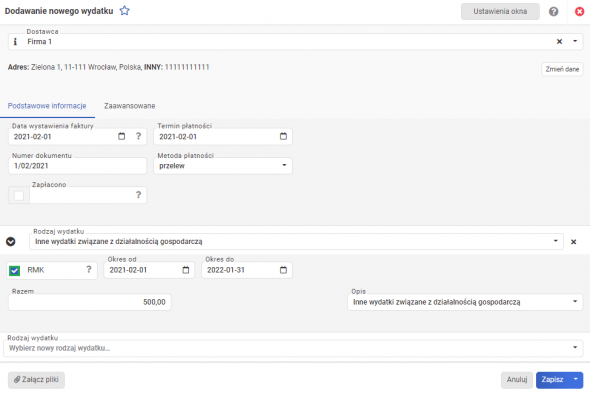

W przypadku stosowania metody memoriałowej dodatkowo należy zaznaczyć opcję RMK i w polach OKRES OD-DO wybrać okres obowiązywania koncesji.

Wówczas system automatycznie dokona właściwego rozksięgowania w odpowiedniej wartości w każdym miesiącu trwania koncesji w kol.13 Pozostałe wydatki KPiR.