Pracownicy, którzy otrzymują wynagrodzenie z przesunięciem do 10. dnia kolejnego miesiąca, w większości otrzymali już pensję. Natomiast w związku z tym, że zostały one wypłacone po 1 stycznia 2022 roku, to wyliczenie nastąpiło według nowych przepisów, które wprowadził tzw. Polski Ład. Okazało się, że mimo zapowiedzi rządu o tym, że pracownicy skorzystają na zmianach podatkowych, w niektórych przypadkach otrzymali oni wynagrodzenie niższe niż przed zmianami. Rząd nie pozostał obojętny na tę sytuację i już weszło w życie rozporządzenie, które ma łagodzić negatywne skutki zmian podatkowych. Nowe rozporządzenie Ministra Finansów wprowadza wyrównanie niższej pensji i obowiązuje od 8 stycznia 2022 roku. Sprawdźmy, na czym polegają nowe przepisy i co należy zrobić, jeśli wynagrodzenia zostały już wypłacone!

Z czego wynikają niższe wynagrodzenia?

Przepisy Polskiego Ładu miały być korzystne dla pracowników, a mimo to wielu z nich otrzymało wynagrodzenia niższe niż przed reformą. Powodów tej sytuacji jest kilka. Po pierwsze w mediach pojawiło się wiele sprzecznych informacji dotyczących przede wszystkim składania oświadczeń PIT–2. Mylnie podawano, że złożenie oświadczenia PIT2 dotyczy ulgi dla klasy średniej. Tym samym wiele osób zaczęło masowo wycofywać wcześniej złożone oświadczenia. Tu warto wyjaśnić, że PIT–2 dotyczy stosowania kwoty zmniejszającej podatek, która wraz z nowym rokiem zwiększyła się do 425 zł miesięcznie (do końca 2021 roku wynosiła zaledwie 43,76 zł). To miało się przełożyć na niższy podatek dochodowy. Ponadto wprowadzono ulgę dla klasy średniej, która z kolei miała za zadanie zniwelować negatywne skutki najmniej korzystnej zmiany, czyli braku możliwości odliczania składki zdrowotnej od podatku. Jednak wiele osób zrezygnowało z niej, przez co ich wynagrodzenie okazało się być niższe niż przed zmianami.

Są jednak takie grupy zawodowe, jak np. nauczyciele, którzy zatrudnieni są u kilku pracodawców i otrzymują kilka wypłat w jednym miesiącu. Natomiast oświadczenie PIT–2 ze wskazaniem odliczania kwoty zmniejszającej podatek można złożyć tylko u jednego pracodawcy. Z kolei ulga dla klasy średniej może być zastosowana tylko dla przychodów mieszczących się w limicie między 5 701 zł a 11 141 zł, a często przy kilku pracodawcach wartość pojedynczej umowy nie wpisywała się w wymagany przedział kwotowy. Tym samym wiele osób mogłoby skorzystać z tej ulgi dopiero po zakończonym roku, rozliczając ją w zeznaniu rocznym.

W tym przypadku efekt końcowy jest taki, że brak odliczenia składki zdrowotnej znacznie zwiększył kwotę podatku potrącanego z wynagrodzenia, tym samym zmniejszając kwotę do wypłaty (netto).

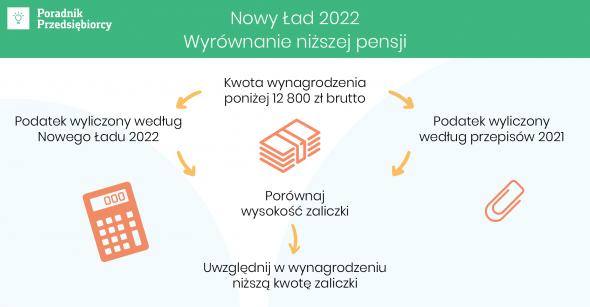

Jakie rozwiązanie wprowadził rząd? Wyrównanie niższej pensji!

W Dzienniku Ustaw zostało opublikowane Rozporządzenie Ministra Finansów z dnia 7 stycznia 2022 r. w sprawie przedłużenia terminów poboru i przekazania przez niektórych płatników zaliczek na podatek dochodowy od osób fizycznych. Określono w nim nowe rozwiązanie, z którego mogą korzystać osoby zarabiające nie więcej niż 12800 zł brutto – dotyczy to zarówno pracowników jak i zleceniobiorców, u których zaliczka na podatek została pobrana w kwocie wyższej niż zaliczka wyliczona na zasadach obowiązujących do 31.12.2021 r .

Zaliczka na podatek dochodowy ma w takim wypadku być wyliczana podwójnie:

- według zasad obowiązujących obecnie – brak odliczenia składki zdrowotnej od podatku, wyższa kwota zmniejszająca podatek 425 zł miesięcznie i ulga dla klasy średniej o ile wynagrodzenie mieści się w przedziale 5 710 zł – 11 141 zł;

- oraz tych, które obowiązywały do końca 2021 roku – odliczenie składki na ubezpieczenie zdrowotne, niższa kwota zmniejszająca podatek 43,76 zł miesięcznie.

Jeśli wyliczenie podatku według zasad z roku 2021 wyjdzie korzystniejsze dla pracownika, to ta kwota podatku zostanie uwzględniona w wyliczeniu wynagrodzenia. Tym samym pracownik otrzyma na rękę wyższe wynagrodzenie od razu, nie będzie musiał czekać na wyrównanie w zeznaniu rocznym.

Rozwiązanie zaproponowane przez rząd ma na celu również wyrównanie niższej pensji wypłaconej pracownikom z początkiem stycznia. Rozporządzenie przewiduje, że w przypadku gdy zakład pracy pobrał zaliczkę w wysokości wyższej niż ta obliczana według zasad z roku 2021 oraz nie przekazał jej jeszcze na rachunek urzędu skarbowego, to ma niezwłocznie kwotę tę zwrócić pracownikowi.

Przykład 1.

Pani Jan otrzymał wynagrodzenie za grudzień 5 stycznia 2022 r. Pracownik ten zarabia 7000 brutto. Jego wynagrodzenie zostało wyliczone zgodnie z przepisami Polskiego Ładu. Pracownik ten miał zastosowane standardowe koszty uzyskania przychodów, PIT–2 oraz miał naliczoną ulgę dla klasy średniej. Podatek za 2022 wyniósł 472 zł. Pracodawca w związku ze zmianą wprowadzoną rozporządzeniem zmodyfikował listę płac, aby zweryfikować wysokość podatku jaki pracownik zapłaciłby wg. starych zasad. Podatek za 2021 rok również wyniósł on 472 zł tak więc nie ma konieczności zwracania pracownikowi podatku.

Przykład 2.

Pani Jola w dniu 3 stycznia otrzymała wynagrodzenie z tytułu umowy zlecenie. W związku z nowym rozporządzeniem pracodawca powinien przeliczyć jej wynagrodzenie i sprawdzić wyliczenia podatku. Pani Jolanta otrzymuje 3000 zł brutto(zgłoszona jest do składek społecznych bez chorobowego i składki zdrowotnej, koszty wynoszą 20%):

- podatek z 2021 roku wyniósł 156,00 zł

- podatek z 2022 roku wyniósł 362,00 zł

Podatek z 2021 roku będzie korzystniejszy dla zleceniobiorcy tak więc powinien on otrzymać wyrównanie w wysokości 206,00 zł. Wyrównanie zleceniodawca powinien wypłacić niezwłocznie przelewem lub gotówką z kasy firmowej w zależności w jakiej formie wypłaca wynagrodzenie temu zleceniobiorcy.

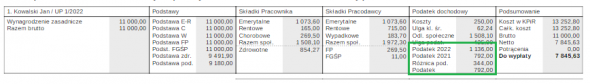

Przykład 3.

Pan Karol otrzymał wynagrodzenie 10 stycznia 2022 roku, czyli już powinno być wyliczone zgodne z nowym rozporządzeniem. Kwota wynagrodzenia to 11.000 zł brutto. Pracownik ten miał zastosowane standardowe koszty uzyskania przychodów, PIT–2 oraz w 2022 miał naliczoną ulgę dla klasy średniej:

- podatek z 2021 roku wyniósł 792,00 zł

- podatek z 2022 roku wyniósł 1 136,00 zł

Podatek z 2021 roku będzie korzystniejszy dla pracownika tak więc pracodawca powinien uwzględnić kwotę podatku z 2021 roku.

Co oznacza przedłużenie terminu poboru i zapłaty zaliczki?

Warto zwrócić uwagę, na to, że w rozporządzeniu mowa jest wyłącznie o przedłużeniu terminu naliczenia zaliczki wg nowych zasad wprowadzonych Polskim Ładem. Oznacza to, że ostatecznie wszystkie wyliczenia podatkowe będą opierały się na metodzie wskazanej w przepisach obowiązujących od 2022 roku. Jeśli pracownikowi była pobierana korzystniejsza zaliczka, wyliczana wg zasad z 2021 roku i różnica między wyliczeniem na nowych i starych zasadach nie zostanie uwzględnione w późniejszych miesiącach, to na koniec roku może okazać się, że pracownik będzie miał sporą dopłatę podatku.

Przesunięcie podatku zostanie przedstawione w poniższej tabeli.

Miesiąc | Zaliczka w zł | Różnica w zaliczkach | |

Podatek naliczony wg zasad z 2021 r. | Podatek naliczony wg zasad z 2022 r. | ||

styczeń | 872 | 1293 | 421 |

luty | 872 | 1293 | 421 |

marzec | 872 | 1293 | 421 |

kwiecień | 872 | 1293 | 421 |

maj | 872 | 1293 | 421 |

czerwiec | 872 | 1293 | 421 |

lipiec | 872 | 1293 | 421 |

sierpień | 872 | 1293 | 421 |

wrzesień | 1728 | 1293 | –435 |

październik | 2431 | 1293 | –1138 |

listopad | 2431 | 1293 | –1138 |

grudzień | 2431 | 1482 | –949 |

RAZEM | 15 997 | 15 705 | +292 |

Z powyższego wynika, że różnica wynikająca z poboru korzystniejszej zaliczki jak była przyjmowana do sierpnia, musi w kolejnych miesiącach zostać oddana. Czyli w zaproponowanej w rozporządzeniu metodzie dąży się do tego, aby suma sumarum zapłacić zaliczki na zasadach obowiązujących w 2022 roku, ale termin ich pobrania przesuwa się jedynie w czasie. Jeżeli możliwość pobrania tej różnicy w kolejnych miesiącach nie wystąpi, to pracownik będzie musiał zwrócić ją przy rozliczeniu zeznania rocznego.

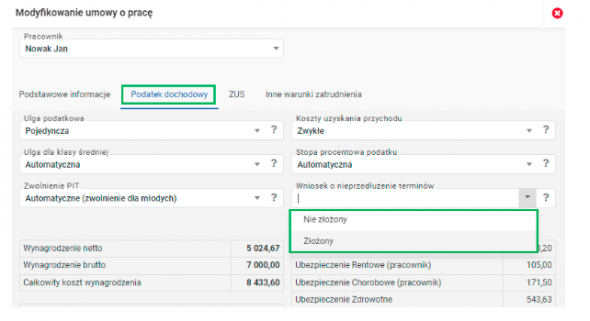

Czy pracownik może zrezygnować?

Pracownik (podatnik) może złożyć pracodawcy (płatnikowi) wniosek o nieprzedłużanie terminów w przekazywaniu zaliczek na podatek, pod warunkiem, że wcześniej płatnik nie zastosował kwoty zmniejszającej podatek (pracownik nie złożył PIT–2). Czyli w uproszczeniu wniosek o to, aby wynagrodzenie rozliczać na nowych zasadach, bez zwrotu nadpłaconego podatku można złożyć pracodawcy, u którego pracownik nie złożył PIT–2.

Od kiedy ma nastąpić wyrównanie niższej pensji?

Nowe przepisy obowiązują od 8 stycznia 2022 roku. Wszelkie zaliczki jakie zostały pobrane z wynagrodzeń w styczniu i okazały się wyższe niż te naliczone wg starych zasad (obowiązujących do końca 2021 roku) mają zostać zwrócone pracownikom niezwłocznie. Listy płac powinny więc zostać przeliczone, a różnice podatkowe wypłacone pracownikom. Natomiast rozporządzenie należy stosować także do wyliczania wynagrodzeń przez cały 2022 rok.

Wpływ przeliczeń wynagrodzeń za styczeń na koszty

Z nowego rozporządzenia nie wynika czy korekta i dopłata wynagrodzeń po 10tym stycznia nie spowoduje braku możliwości ujęcia tych wynagrodzeń w kosztach uzyskania przychodu na dzień 31 grudnia 2021 r. Specjaliści z wFirma.pl zgłosili ten problem do Ministerstwa Finansów.

Zgodnie z art. 22 ust. 6ba ustawy o PIT: "Należności z tytułów, o których mowa w art. 12 ust. 1 i 6, oraz zasiłki pieniężne z ubezpieczenia społecznego wypłacane przez zakład pracy, z zastrzeżeniem ust. 6bc, stanowią koszty uzyskania przychodów w miesiącu, za który są należne, pod warunkiem że zostały wypłacone lub postawione do dyspozycji w terminie wynikającym z przepisów prawa pracy, umowy lub innego stosunku prawnego łączącego strony. W przypadku uchybienia temu terminowi do należności tych stosuje się art. 23 ust. 1 pkt 55".

W związku z tym powstała wątpliwość, czy w przypadku wypłat wynagrodzeń za grudzień 2021 r., dokonanych terminowo, np. 5.01.2022 i ujęcia pierwotnie kosztu brutto tych wynagrodzeń w KPIR na dzień 31.12.2021 r, wykonanie korekty wyliczenia podatku zgodnie Rozporządzeniem z dn. 7.01.2022 r. oraz wypłacenie nadwyżki podatku pracownikom po 10 stycznia 2022 r., nie wpłynie w żaden sposób na zaksięgowany wcześniej na dzień 31 grudnia koszt w KPiR? Czy ta dopłata dla pracownika po terminie ustawowym, czyli po 10.01.2022 r. nie zostanie uznana za uchybienie, o którym mowa w ostatnim zdaniu art. 22 ust. 6ba ustawy o PIT?

Ministerstwo Finansów stoi jednak na stanowisku, że przeliczenie zaliczek oraz wypłata różnicy w podatku pracownikowi nie wpłynie na koszty grudnia 2021:

"Działanie takie nie może być uznane za uchybienie, o którym mowa w art. 22 ust. 6ba ustawy PIT. W kosztach grudniowych zostało ujęte wynagrodzenie w kwocie „brutto”. Wypłata nadwyżki zgodnie przepisami rozporządzenia nie wpływa na wysokość ujętych w KPiR kosztów z tytułu wynagrodzenia pracownika. Czynności płatnika wykonującego przepisy rozporządzenia stanowią działanie zgodne z obowiązującym prawem."

wFirma jest przygotowana na zmiany!

System wFirma jako jeden z pierwszych został dostosowany do nowego rozporządzenia. Dzięki czemu użytkownicy w prosty sposób wyrównują już wypłacone wynagrodzenia, a na kolejnych listach płac wynagrodzenie zostanie wyliczone zgodnie z obowiązującymi przepisami.

Jeżeli pracownik złoży wniosek o nieprzedłużanie terminu informacje te można wprowadzić w umowie: KADRY » UMOWY » kliknięcie w umowę w otwartym oknie przejście w Historię umowy, tam po zaznaczeniu umowy lub aneksu (jeżeli został dodany) należy kliknąć » MODYFIKUJ» w zakładce PODATEK DOCHODOWY w rubryce WNIOSEK O NIEPRZEDŁUŻANIE TERMINÓW określi czy pracownik złożył wniosek, jeśli:

- pracownik chce mieć przeliczenie zaliczki należy zostawić opcję wniosek o nieprzedłużanie terminów NIEZŁOŻONY (funkcja ta jest ustawiona domyślnie).

- został złożony wniosek, że nie chce mieć przeliczanej zaliczki na podatek należy wybrać opcję ZŁOŻONY.

Aby przeliczyć już wypłacone wynagrodzenie wystarczy przejść do KADRY » LISTY PŁAC » ZBIORCZE » należy zaznaczyć listę płac i z górnego paska wybrać opcję MODYFIKUJ. Dzięki temu system automatycznie ustali wysokość zaliczki na podatek z 2021 roku oraz zestawi ją z zaliczką z roku bieżącego, przedstawiając odpowiednią kwotę do wypłaty.

Analogicznie jak przy listach płac tak również przy rachunkach możliwe jest przeliczenie pod kątem nowego rozporządzenia KADRY » RACHUNKI » zaznaczenie rachunku MODYFIKUJ.

Wprowadzone rozwiązanie rodzi bardzo dużo pytań, m. in. jak będzie wyglądało to w rozliczeniu rocznym za 2022 rok? Należy poczekać na dokładne wyjaśnienia Ministerstwa Finansów w tym zakresie. Z pewnością zmiana ta spowoduje, że pracownicy w najbliższych wypłatach otrzymają wyższe pensje, jednak w zeznaniu rocznym podatek będzie wyliczany na zasadach Poleskiego ładu i dopiero wtedy dowiemy się czy zmiana była korzystna.

Nowy Ład 2.0 z przeliczanie zaliczek

Od 12 lipca 2022r. obowiązuje "Nowy Ład 2.0"., który wprowadził kolejne znaczące zmiany w rozliczaniu wynagrodzeń pracowników. Najważniejsze zmiany, które obowiązują od lipca to:

- Likwidacja ulgi dla klasy średniej,

- Obniżenie stopy procentowej podatku z 17% do 12%,

- likwidacja przeliczania zaliczek na podatek.

Oznacza to, że opisany w niniejszym artykule mechanizm obowiązywał jedynie w okresie od stycznia do końca czerwca 2022 r. Od 1 stycznia nie ma on już zastosowania. W praktyce dla pracowników może to oznaczać, że na koniec roku wystąpi podatek do dopłaty, jeśli przez 1 pół roku podatek był opłacany w niższej kwocie (obniżonej do poziomu z 2021 r.).